Экономическая политика Федеральной Резервной Системы США в виде сверхнизких процентных ставок привела к тому, что многие участники рынка, во главе с различными инвестиционными фондами, в том числе и с пенсионными фондами, пытаются найти на финансовых ранках хоть какие-то инвестиционные инструменты для получения адекватной прибыльности. При этом, найдя хоть что-то подходящее по доходности, инвестиционные фонды уже особо не обращают на повышенные риски. Иначе им придётся объявлять себя банкротами.

Естественно, что всё это приводит к интересным перекосам на финансовых рынках. И особенно сильно это становится видно на рынке автокредитования США. По нему был опубликован отчёт. Что можно интересного узнать из него?

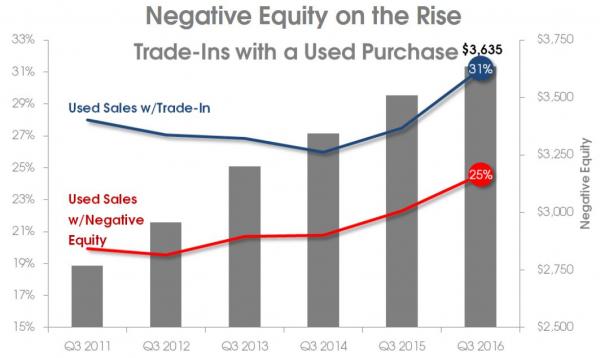

Первое - доля продаж подержанных автомобилей в США, так называемые сделки trade-in, это когда человек меняет подержанное авто на более свежее, но тоже подержанное, выросла до 31 процента от общего объёма продаж подержанных автомобилей в США. Учитывая развитую систему кредитования в Штатах, где под кредиты закладывается практически всё, в том числе и автомобили, это значит непогашенный автокредит, при продаже не гасится, так как переносится на вновь купленный подержанный авто.

Второе очень важное наблюдение, среди всех сделок по подержанным автомобилям в США - 25 процентов - это сделки, имеющие отрицательную финансовую величину, кстати, исторический рекорд. Что подразумевается под этим? После продажи своего подержанного авто, и после покупки нового подержанного автомобиля, человек имеет автокредит, который уже превышает рыночную стоимость купленного подержанного авто.

И третий пункт, который плавно вытекает из второго, та самая отрицательная величина после сделки, имеет среднее значение на каждого автовладельца в США в 3635 долларов, что так же является историческим рекордом.

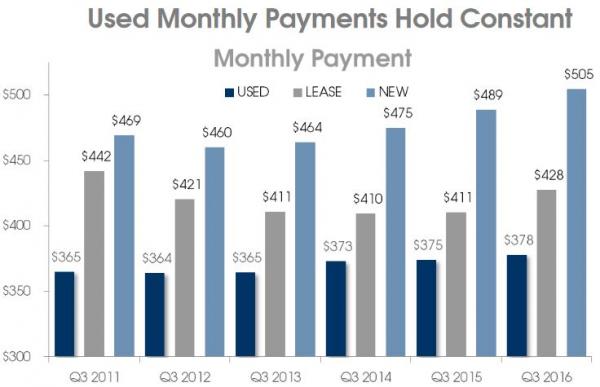

И теперь самое главное во всей этой истории. Пункт четвёртый - даже не смотря на растущие риски, и не смотря на то, что стоимость подержанных автомобилей в США продолжает расти, размеры средних ежемесячных платежей по автокредитам остаются примерно на том же уровне, что и пять лет назад.

И тут возникает вопрос, как долго ещё будут так рисковать инвестиционные фонды, не обращая внимания на риски? И если произойдёт обвал рынка автокредитования, кто будет оплачивать весь этот "пир во время чумы"? Случайно не те самые пенсионные фонды-банкроты, как, к примеру, пенсионный фонд полиции Далласа?

По материалам static.ed.edmunds-media.com и zerohedge.com

Естественно, что всё это приводит к интересным перекосам на финансовых рынках. И особенно сильно это становится видно на рынке автокредитования США. По нему был опубликован отчёт. Что можно интересного узнать из него?

Первое - доля продаж подержанных автомобилей в США, так называемые сделки trade-in, это когда человек меняет подержанное авто на более свежее, но тоже подержанное, выросла до 31 процента от общего объёма продаж подержанных автомобилей в США. Учитывая развитую систему кредитования в Штатах, где под кредиты закладывается практически всё, в том числе и автомобили, это значит непогашенный автокредит, при продаже не гасится, так как переносится на вновь купленный подержанный авто.

Второе очень важное наблюдение, среди всех сделок по подержанным автомобилям в США - 25 процентов - это сделки, имеющие отрицательную финансовую величину, кстати, исторический рекорд. Что подразумевается под этим? После продажи своего подержанного авто, и после покупки нового подержанного автомобиля, человек имеет автокредит, который уже превышает рыночную стоимость купленного подержанного авто.

И третий пункт, который плавно вытекает из второго, та самая отрицательная величина после сделки, имеет среднее значение на каждого автовладельца в США в 3635 долларов, что так же является историческим рекордом.

И теперь самое главное во всей этой истории. Пункт четвёртый - даже не смотря на растущие риски, и не смотря на то, что стоимость подержанных автомобилей в США продолжает расти, размеры средних ежемесячных платежей по автокредитам остаются примерно на том же уровне, что и пять лет назад.

И тут возникает вопрос, как долго ещё будут так рисковать инвестиционные фонды, не обращая внимания на риски? И если произойдёт обвал рынка автокредитования, кто будет оплачивать весь этот "пир во время чумы"? Случайно не те самые пенсионные фонды-банкроты, как, к примеру, пенсионный фонд полиции Далласа?

По материалам static.ed.edmunds-media.com и zerohedge.com