Великие финансисты похожи на рок-звезд финансового мира. Они являются самыми успешными инвесторами, которые заработали состояния, и достигли всеобщего признания. Несмотря на это, они поддержали других инвесторов для достижения подобного успеха.

Эти инвесторы сильно разнятся между собой своими стратегиями и философией, применяемыми в торговле и инвестициях; одни разработали новые и инновационные способы анализа своих вложений, иные же заключали удачные сделки, полагаясь лишь на свою интуицию. Во многих вещах эти инвесторы разнились друг от друга, но, несмотря на это, все они имели способность последовательно обыгрывать рынок.

Питер Линч

Был управляющим фонда Fidelity Maggelan Fund в период между 1977-1990 годами. За период управления фондом, Линчу удалось увеличить активы с $20 миллионов, до невероятной суммы в $14 миллиардов. На протяжении 13 лет (вплоть до отставки Линча) Fidelity Maggelan Fund занимал верхние топ позиции в рейтинге взаимных фондов, что позволяло получать 29% годового дохода.

Часто описываемый, как “хамелеон”, Питер Линч адаптировался к любому виду инвестирования, которые были популярны в то время. Но в момент когда дело доходило до отбора конкретных ценных бумаг, Линч выбирал только те, которые знал и понимал.

Джон Нефф

Джон устроился в Wellington Management Company еще 1964 году. После чего работал в фирме на протяжении 30 лет. В фирме Нефф руководил 3 фондами. Основным типом инвестиционной тактики, которые он применял было инвестирование в популярные промышленные отрасли косвенным методами. Джон считался хорошим инвестором, поскольку он всегда более детально рассматривал компании с низкими показателем коэффициента P/E и хорошей доходностью по дивидендам. Нефф была управляющим фонда VanguardWondsorFund на протяжении 31-ого года (ушел на пенсию в 1995 г.). В течение этого времени ему удалось обеспечить фонд годовой доходностью в размере 13,7%, по сравнению с доходностью S&P 500 на уровне 10,6%. Это обеспечило увеличении основной суммы в целых 55 раз, по сравнению с первоначальными инвестициями сделанными в 1964 году.

Джон Темплтон

“Вошел в список самых успешных людей прошлого века, который шел наперекор стереотипным понятиям относительно ведения бизнеса” - это описание Джона Темплтона. Он покупал по низкой цене во время "Великой депрессии" и продавал во время начала интернет бума в США по цене намного выше цены покупки. Именно это помогло Темплтону заработать немалый капитал. Джон основал несколько очень крупных инвестиционных фондов достигших большого успеха. Он продал все свои фонды фирме под названием FranklinGroup, в 1992 году. Через 7 лет, один бизнес журнал «Money Magazine» окрестил Джона “одним из величайших мировых фондовым трейдером века”. Являясь гражданином Соединенного Королевства, живущим совсем на другом континенте - на Багамских островах, Джон все равно был посвящен в рыцари. Причиной тому стали многочисленные успехи Темплтон, которые не остались без внимания и сама Елизавета Вторая, присудила ему этот титул.

Бенджамин Грэхем

Бенджамин Грэхем выделился среди прочих как инвестиционный менеджер и финансовый педагог. В частности, он стал создателем двух «инвестиционных классик», имеющих беспрецедентную важность. Также Грэхем повсеместно признан создателем двух основных инвестиционных учений – анализ безопасности и стоимости инвестиций.

Идея инвестирования Бена состоит в том, что любое вложение должно принести вам существенно больше денег, чем вы отдадите. Он верил в фундаментальный анализ и искал компании с хорошими балансовыми отчетами, или же компании с небольшим долгом, чья прибыль выше среднего уровня и у которых также должен был быть достаточный денежный поток.

Томас Роу Прайс-младший

Томаса Роу Прайса-младшего считают “отцом инвестиционного роста”. Свои юношеские годы он провел в борьбе с «Великой Депрессией», и уже в те времена он вынес для себя урок – стоит держаться ближе к акциям, и научится понимать их движения. Прайс считал финансовые рынки как повторяющиеся по определенному циклу. Томас начал покупать акции достойных компании с расчетом на долгосрочную перспективу, несмотря на то, что в тот исторический период этот шаг расценивался как полное безумие. Инвестиционная философия Томаса заключалась в принципе - инвесторы должны уделять больше внимания на отбор отдельных акций в долгосрочной перспективе. Дисциплина, метод, постоянность, и исследования фундаментальных показателей являлись базовыми принципами для становления всемирноизвестной инвестиционной карьеры Томаса Роу Прайса-младшего.

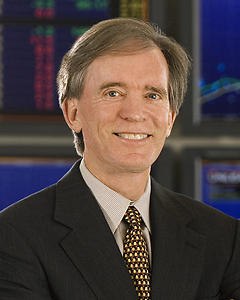

Уильям Гросс

Уильям Гросс, также знаменитый, под прозвищем "Bill", знаком многим инвесторам по всему миру, как один из самых признанных менеджеров фонда облигаций. Именно поэтому иногда его еще называют “Король облигаций”. Помимо этого Гросс, стал создателем и управляющим директором семейства фондовых ценных бумаг. Уильям вместе с его командой, на данный момент, обладают активами фиксированная доходность которых пересекла отметку в $600 миллионов.

В 1996 году, “Король облигаций” открыл еще одну важную нишу на рынке ценных бумаг, впервые создав понятие "портфельный менеджер". Это стало поводом принятия знаменитого инвестора в зал Славы FIASI (Общество Аналитиков по Инструментам с Фиксированным Доходом). "Bill" удосужился такой чести за внесение важной лепты в отрасль финансового анализа и портфельного менеджмента.

Джесси Ливермор

Уоррен Баффет

Уоррен Баффет, упоминаемый также как “Оракул из Омахи”, также входит в лидеры рейтинга самых успешных инвесторов.

Полагаясь на принципы, изложенным Бенджамином Грэхемом, он заработал многомиллиардное состояние, в основном за счет покупки акций и компаний через американский холдинг BerkshireHathaway. Те счастливчики, которые вложили $10,000 в BerkshireHathaway в 1965 году, на данный момент имеют состояние в размере $50 миллионов.

Стиль инвестирования Уоррена Баффета, который включает в себя дисциплину, терпение и хорошую стоимость, опережал многие рынки на протяжении десятилетий.

Джордж Сорос

Его основным достоинством является мастерское владение информацией, позволяющей находить на вид не очень точные экономические тренды и делать из них исключительно успешные сделки. Это касается как бондов, так и валютных операций. В качестве инвестора, Джорджа считали краткосрочным спекулянтом, который делал очень крупные ставки на самые разнообразные ниши финансовых рынков. Еще в 1973 году Джорд Сорос создал хедж-фонд, под названием SorosFundManagement. Через некоторое время фонд был переименован в QuantumFund. На протяжении почти двадцати лет он поддерживал жизнь QuantumFund в статусе агрессивного и успешного хедж-фонда. Годовая доходность составляла около 30%. Также в истории QuantumFund было два случая, когда годовой доход превышал 100%.

Джон (Джек) Богл

В 1974 году "Джек" создал инвестиционный фонд Vanguard Group, и в конечном итоге превратил его в один из самых крупнейших и успешных фондов-спонсоров. Он основал первый взаимный и бескомпромиссный индексный фонд, также выступал за недорогой инвестиционный индекс для миллионов людей. Джон основал и представил первый индексный фонд - Vanguard 500, через 2 года после основания Vanguard Group.

Философия инвестирования "Джека" Богла включает в себя направление инвестиций в взаимные индексные фонды, с последующим извлечением выгоды. При это такие фонды должны иметь низкий объем оборота, низкую стоимость, быть малозатратными и иметь пассивное управление.

Карл Айкан

Карл Айкан является активистом и “агрессивным” инвестором, который использует позиции в публичных компаниях, чтобы заставить цены на его акции расти. Айкан начал свою корпоративную рейдерскую деятельность в конце 1970-х, и уже в 1985 году, после поглощения крупнейшей авиакомпании TransWorldAirlines (TWA) в Северной Америке, попал в высшую лигу. Айкан наиболее известен под кличкой “Айкан Лифт”. Это коронная фраза Wall Streer, описывающая явление, когда после того, как Карл Айкан скупает акции у компаний (которые, по его мнению, плохо управляются), цены на эти же акции возрастают в несколько раз.

Пару слов о данных инвесторах…

Каждый опытный инвестор осознает, как трудно следовать своему собственному пути и хорошо зарекомендовать себя в мире инвестиций. Таким образом, не сложно заметить, с каким трудом все вышеперечисленные инвесторы смогли “вырезать” для себя место в финансовой истории.

---------------------------------------------------------------------------------------

Автор: Kaneki

Авторские права на статью принадлежат MMGP.COM

Последнее редактирование модератором: