Закон «О финансовой реструктуризации» не решил проблему необслуживаемых кредитов, поэтому НБУ подготовил новый законопроект, который уж точно решит эту задачу. Банкам значительно облегчат массовую продажу и передачу в управление сотен миллиардов гривен проблемных долгов. Появится новый сегмент рынка – любой сможет создать компанию по управлению задолженностью, а всем сторонам процесса раздадут налоговые льготы (укр.).

В распоряжении FinClub оказался законопроект, который призван окончательно решить проблему необслуживаемых кредитов (NPL) на полтриллиона гривен. Законопроект «О деятельности по управлению задолженностью» предусматривает, что банки смогут избавиться от всех долгов – работать с ними начнут специальные компании. «Полное и сокращенное наименование компании должно содержать слова: «компания по управлению задолженностью» или “госкомпания по управлению задолженностью”», – говорится в законопроекте.

Проблемные кредиты есть у всех банков – их доля по системе превысила 58% портфеля. Антилидерами являются госбанки с долей свыше 70%. Всего, по данным НБУ, у банков накопилось «токсических» кредитов на 477,1 млрд грн. И речь идет именно о «живых» банках. Сотни миллиардов гривен необслуживаемых кредитов банков-банкротов вне рамок инициативы.

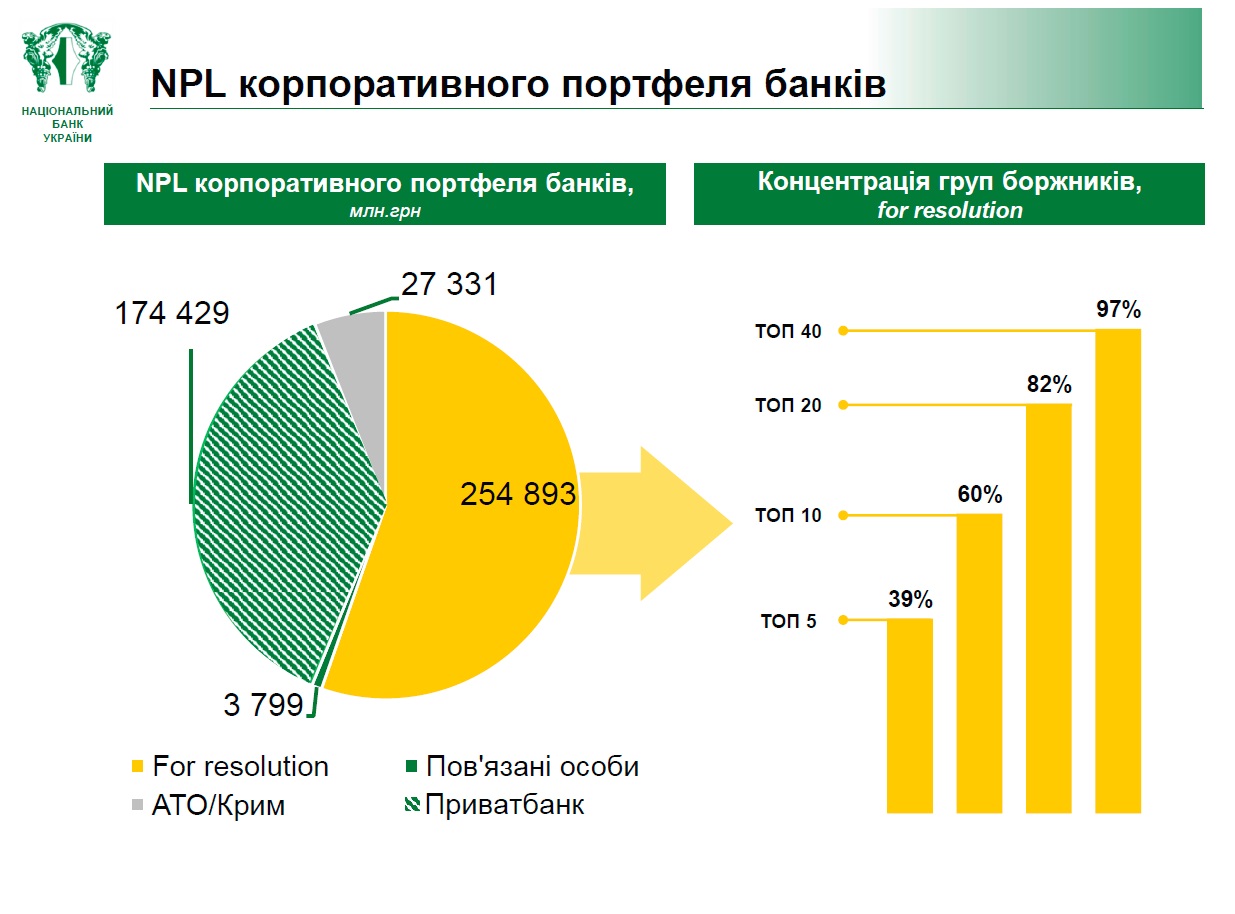

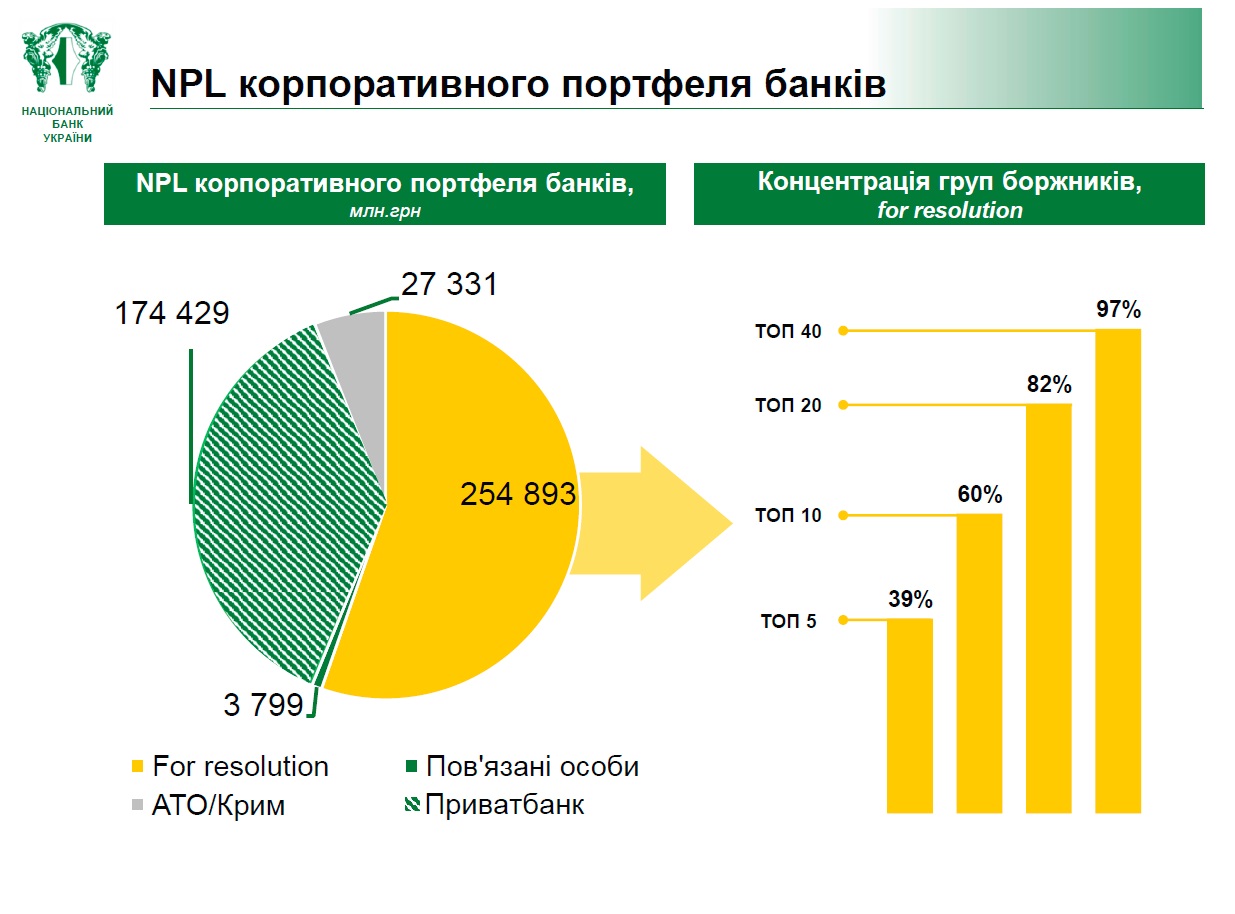

Заместитель главы НБУ Катерина Рожкова называла целью законопроекта кредиты на 255 млрд грн. В эту сумму не входят NPL, выданные в зоне АТО и Крыму, кредиты связанным лицам, а также «трансформационный» кредитный портфель ПриватБанка. При этом проблемный портфель достаточно концентрированный. «NPL на 255 млрд грн – кредиты, выданные 40 группам компаний. Их задолженность составляет 97% от всех этих кредитов», – подсчитала она.

Переняли опыт

Этот законопроект подготовил Национальный банк совместно с главой набсовета ПриватБанка, экс-главой Агентства по банковскому надзору Турции Энгином Акчакочей. Об этом в сентябре говорила Катерина Рожкова. Господин Акчакоча в интервью FinClub рассказывал о том, как их инициатива внедрит в Украине турецкий опыт, который вывел Турцию из кризиса 2001 года.

К ноябрю стороны начали избегать авторства. В официальном заявлении НБУ дистанцировался, отметив, что проект подготовила «группа специалистов под руководством консультанта ЕБРР». А в ЕБРР, представителем которого является Энгин Акчакоча, сказали, что они консультанты, а автор – Нацбанк.

То, что авторы законопроекта «прячутся» еще до его обнародования, неудивительно. Над законом «О финансовой реструктуризации» также работала большая команда экспертов, включая НБУ. На него возлагали надежду, что он сможет решить проблему необслуживаемых кредитов. Но закон не сработал: вместо реструктуризации на сотни миллиардов были проведены сделки на миллионы.

Пришлось готовить новый законопроект. «Проблема в том, что в Украине никто во власти не хочет брать на себя ответственность за принимаемые решения», – говорил Энгин Акчакоча.

Согласно проекту, долгами банков займутся компании по управлению задолженностью (КУЗ). Их сможет создать кто угодно, лишь надо внести данные о них в реестр финансовых компаний, который ведет Нацкомфинуслуг. Минимальный уставный капитал составит не меньше 30 млн грн. Его надо будет сформировать деньгами, а не кредитами, займами или финансовой помощью. Чтобы КУЗ получила статус государственной, у государства должна быть доля свыше 50%.

Действующие финансовые или факторинговые компании, которые захотят работать с проблемной задолженностью по новым правилам, обязаны будут перерегистрироваться в соответствие с требованиями закона.

КУЗы смогут покупать и продавать долги, управлять ими. Банкам не придется получать у должников разрешение на продажу их кредитов, их просто будут уведомлять о продаже или передаче долга в управление. Спецкомпании будут готовить варианты погашения задолженности, ее реструктуризации, управлять активами (в том числе передавать в аренду или лизинг третьим лицам), участвовать, согласно профильному закону, в процедуре финансовой реструктуризации.

Поскольку деятельность КУЗ затрагивает широкое нормативное поле, будут внесены правки в Налоговый, Гражданский, Уголовный и Хозяйственный кодексы, а также в декрет «О системе валютного регулирования и валютного контроля». Например, в Гражданском кодексе детально пропишут смену кредитора. «Уступка права требования по денежным обязательствам является действительной независимо от наличия договоренности между должником и кредитором о запрете такой уступки или его ограничения», – говорится в проекте. Подчеркивается, что кредитор сможет уступить свое право требования «за плату»: «Размер платы устанавливается договором и может быть меньше общего объема обязательства, по которым отступается право требования». То есть банки смогут легко продавать проблемные долги с дисконтом, хоть за символическую 1 грн!

В Хозяйственном кодексе пропишут право банков проводить факторинговые операции. А в Налоговый кодекс включат обещанные льготы для банков, проблемных заемщиков и компаний по управлению задолженностью. Такие компании будут полностью освобождены от уплаты налога на прибыль, а прощенная (аннулированная) задолженность по телу кредита, процентам, комиссиям и штрафным санкциям не будет считаться дополнительным благом налогоплательщика. Это значит, что юрлицам не надо будет платить с них налог на прибыль, а физлицам – НДФЛ. Банкам также будет проще: при продаже долгов дешевле номинала и расформировывании резервов у них не будут возникать налоговые обязательства. Налоговые льготы будут действовать пять лет – до 2023 года.

Правками затронут даже закон «О моратории на взыскание имущества граждан, предоставленного в обеспечение по кредитам в иностранной валюте». Сейчас продавать валютные ипотечные кредиты могут только банки-банкроты, ведь им необходимо рассчитываться с вкладчиками. НБУ хочет, чтобы мораторий на продажу таких долгов не распространялся и на передачу долга КУЗ.

По информации FinClub, изначально Нацбанк предлагал лишь прописать возможность продажи портфеля, в то время как замена кредитора любым другим способом была запрещена. Кроме того, банки не могли выступить учредителями компании по управлению задолженностью. «Но после ряда профильных дискуссий эти ограничения были сняты», – сказали FinClub в одном из банков.

Вскоре любой банк сможет создать КУЗ, перевести на нее все долги, хоть за 1 грн, а потом ни банк, ни КУЗ, ни должник не будут платить налоги при дисконтах и списаниях по этим долгам. «Есть риск, что налоговые льготы могут превратиться в налоговые преимущества для отдельных участников. Например, банки будут передавать в управление или продавать проблемные долги за копейки, например, связанным с ними КУЗ», – спрогнозировал топ-менеджер одного из банков.

Источник на банковском рынке сказал FinClub, что вопрос, кто зарегистрирует законопроект, пока без ответа. «Логично это делать через правительство, но пока ждут реакции Минфина на документ. Не исключено, что регистрировать законопроект будут через депутатов», – говорит собеседник. В Нацбанке рассчитывают на принятие законопроекта в первом чтении в ближайший месяц. «Но это только в том случае, если не будет разногласий c Минфином», – отметил собеседник.

«Плюсы, минусы и подводные камни»

Банки одобряют идею законопроекта и отмечают, что все зависит от того, на каких условиях будет продаваться или передаваться в управление «проблемка». «Мы не исключаем такую стратегию урегулирования, как продажа задолженности или передача ее в управление третьему лицу. Однако для принятия решения одного нормативного документа в виде закона недостаточно. Необходимо видеть условия договора о продаже и передаче в управление проблемной задолженности», – говорит начальник сектора по урегулированию корпоративных кредитов ОТП Банка Евгений Мищенко. «Смысл в продаже или передаче в управление проблемной задолженности однозначно есть. Когда проблемой займутся узкоспециализированные профессионалы, шансы вернуть долг многократно возрастут. Такие операции в условиях налоговых льгот имеют право на жизнь. Но надо пройти путь от начала до конца, чтобы прочувствовать подводные камни», – считает начальник управления по работе с проблемными активами Банка Кредит Днепр Петр Кравченя.

Председатель правления Правэкс-банка Тарас Кириченко говорит FinClub, что цену проблемных кредитов определит рынок. «У кредитного портфеля есть ряд параметров, которые нужно учитывать при оценке», – поясняет он. Также Тарас Кириченко считает несправедливым, что полномочия КУЗ по работе с ипотечными валютными кредитами будут шире, чем у банков.

Инициатива, впрочем, устарела еще до ее принятия. «Решение об урегулировании рынка по работе с проблемными активами необходимо было проанализировать и принять в 2008-2010 годах. На данный момент рынок подобных услуг занят коллекторскими и факторинговыми компаниями, поэтому принятие закона, возможно, облегчит работу банкам, которым сложно даются решения о продаже задолженности, но существенно не изменит ситуацию», – считает Евгений Мищенко.

При этом, по мнению Петра Кравченя, документ все же дает надежду на запуск полноценного работающего вторичного рынка кредитов, приход на него частного капитала и постепенное решение проблемы токсичных кредитов как необходимое условие восстановления кредитования.

В рамках банковских групп собственные компании по управлению задолженностью создадут не все банки. «В текущий момент вопрос неактуален», – заявили в ОТП Банке. «Управление проблемной задолженностью – не банковский бизнес, поэтому мы это направление пока не рассматриваем», – отмечает Тарас Кириченко. «О создании собственной компании можно будет говорить несколько позднее, проанализировав опыт рынка», – говорит Петр Кравченя из Банка Кредит Днепр.

Источник

В распоряжении FinClub оказался законопроект, который призван окончательно решить проблему необслуживаемых кредитов (NPL) на полтриллиона гривен. Законопроект «О деятельности по управлению задолженностью» предусматривает, что банки смогут избавиться от всех долгов – работать с ними начнут специальные компании. «Полное и сокращенное наименование компании должно содержать слова: «компания по управлению задолженностью» или “госкомпания по управлению задолженностью”», – говорится в законопроекте.

Проблемные кредиты есть у всех банков – их доля по системе превысила 58% портфеля. Антилидерами являются госбанки с долей свыше 70%. Всего, по данным НБУ, у банков накопилось «токсических» кредитов на 477,1 млрд грн. И речь идет именно о «живых» банках. Сотни миллиардов гривен необслуживаемых кредитов банков-банкротов вне рамок инициативы.

Заместитель главы НБУ Катерина Рожкова называла целью законопроекта кредиты на 255 млрд грн. В эту сумму не входят NPL, выданные в зоне АТО и Крыму, кредиты связанным лицам, а также «трансформационный» кредитный портфель ПриватБанка. При этом проблемный портфель достаточно концентрированный. «NPL на 255 млрд грн – кредиты, выданные 40 группам компаний. Их задолженность составляет 97% от всех этих кредитов», – подсчитала она.

Переняли опыт

Этот законопроект подготовил Национальный банк совместно с главой набсовета ПриватБанка, экс-главой Агентства по банковскому надзору Турции Энгином Акчакочей. Об этом в сентябре говорила Катерина Рожкова. Господин Акчакоча в интервью FinClub рассказывал о том, как их инициатива внедрит в Украине турецкий опыт, который вывел Турцию из кризиса 2001 года.

К ноябрю стороны начали избегать авторства. В официальном заявлении НБУ дистанцировался, отметив, что проект подготовила «группа специалистов под руководством консультанта ЕБРР». А в ЕБРР, представителем которого является Энгин Акчакоча, сказали, что они консультанты, а автор – Нацбанк.

То, что авторы законопроекта «прячутся» еще до его обнародования, неудивительно. Над законом «О финансовой реструктуризации» также работала большая команда экспертов, включая НБУ. На него возлагали надежду, что он сможет решить проблему необслуживаемых кредитов. Но закон не сработал: вместо реструктуризации на сотни миллиардов были проведены сделки на миллионы.

Пришлось готовить новый законопроект. «Проблема в том, что в Украине никто во власти не хочет брать на себя ответственность за принимаемые решения», – говорил Энгин Акчакоча.

Согласно проекту, долгами банков займутся компании по управлению задолженностью (КУЗ). Их сможет создать кто угодно, лишь надо внести данные о них в реестр финансовых компаний, который ведет Нацкомфинуслуг. Минимальный уставный капитал составит не меньше 30 млн грн. Его надо будет сформировать деньгами, а не кредитами, займами или финансовой помощью. Чтобы КУЗ получила статус государственной, у государства должна быть доля свыше 50%.

Действующие финансовые или факторинговые компании, которые захотят работать с проблемной задолженностью по новым правилам, обязаны будут перерегистрироваться в соответствие с требованиями закона.

КУЗы смогут покупать и продавать долги, управлять ими. Банкам не придется получать у должников разрешение на продажу их кредитов, их просто будут уведомлять о продаже или передаче долга в управление. Спецкомпании будут готовить варианты погашения задолженности, ее реструктуризации, управлять активами (в том числе передавать в аренду или лизинг третьим лицам), участвовать, согласно профильному закону, в процедуре финансовой реструктуризации.

Поскольку деятельность КУЗ затрагивает широкое нормативное поле, будут внесены правки в Налоговый, Гражданский, Уголовный и Хозяйственный кодексы, а также в декрет «О системе валютного регулирования и валютного контроля». Например, в Гражданском кодексе детально пропишут смену кредитора. «Уступка права требования по денежным обязательствам является действительной независимо от наличия договоренности между должником и кредитором о запрете такой уступки или его ограничения», – говорится в проекте. Подчеркивается, что кредитор сможет уступить свое право требования «за плату»: «Размер платы устанавливается договором и может быть меньше общего объема обязательства, по которым отступается право требования». То есть банки смогут легко продавать проблемные долги с дисконтом, хоть за символическую 1 грн!

В Хозяйственном кодексе пропишут право банков проводить факторинговые операции. А в Налоговый кодекс включат обещанные льготы для банков, проблемных заемщиков и компаний по управлению задолженностью. Такие компании будут полностью освобождены от уплаты налога на прибыль, а прощенная (аннулированная) задолженность по телу кредита, процентам, комиссиям и штрафным санкциям не будет считаться дополнительным благом налогоплательщика. Это значит, что юрлицам не надо будет платить с них налог на прибыль, а физлицам – НДФЛ. Банкам также будет проще: при продаже долгов дешевле номинала и расформировывании резервов у них не будут возникать налоговые обязательства. Налоговые льготы будут действовать пять лет – до 2023 года.

Правками затронут даже закон «О моратории на взыскание имущества граждан, предоставленного в обеспечение по кредитам в иностранной валюте». Сейчас продавать валютные ипотечные кредиты могут только банки-банкроты, ведь им необходимо рассчитываться с вкладчиками. НБУ хочет, чтобы мораторий на продажу таких долгов не распространялся и на передачу долга КУЗ.

По информации FinClub, изначально Нацбанк предлагал лишь прописать возможность продажи портфеля, в то время как замена кредитора любым другим способом была запрещена. Кроме того, банки не могли выступить учредителями компании по управлению задолженностью. «Но после ряда профильных дискуссий эти ограничения были сняты», – сказали FinClub в одном из банков.

Вскоре любой банк сможет создать КУЗ, перевести на нее все долги, хоть за 1 грн, а потом ни банк, ни КУЗ, ни должник не будут платить налоги при дисконтах и списаниях по этим долгам. «Есть риск, что налоговые льготы могут превратиться в налоговые преимущества для отдельных участников. Например, банки будут передавать в управление или продавать проблемные долги за копейки, например, связанным с ними КУЗ», – спрогнозировал топ-менеджер одного из банков.

Источник на банковском рынке сказал FinClub, что вопрос, кто зарегистрирует законопроект, пока без ответа. «Логично это делать через правительство, но пока ждут реакции Минфина на документ. Не исключено, что регистрировать законопроект будут через депутатов», – говорит собеседник. В Нацбанке рассчитывают на принятие законопроекта в первом чтении в ближайший месяц. «Но это только в том случае, если не будет разногласий c Минфином», – отметил собеседник.

«Плюсы, минусы и подводные камни»

Банки одобряют идею законопроекта и отмечают, что все зависит от того, на каких условиях будет продаваться или передаваться в управление «проблемка». «Мы не исключаем такую стратегию урегулирования, как продажа задолженности или передача ее в управление третьему лицу. Однако для принятия решения одного нормативного документа в виде закона недостаточно. Необходимо видеть условия договора о продаже и передаче в управление проблемной задолженности», – говорит начальник сектора по урегулированию корпоративных кредитов ОТП Банка Евгений Мищенко. «Смысл в продаже или передаче в управление проблемной задолженности однозначно есть. Когда проблемой займутся узкоспециализированные профессионалы, шансы вернуть долг многократно возрастут. Такие операции в условиях налоговых льгот имеют право на жизнь. Но надо пройти путь от начала до конца, чтобы прочувствовать подводные камни», – считает начальник управления по работе с проблемными активами Банка Кредит Днепр Петр Кравченя.

Председатель правления Правэкс-банка Тарас Кириченко говорит FinClub, что цену проблемных кредитов определит рынок. «У кредитного портфеля есть ряд параметров, которые нужно учитывать при оценке», – поясняет он. Также Тарас Кириченко считает несправедливым, что полномочия КУЗ по работе с ипотечными валютными кредитами будут шире, чем у банков.

Инициатива, впрочем, устарела еще до ее принятия. «Решение об урегулировании рынка по работе с проблемными активами необходимо было проанализировать и принять в 2008-2010 годах. На данный момент рынок подобных услуг занят коллекторскими и факторинговыми компаниями, поэтому принятие закона, возможно, облегчит работу банкам, которым сложно даются решения о продаже задолженности, но существенно не изменит ситуацию», – считает Евгений Мищенко.

При этом, по мнению Петра Кравченя, документ все же дает надежду на запуск полноценного работающего вторичного рынка кредитов, приход на него частного капитала и постепенное решение проблемы токсичных кредитов как необходимое условие восстановления кредитования.

В рамках банковских групп собственные компании по управлению задолженностью создадут не все банки. «В текущий момент вопрос неактуален», – заявили в ОТП Банке. «Управление проблемной задолженностью – не банковский бизнес, поэтому мы это направление пока не рассматриваем», – отмечает Тарас Кириченко. «О создании собственной компании можно будет говорить несколько позднее, проанализировав опыт рынка», – говорит Петр Кравченя из Банка Кредит Днепр.

Источник