Экономист Александр Яковлев прокомментировал мнение сотрудников ЦБ РФ по обзору экспертов МВФ о сущности, классификации и перспективах цифровых денег.

Прошлым летом на рынке появился новый продукт, предоставим слово самому изданию: «Эконс»/Econs – сайт об исследованиях по экономике и финансам, который ведут сотрудники Центрального банка России». Вот так незатейливо редакция объясняет, почему использует бренд ЦБ РФ. А 25 июля 2019 года Диана Асонова и Ольга Кувшинова (Эконс) разместили то ли статью, то ли комментарий, то ли перевод скорее аналитической записки, чем обзора экспертов ещё одной уважаемой организации, МВФ (Международный валютный фонд), под названием «The Rise of Digital Money» (Взлет цифровых денег) от 15 июля. Работа редакции Эконс называется «Цифровые деньги и какими они бывают».

Утешает, что «Материалы, публикуемые на сайте Econs.online, не выражают позицию Банка России», мало того, «Точка зрения и мнения авторов статей не являются официальной позицией Банка России и могут не совпадать с ней». В то же время любопытно мнение редакции (впрочем, это перевод) о том, что «банковским депозитам и наличным придется сражаться с цифровыми деньгами новых частных провайдеров, банкам – суметь ответить на системные вызовы, а центральным банкам – сформировать правила для нового будущего денег». Почему сразу «сражаться»? И почему «суметь ответить»? А главное, что важно и, видимо, редакцией не подвергается сомнению, почему «придется … сформулировать правила»?

В небольшой статье редакции показаны только основные положения 20-страничного обзора МВФ мелким шрифтом, в итоге получается перевод «в масштабе» что-то 1: 10. Попытаемся проанализировать статью в «Эконс» именно в её методологической части, не считая, что она верно отражает обзор экспертов Международного валютного фонда.

На самом деле это программная статья ВМФ, по крайней мере, попытка таковой, и намерения экспертов фонда самые серьезные, о чем они прямо заявляют:

«Цель настоящего документа состоит в том, чтобы представить концептуальную основу для классификации новых цифровых денег, определить некоторые из их рисков, проанализировать последствия и предложить варианты политики для рассмотрения центральными банками. Основное внимание уделяется взаимодействию новых форм денег и банковского сектора, а также финансовой стабильности и защите прав потребителей».

Какова же позиция Эконс?

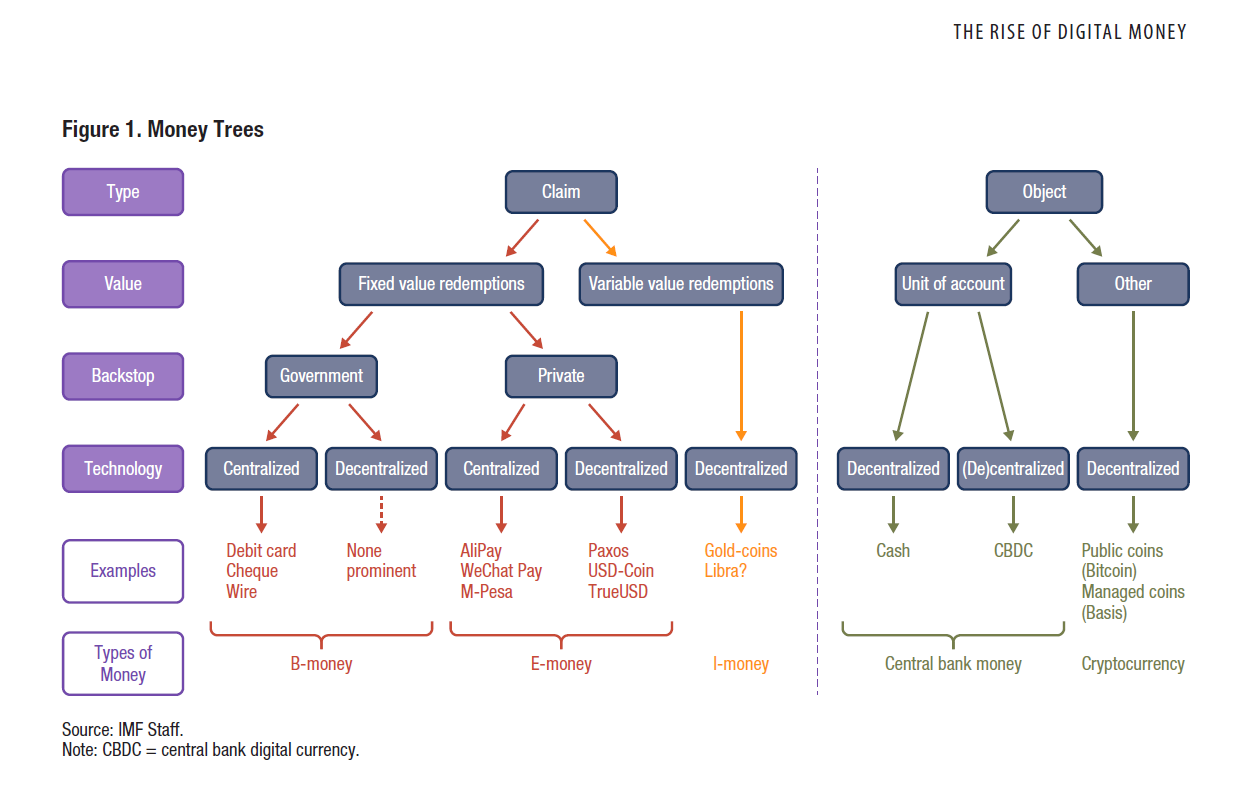

С самого начала нас ждет сюрприз. Редакция считает: «Чтобы разобраться, как работают новые платежные технологии и потенциальные способы оплаты, авторы обзора предлагают их категоризацию по пяти параметрам, используя концепцию «денежного дерева» (см. рисунок): тип [денег], технология выпуска, стоимость, гарантирование, характер (что происходит при расчетах – передача объекта или передача прав)». Тем самым редакция «движется» как бы в обратном направлении. Почему?

Центральное место в статье редакции занимает «Классификация платежных средств («денежное дерево»)». Всё-таки традиционно считается, что платежное средство – это одно (понятие гораздо более широкое), а деньги – это другое.

В оригинале это тоже рисунок, но с другой «архитектурой», где изображена структура, даже две, обе действительно напоминающие дерево. При переводе конструкция повернута на 90 градусов. Почему «рисунок» подвергся такой трансформации, остается только гадать. Можно только предположить, что это было сделано с целью сохранения хотя бы «визуального» единства.

Рисунок более чем примечателен, поскольку первый уровень классификации заявлен двумя позициями: как «право требования» и как «объект». Эта характеристика (уровень классификации) обозначена в оригинале как «тип», а в переводе редакции как «характер». Надо сказать, что эксперты МВФ сильно постарались, чтобы запутать читателей как определениями, так и конструкцией в целом, хотя и сами выражают недовольство путаницей в терминологии.

Так что же такое «характер» или «тип» на первом (слева направо) уровне? На самом деле это весьма своеобразное, т.е. максимально условное отражение того факта, что есть современные фиатные деньги (их характеристика есть «право требования»), а с другой стороны, есть как рудимент товарных денег в форме наличности (cash), так и новые формы платежных средств (CBDC и криптовалюты), которые авторами рисунка определены как «объект».

Это становится понятно из текста, которого в переводе редакции почему-то нет. Итак, «первой характеристикой, определяющей платежное средство, является его тип – право требования или объект. Наличность (cash), используемая для оплаты кофе, упомянутая ранее, являются примером платежного средства как объекта. Сделка (transaction) совершается немедленно до тех пор, пока стороны считают объект действительным. Обмен информацией не требуется. Другой вариант - передача требования на стоимость (on value), существующую в другом месте. Это тот случай, когда кофе оплачивается с помощью дебетовой карты. Использование (swiping дословно: проведение или проверка) карты дает распоряжение/приказ на передачу права собственности от одного лица другому в отношении банковских активов (bank assets).

Эта невообразимая «сложность» ещё и просто неверна, поскольку при сделке наличными «обмен информацией» требуется и тоже происходит. Не требуется обращение к третьей стороне или посреднику (как правило, в лице банка), но это совсем другая история.

Итак, современная фиатная, можно и кредитная, денежная система в части (важно: в части) кредитных платежных средств выдает лишь «право требования» на деньги (важно: на деньги), «существующие в другом месте», в то время как «на объекте» сделка может быть реализована непосредственно наличностью или «деньгами будущего».

Надо сказать, что в этом треугольнике, в этих «трех соснах» теории денег, методология mainstream путается уже в течение века. И никак не может выбраться.

В оригинале или обзоре IMF «второй характеристикой платежных средств является их стоимость (value). При классификации права требования актуален вопрос о том, погашается ли требование в валюте по фиксированной или переменной стоимости».

При переводе редакция последовательность оригинала нарушила (вряд ли случайно), тем не менее звучит это так: «Следующий параметр – стоимость: фиксированная или постоянная».

Сначала даже непонятно, зачем вообще нужен этот уровень классификации? Но, как это ни странно, он принципиально важен и является основным – с точки зрения теории денег, конечно – поэтому эксперты продолжают уверенно «запутывать следы», а редакция Эконс предпочла этого вопроса вообще не касаться.

Удивительно, но в версии IMF при классификации категории «стоимость» речь идет о единице счета/учета (unit of account) как отражении (выражении?) стоимости только для «объекта», при сделках же на право требования её [единицы счета] как бы и нет. Но радоваться рано, для объекта единица счета/учета как выражение стоимости – да, показана, но только для «денег Центрального банка». При этом ничего не говорится о единице счета для криптосистем обмена, просто там единица учета «другая» (Other). И всё.

Фиатные деньги в версии МВФ при определении категории «стоимость» представлены понятиями/категориями «фиксированная стоимость погашения долга» (fixed value redemption) и «переменная стоимость погашения долга» (variable value redemption).

Предлагаю читателю самому попытаться понять, что такое «стоимость», прочитав основательную по объему цитату из обзора экспертов МВФ:

«Второй характеристикой платежных средств является их стоимость (value). В целях классификации прав требований актуальным является вопрос о том, погашаются ли требования в валюте по фиксированной или переменной стоимости.

Требования с фиксированной стоимостью гарантируют погашение по заранее установленной номинальной [или фиксированной] стоимости, выраженной в единицах учета. Для платежей эта полезная функция позволяет сторонам сделки легко договориться о стоимости права требования, которую они обменивают в соответствующих единицах счета/учета. Например, требование к банку в виде депозитов на сумму, скажем, 10 евро можно обменять на банкноты и векселя на сумму 10 евро. Эти требования напоминают долговые (debt) инструменты (процент по которым может выплачиваться или не выплачиваться), которые могут быть погашены по требованию по номинальной стоимости (at face value). Другие виды права требования могут быть обменены на валюту по переменной стоимости, то есть по текущей рыночной стоимости активов, которые поддерживают это право требования. Таким образом, здесь требования напоминают инвестиции в ценные бумаги (equity-like instruments) с риском их повышения или понижения. Эта параллель/аналогия призвана облегчить изложение и не обязательно подразумевает, что платежные средства, которые мы в данной классификации позиционируем как якобы долговые (debt-like) или как якобы инвестиционные (equity-like), будут признаны таковыми в суде. В целях классификации платежных средств как объектов актуальным вопросом является их номинация в национальной единице счета/учета (unit of account) или в их собственной (their own). Понятие/концепция выкупа/погашения долга не применяется к платежным средствам как объектам».

В общем-то для теории денег совершенно не важно, фиксированным или переменным будет курс при обмене (транзакции). Важно понять, что на что меняется и на основе чего происходит обмен, по каким правилам он происходит. Но эксперты, на мой взгляд, старательно избегают ясности и создается впечатление, что они сами не всегда понимают, как свести концы с концами.

Из текста однозначно следует, что и фиксированная, и переменная стоимости есть функции единицы счета. Именно на основе единицы счета определяется, в версии МВФ, какой будет «стоимость», фиксированной или переменой («Для платежей эта полезная функция позволяет сторонам сделки легко договориться о стоимости права требования, которую они обменивают в соответствующей единице счета»). Эксперты считают, что «стоимость» (её формы) определяется на основе единицы счета. Не наоборот, как можно было бы подумать.

Что такое «единица счета» в обзоре не расшифровывается, но понимается и определяется просто как единица денежной системы той или иной страны. Определения стоимости, конечно, нет, вряд ли можно назвать определением такую фразу: «наличные и банковские депозиты будут бороться с электронными деньгами (e-money), содержащими в электронном виде денежную стоимость (monetary value), номинированную и привязанную к общей единице счета, такой как евро, доллар или юань, или к их корзине».

В зависимости от того, что на что меняется – на основе незыблемой единицы счета, ведь это mainstream – возникают формы «стоимости» (только в кавычках). Так можно понять экспертов IMF. И каковы же эти формы? «Требование к банку в виде депозитов», которое «можно обменять на банкноты и векселя»? «Права требования», которые «могут быть обменены на валюту по переменной стоимости, то есть по текущей рыночной стоимости активов»?

О чем говорит эта любопытная версия в общем-то банальной, с точки зрения экономической теории, проблемы? На самом деле, о многом. О том, что авторы подведомственных изданий, это касается как экспертов IMF, так и редакции «Эконс», с большим трудом, скажем так, обсуждают методологические проблемы теории денег. Точнее, не могут их обсуждать, поскольку новые явления не укладываются в парадигму существующей теории, где категория «стоимость» по сути тождественна «единице счета», т.е. «цене» или покупательной силе денег. Значит биткоин и всё, что с ним связано, по определению вне системы и может быть отнесено только к категории «другое».

Видимо, понимая, что конструкция экспертов МВФ далека от совершенства, редакция пытается сделать её более «внятной», и сводит её в итоге к поверхностным, наблюдаемым явлениям, просто вычеркивая даже намеки на сущность проблемы. Так, на рисунке редакции «единица счета» из классификации МВФ переводится просто как «номинальная» [стоимость], а стоимости прав требования сокращены до «фиксированная» и «переменная», т.е. никакого долга уже нет. То, что в этом случае классификация (на уровне «стоимость») вообще теряет экономический смысл, никого, видимо, не смущает.

Задумка экспертов МВФ в отношении «денежного дерева», видимо, такова: от теории, так как они её понимают, и в рамках этой теории попытаться, как минимум, дать методологическую основу классификации всех существующих платежных средств, включая как законные, так и «незаконные», затем перейти к новым технологиям, и на этой основе показать появление и развитие новых форм «цифровых денег», включая криптосистемы обмена.

Следующий или третий уровень классификации – гарантирование (обеспечение) – представлен двумя позициями: государственное и частное обеспечение. Эксперты считают, что «третья характеристика платежных средств применима только к праву требования в форме фиксированной стоимости» (The third attribute of means of payments applies only to claims in fixed value). Поддержка (или «гарантирование») и в оригинале, и в переводе редакции на рисунке в большей половине случаев не определена, т.е. вообще отсутствует эта характеристика (пропущена или объединена, не суть важно), что само по себе вызывает удивление.

Что же означает «гарантирование»? Ответа, конечно, нет, но любое, подчеркиваю, любое платежное средство, и конечно, форма денег, должны быть чем-то «гарантированы». Иначе ими просто не будут пользоваться.

Редакция верно решила, что «краткость – сестра таланта» и ограничилась замечанием:

«Проведение платежа может быть опосредованно гарантировано государством, например, для банковских инструментов, или же частными структурами – в большинстве остальных случаев».

Технология есть следующий и последний уровень классификации. Это наиболее спорная, на мой взгляд, характеристика, поскольку критерий «централизация – децентрализация», конечно, важен, но использование только его не позволяет верно оценить ситуацию в принципе. Получается, по факту, всё те же государственное и частное обеспечение, только в «технологическом» аспекте. В итоге критерием классификации технологии служит не характеристика применяемых информационных технологий, а такой вполне экономический параметр, как определение эмитента платежных средств.

В результате представленные на рисунках выше примеры демонстрируют невообразимую «теоретическую» смесь, которая неизбежна при «ведомственном подходе» к анализу новых экономических явлений. Тем не менее экспертам удалось, на основе предыдущих уровней классификации и примеров, добраться до цели и сформулировать «типы денег». В итоге они определили «пять различных типов платежных средств».

Эксперты МВФ классифицируют деньги как:

Банковские (b-money);

электронные (e-money);

инвестиционные (i-money);

деньги Центрального банка (наличные и цифровые - CBDC);

криптовалюты.

А нужно ли было для такого вывода предпринимать столько усилий по классификации характеристик платежных средств? На мой взгляд, сама идея принципиально не верна. Да, технологии – основа новых экономических форм, в том числе и денежных. Это необходимое условие, без прогресса информационных технологий новые, включая денежные, формы в экономике просто не могли бы появиться. Но смешивать технологии и экономические формы – значит, непременно запутаться в тех и других, что и произошло.

Как уже упоминалось, платежное средство и деньги, несмотря на явную «близость» с позиции конечного пользователя, есть принципиально разные экономические категории.

Кстати, в оригинале (только там) есть небольшая, но емкая и любопытная таблица под названием «Краткое описание форм цифровых денег и их характеристик» (Summary of Forms of Digital Money and Their Attributes):

Elements

CBDC

Cryptocurrency

B-money

E-money

I-money

Тип

Объект

Объект

Требование

Требование

Требование

Значение

Единица счета

Другое

Погашение по фикс. стоимости

Погашение по фикс. стоимости

Погашение по фикс. стоимости

Поддержка

Нет

Нет

Правительство

Частная компания

Нет

Технология

Центр./Децентр.

Децентр.

Центр./Децентр.

Центр./Децентр.

Децентр.

Источник: IMF

Эта таблица помогает понять «денежное дерево» в части цифровых денег, поскольку цель классификации платежных средств и обзора МВФ в целом – не столько понять, что такое «цифровые деньги», а оценить, насколько возможна их интеграция в существующую структуру платежных средств с центральной ролью ЦБ.

Почему такое заключение? При всей «фундаментальности» анализа в классификации не определено место фиатных денег, хотя в тексте обзора имеются многочисленные о них упоминания. Вместо них, что не тождественно, речь идет отдельно о наличности (cash) и CBDC как деньгах ЦБ, а с другой стороны, о b-деньгах (b-money), которые редакция поторопилась перевести как «банковские».

Почему не тождественно? В оригинале эксперты МВФ всеми силами стремятся «разорвать» единство современной двухуровневой (ЦБ и коммерческие банки) системы фиатных денег. Но это единая система, поскольку «в периоды системного стресса» вкладчики выводят из банков не статистически не наблюдаемую ликвидность, а именно наличность, которая отнесена к «деньгам ЦБ». В текстах верно подчеркивается связь b-денег с банками, но это не вся правда, поскольку заявление экспертов о том, что «ключевой отличительной чертой b-денег является то, что гарантия погашения долга обеспечивается государством», есть декларация. И практика последних кризисов показала это со всей очевидностью. Государство пытается и будет пытаться, но не может физически «спасти» все фиатные деньги в банках в моменты паники.

Мало того, b-деньги однозначно трактуются экспертами МВФ как форма цифровых денег (см. таблицу выше). Тем самым они сохраняют за ними будущее. А банковские (кредитные, фиатные) деньги ими будущего лишены. И это не поняла или не захотела понять редакция «Эконс».

Классификация, претендующая на методологическое обоснование грядущих перемен, где фиатные деньги разделены на «деньги Центрального банка» и «b-деньги» (кстати, в оригинале их нигде не называют «банковскими») и имеют разные основания (право требования и объект) – ошибочна. На базе фиатных денег, выпускаемых ЦБ, коммерческие банки зарабатывают прибыль, отдавая их в долг под проценты, т.е. превращают в капитал, в этом их бизнес. Причем мультиплицируя, т.е. выдавая кредитов в разы больше, чем они могут одновременно вернуть денег своим вкладчикам. Вот эта связка «Д –> Д + д» или «ЦБ –> коммерческие банки» игнорируется в классификации «денежного дерева».

Банки не могут обойтись без денег ЦБ. Без поддержки ЦБ, как кредитора последней инстанции, они просто разорятся. А ЦБ сам по себе, без системы банков, никому не нужен. Вот такая диалектика. Цифровизация закономерно поставила под вопрос существование самой фиатной или кредитной/банковской формы денег как основы современной банковской системы. Понимание, что перемены грядут, наступило.

Эксперты МВФ предпринимают титанические методологические усилия и согласны практически на всё, пусть будут b-деньги или i-деньги или sCBDC - уже не важно, главное, чтобы остался Центральный банк, главное – оправдать его существование в будущем. И если посмотреть внимательно на таблицу и текст обзора экспертов, то «они работают над этим», ЦБ остается практически во всех версиях.

Редакция «Эконс» оказалась не столь прогрессивной, не поняла кредо экспертов МВФ и просто убрала все сомнительные, на её взгляд, моменты, а на самом деле принципиально новые позиции из обзора. Что ж, «право имеют». Яркое тому свидетельство – заключительный абзац. Сравните:

Текст редакции: «Станут ли sCBDC будущими деньгами центрального банка? Будут ли они конкурировать с e-money – многое еще предстоит выяснить, и многое находится в руках регуляторов и предпринимателей, заключают авторы. Одно несомненно, уверены эксперты МВФ: инновации изменят ландшафт банкинга и денег – таких, какими мы их знаем».

Текст из обзора экспертов Валютного фонда:

«Станут ли sCBDC будущими деньгами центрального банка? Будут ли они конкурировать с b-money и потенциально с i-money? Многое еще предстоит выяснить и многое находится в руках центральных банков, регуляторов и предпринимателей. Но одно несомненно: инновации и перемены, скорее всего, изменят ландшафт банкинга и денег».

Статья называется «Цифровые деньги и какими они бывают». На самом деле четкого определения экономической категории «цифровые деньги» нет и пока быть не может. Как и нет, собственно, на практике самих цифровых денег. Но вот по поводу, какими они будут, а какими, возможно, и нет, уже развернулась нешуточная идейно-теоретическая борьба.

Александр Яковлев

Автор книги «Теория денег: от золота к криптосистеме обмена», кандидат экономических наук, доцент кафедры экономической теории Санкт-Петербургского государственного электротехнического университета (ЛЭТИ).

Источник