На любом рынке время от времени случаются периоды очень сильной перекупленности, когда цены активов демонстрируют даже чересчур уверенный рост. В это время многие покупатели переживают эйфорию, поскольку такое положение вещей им представляется каким-то бесконечным «туземуном».

Однако движение любой цены циклично, а чем сильнее рост — тем глубже может быть последующее падение. Если период экспоненциального и практически безоткатного роста длится подозрительно долго, возрастает вероятность образования на рынке «пузыря», который рано или поздно лопнет. Когда это случится, цена непременно начнет искать свое новое равновесное значение, но уже гораздо ниже текущих отметок.

К наиболее ярким примерам финансовых пузырей можно отнести «тюльпаноманию» в Нидерландах (1636-1637 гг). Примечателен и японский финансовый пузырь на рынках недвижимости и ценных бумаг (1986-1991). Знаменит также «пузырь доткомов», существовавший в период приблизительно с 1995 по 2001 год. Последний часто используется «олдскульными» финансистами, пытающимися анализировать ситуацию на рынке криптовалют. Так, по мнению аналитиков Morgan Stanley, биткоин повторяет взлет и падение «доткомов», однако в 15 быстрее.

Впрочем, в конце прошлого года и на рынке криптовалют были налицо некоторые признаки пузыря. К примеру, на недельном графике биткоина можно легко увидеть, как в последние месяцы прошлого года цена первой криптовалюты еженедельно росла на 20-30%, привлекая на рынок все больше участников.

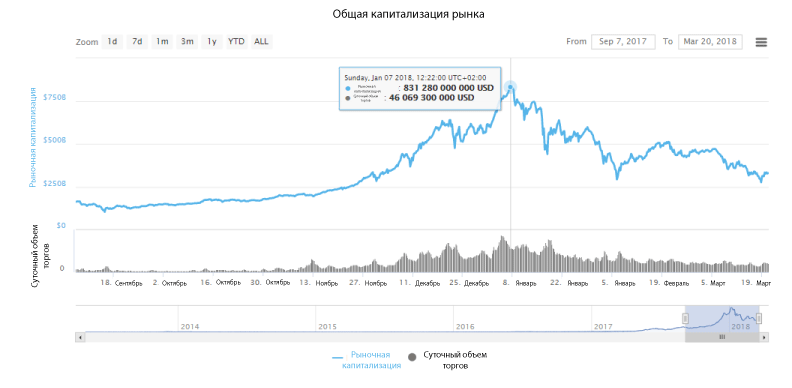

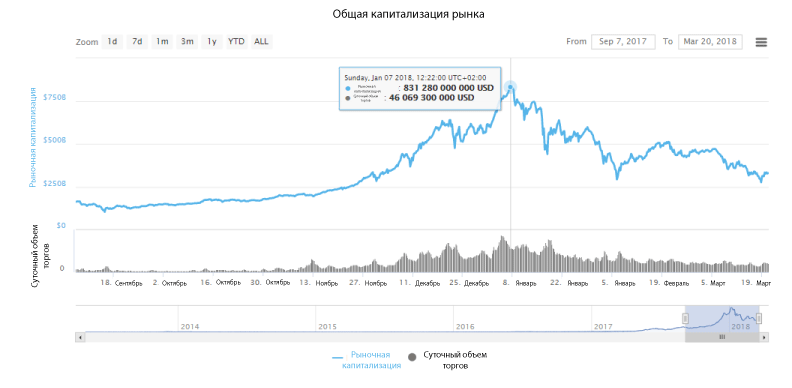

После достижения в середине декабря отметок в районе $19 000-20 000 восходящий тренд сменился нисходящим. Всего за несколько последующих месяцев биткоин «похудел» более чем в два раза. Не менее драматичным было снижение объема капитализации рынка в целом:

Так, в начале января общая стоимость криптовалют перешагнула за $800 млрд, а уже к концу марта объем этого рынка немногим превышал $300 млрд.

Возникает закономерный вопрос: как спрогнозировать появление подобных пузырей на рынке криптовалют? Также криптоинвесторам должно быть интересно, когда лучше открывать длинные позиции и вовремя выходить из «перегретого» рынка, фиксируя прибыль.

Для этих целей Крис Берниске и исследователь под псевдонимом Willy Woo разработали индикатор NVT Ratio (Network Value to Transactions Ratio). Также есть несколько модифицированный вариант этого индикатора — NVT Signal (автор — Дмитрий Каличкин, Cryptolab Capital).

ForkLog попытался разобраться в основных принципах работы этих инструментов, которые могут показаться актуальными для многих трейдеров и аналитиков криптовалютного рынка.

Основная идея и принцип работы индикатора NVT Ratio

Чтобы лучше понять суть индикатора NVT Ratio, следует провести аналогию с миром мейнстрим-финансов.

Для оценки активов традиционного финансового рынка часто используются коэффициенты. Они позволяют сравнивать различные активы друг с другом, а также дают возможность определить, переоценен или недооценен тот или иной финансовый инструмент.

Одним из наиболее популярных таких инструментов является показатель цена/прибыль (P/E, PE ratio). Он представляет собой отношение рыночного курса акции к полученной на нее прибыли (EPS). Также его можно рассчитать путем деления рыночной капитализации компании на показатель ее годовой прибыли.

Малые значения коэффициента сигнализируют о недооцененности акций, большие — об их переоцененности. Таким образом, этот показатель не только позволяет сравнивать акции различных компаний между собой, но и дает представление об их истинной стоимости.

Текущую рыночную цену акции публичной компании (или ее величину на определенную дату) можно взять в архивах котировок фондовых бирж. Показатель прибыли на акцию (Basic earnings per common share, Базовая и разводненная прибыль в расчете на акцию) можно найти в отчете о прибылях и убытках компании.

При прочих равных условиях инвесторы стремятся инвестировать в акции с низким соотношением P/E, поскольку это говорит о долгосрочном потенциале их роста.

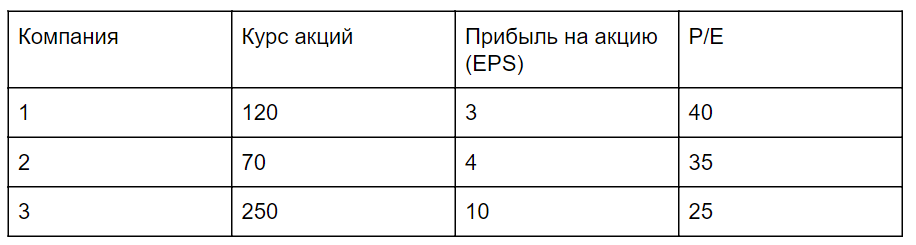

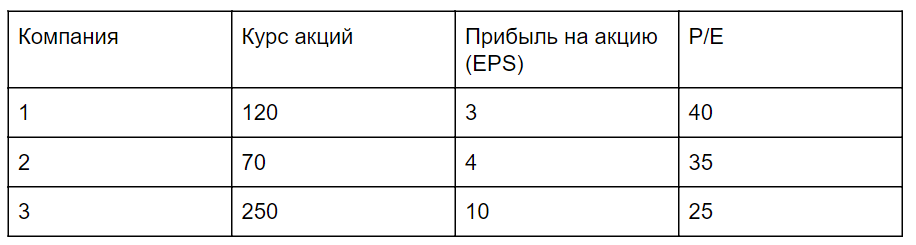

Итак, предположим, что есть три компании, работающие в одной отрасли. На основе рыночных данных, а также различных значений показателей P/E и EPS, определим, какие акции являются наиболее привлекательными.

Чтобы определить справедливую стоимость акций компании 1, следует сначала определить среднеотраслевое значение показателя P/E. Оно составляет примерно 33 ((40+35+25)/3).

Умножаем прибыль на акцию компании 1 на среднеотраслевой P/E: 3*33 = $99. Как видим, эти акции несколько переоценены, поскольку справедливая стоимость гораздо ниже их рыночного курса.

Гораздо привлекательнее для инвестора будут акции компаний 2 и 3, справедливая стоимость которых составляет $132 и $330 соответственно, что гораздо выше их рыночных цен.

По мнению сторонников фундаментального анализа, рыночная цена актива всегда тяготеет к его внутренней стоимости. Следовательно, акции компании 1 рано или поздно упадут в цене, в то время как акции компаний 2 и 3 в перспективе вырастут.

Индикатор NVT — своеобразный аналог показателя P/E, но только для рынка криптовалют. Однако биткоин не является ценной бумагой, и для него совершенно не свойственна категория «прибыль». Авторы этого индикатора попытались решить эту проблему, заменив показатель EPS стоимостью в долларах США, проходящую через блокчейн биткоина, назвав этот показатель «ценностью сети» (Network Value).

Таким образом, формула «криптовалютного аналога P/E» приобрела следующий вид:

При этом данные по объему транзакций были взяты из сервиса Blockchain.info. Рыночная капитализация биткоина рассчитывается, как произведение его средневзвешенной цены на количество монет BTC в обращении (эти данные можно взять, например, из Coinmarketcap).

Таким образом NVT Ratio иллюстрирует то, насколько рыночная цена биткоина соответствует его востребованности в качестве платежного средства, а не сугубо спекулятивного инструмента, используемого преимущественно для получения краткосрочной прибыли.

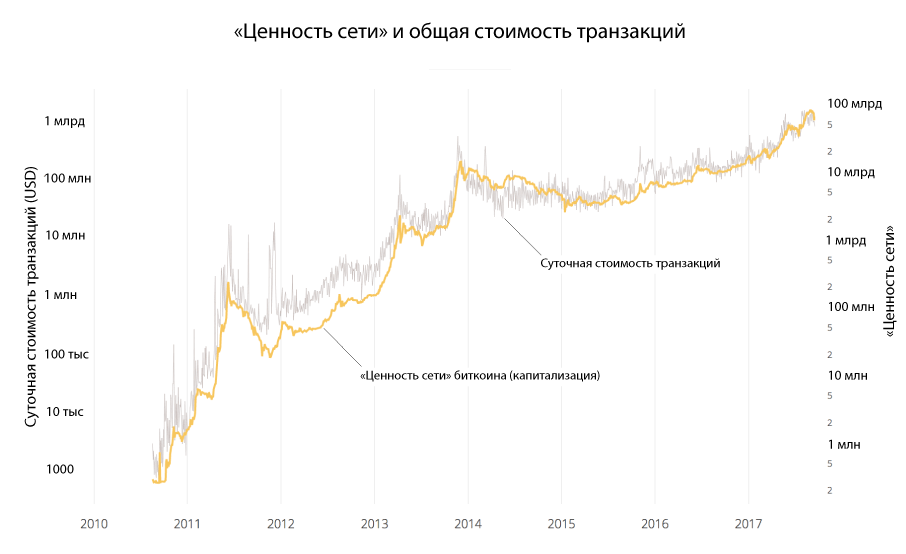

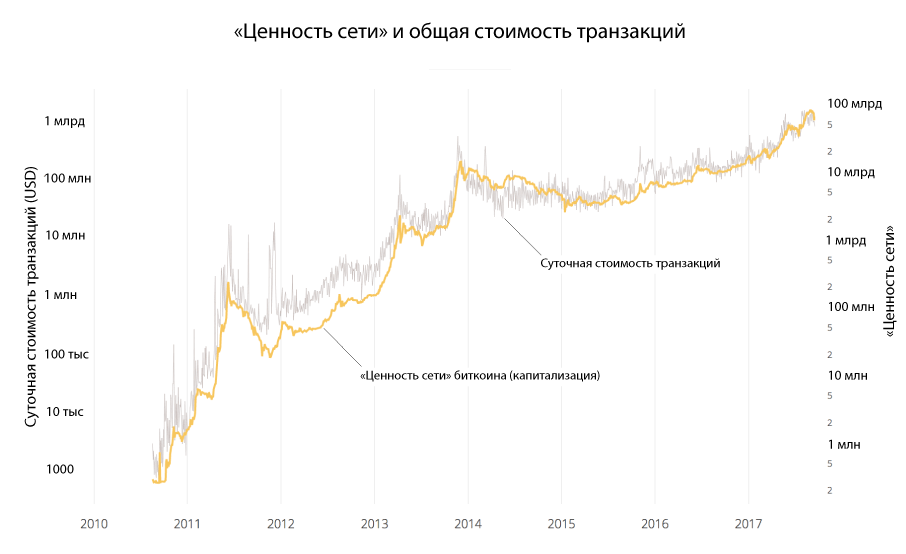

На графике ниже можно увидеть, что рыночная капитализация тесно коррелирует с дневным объемом транзакций:

По мнению авторов индикатора, периоды, когда эти два параметра находятся далеко друг от друга, являются аномалией. В такие моменты цена биткоина далека от своих «справедливых» значений, а это значит, что вскоре она начнет искать свое новое равновесие.

Поскольку NVT Ratio является своего рода аналогом P/E, то и работает он похожим образом, сигнализируя о фундаментальной недооцененности или переоцененности актива.

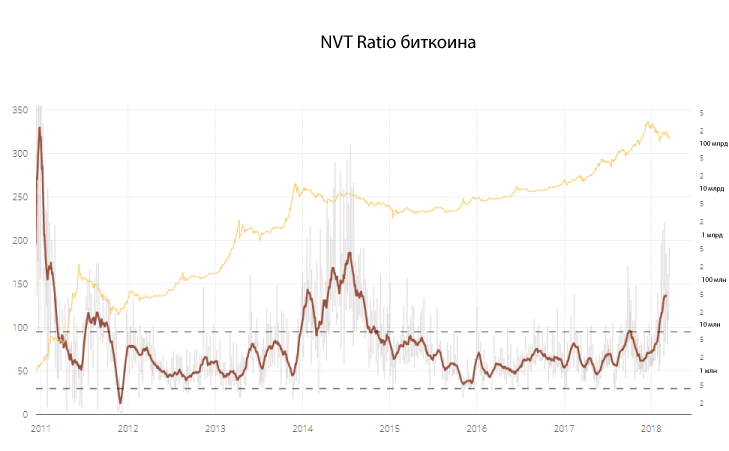

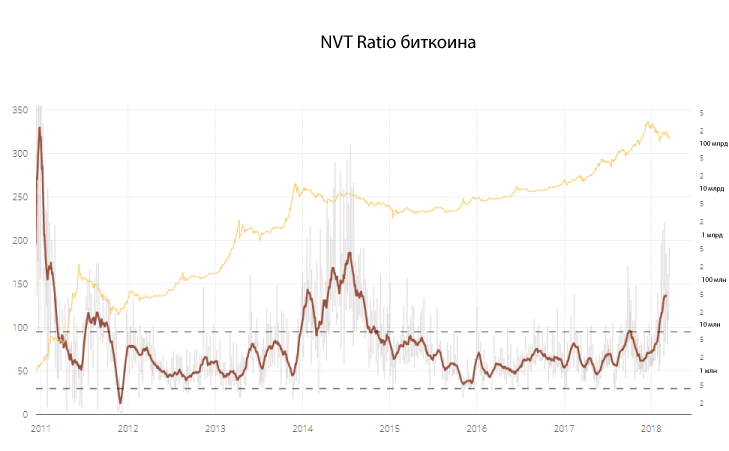

Так, если серая (или более «медленная» красная) линия пересекает верхнюю пунктирную верхнюю границу канала (рис. 3), то от покупок следует воздержаться, поскольку рынок находится в перекупленности. В такие периоды цена BTC, вероятнее всего, сильно завышена и перегрета спекулятивным спросом.

Если же линия NVT находится у нижней пунктирной линии границы канала, то в таком случае справедливая цена биткоина несколько занижена и есть потенциал для ее роста.

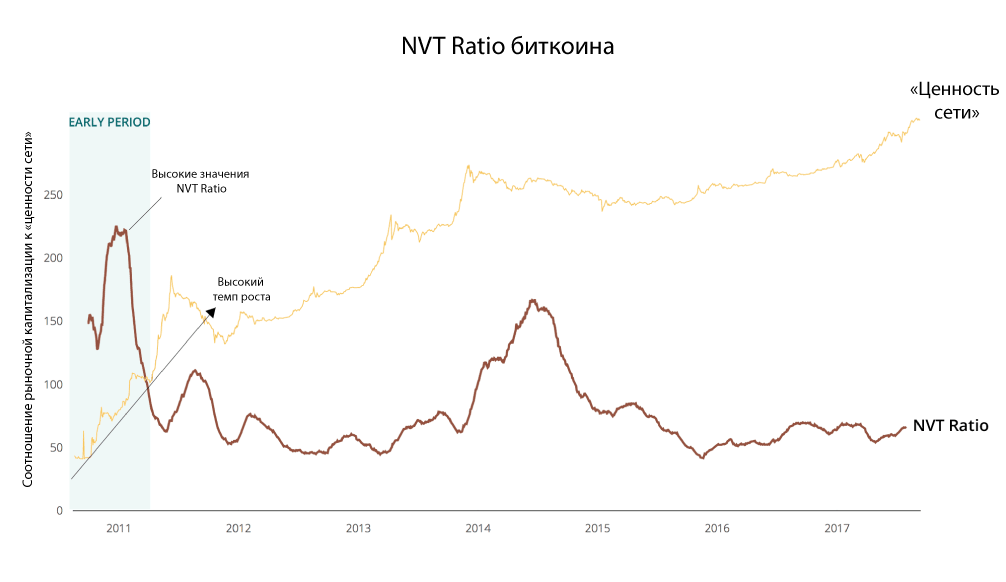

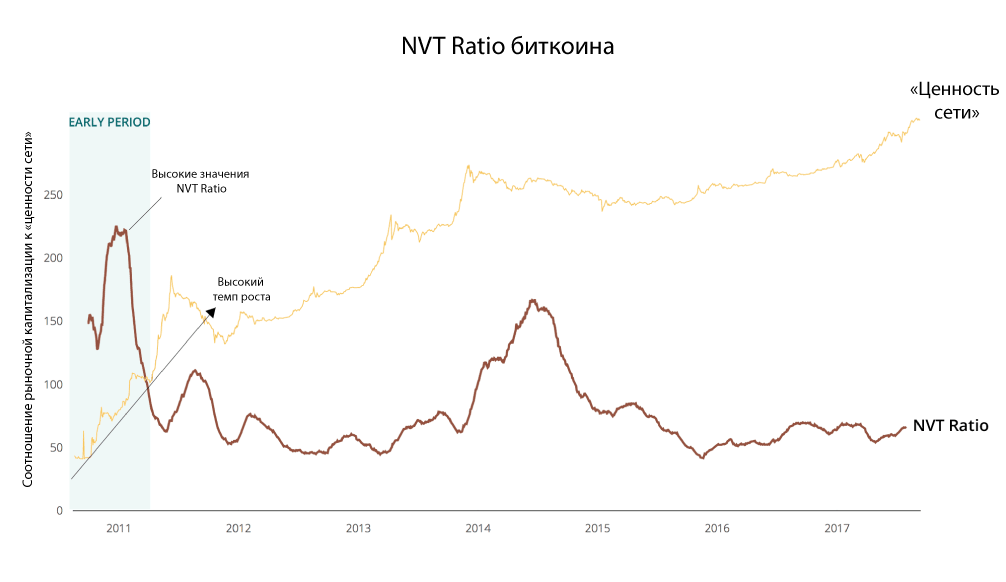

На графике ниже видно, что на заре становления биткоина значения индикатора NVT были крайне высокими, поскольку капитализация рынка была несопоставимо выше объема транзакционного спроса на «цифровое золото».

Похожие значения показывает и традиционный индикатор P/E в отношении изначально переоцененных новосозданных компаний, которые пока еще не генерируют операционную прибыль, но инвесторы уже видят в них будущий потенциал.

Далее, по мере падения красной линии (а значит и роста популярности биткоина в качестве средства обращения), цена первой криптовалюты демонстрировала уверенный рост. Однако на рубеже 2014-2015 гг значение индикатора NVT вновь существенно выросло.

Бывалые криптоэнтузасты помнят что в этот период, действительно, произошло сдутие пузыря. Так, после достижения в конце 2013 года отметок выше $1000, цена биткоина впала в затяжную рецессию, длившуюся почти два года.

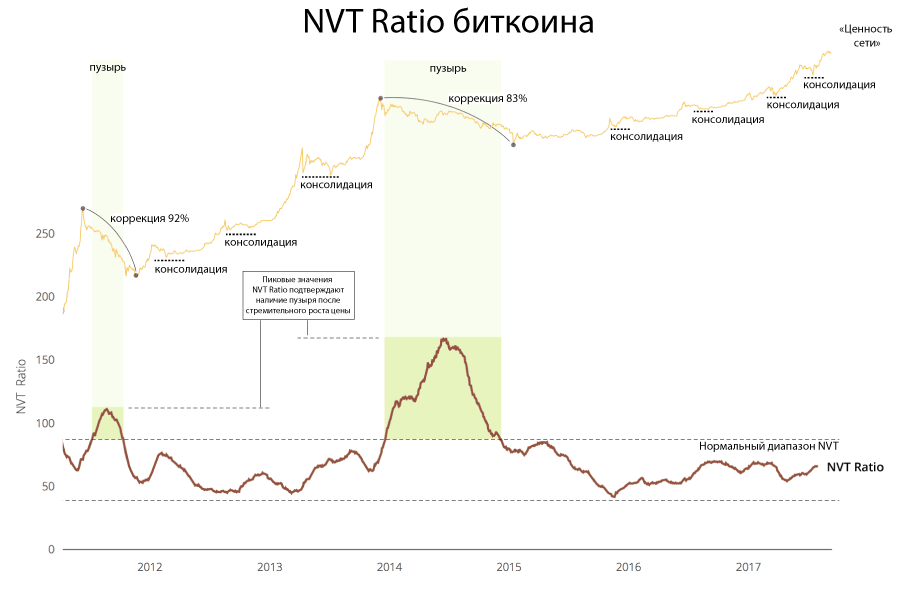

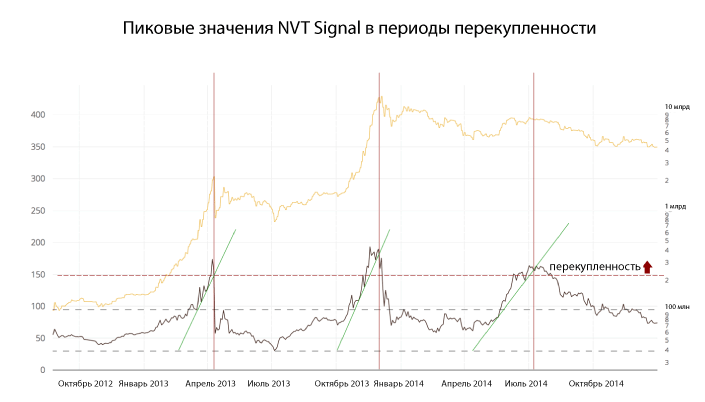

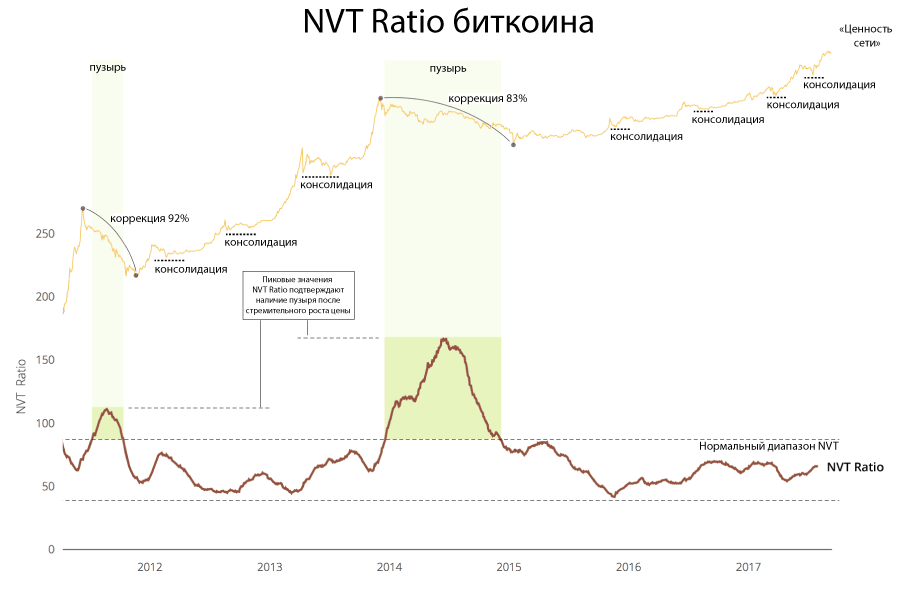

Ниже на графике можно более детально рассмотреть эти два пузыря на фоне «зашкаливающего» NVT, которые впоследствии сменились глубокой коррекцией цены BTC:

Также при внимательном изучении этого графика можно прийти к выводу, что NVT позволяет четко определить разницу между обычной консолидацией цены и сдутием пузыря, вызывающим подлинный ужас среди «хомяков». Если коэффициент NVT находится в пределах нормального диапазона (между пунктирных линий) — цена далека от образования пузыря.

Следовательно, стремительный рост биткоина еще далеко не означает наличие пузыря на рынке, поскольку восходящее движение цены может быть подкреплено соответствующим транзакционным спросом.

Кроме того, можно прийти к еще одному важному выводу — применение индикатора NVT применимо лишь к «видавшим виды» цифровым активам, а не к недавно созданным новичкам отрасли, цена которых на первых порах слишком завышена и не соответствует ценности их сети (см. рис. 5). Таким образом, индикатор NVT вряд ли подойдет, например, для фундаментальной оценки криптовалюты Cardano.

Также Willy Woo считает, что этот индикатор вряд ли пригодится для адекватной оценки «сверханонимных» криптовалют Zcash и Monero, где значительная часть транзакций скрыта и неотслеживаема. Кроме того, вряд ли будет целесообразным использование NVT для криптовалют на алгоритме Proof-of-Stake, где подразумевается отвлечение из оборота значительного количества монет сети.

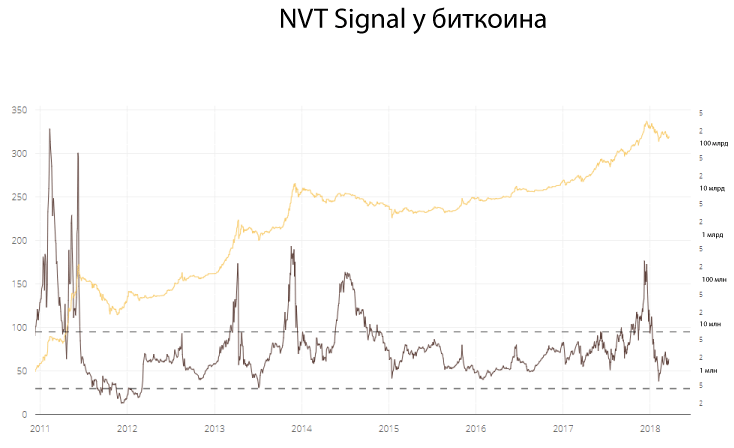

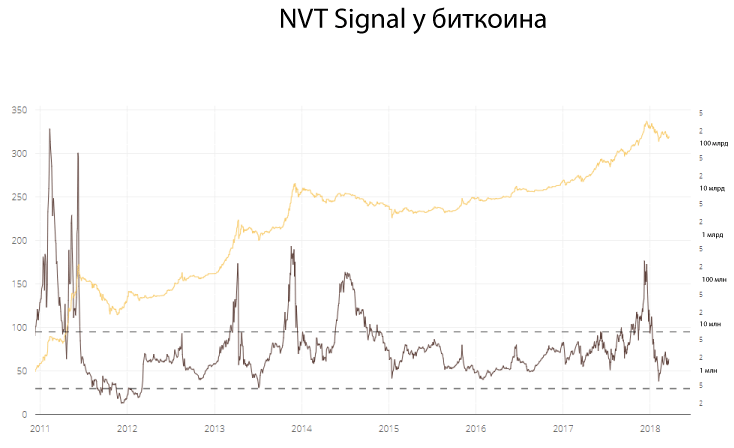

В феврале Willy Woo представил усовершенствованный вариант индикатора NVT, разработанный Дмитрием Каличкиным из Cryptolab Capital.

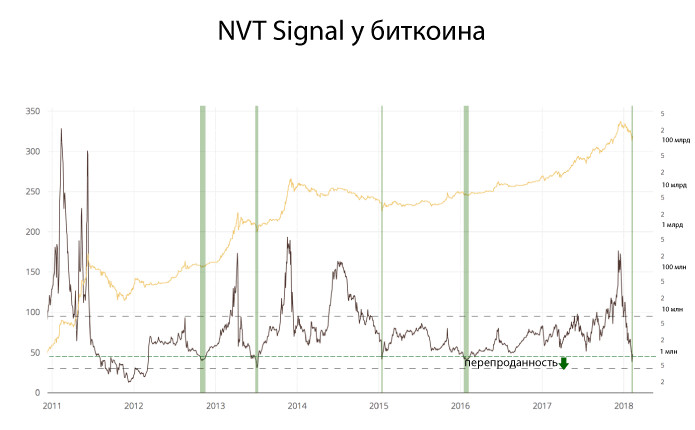

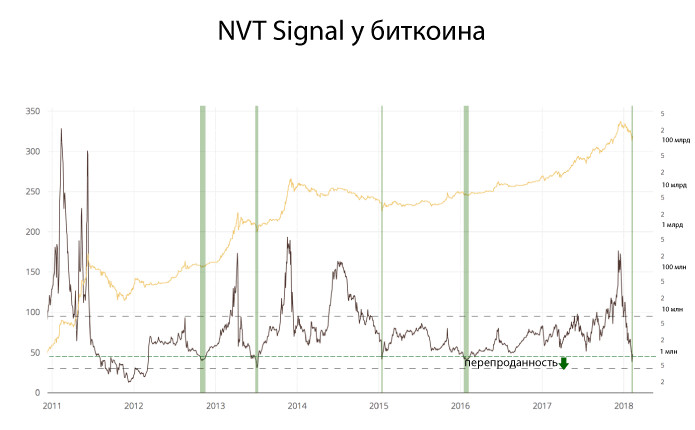

NVT Signal более точно определяет периоды расхождения «ценности сети» с транзакционной активностью. В этой версии индикатора параметр дневного объема транзакций сглажен при помощи 90-дневной скользящей средней. Графики индикатора NVT Ratio для различных популярных криптовалют можно изучить на сайте coinmetrics.io.

На графике выше можно увидеть, насколько были высоки значения этого индикатора в конце прошлого года, когда цена биткоина вплотную подобралась к отметке $20 000. На момент написания материала (21.03.2018) NVT Signal находится внутри «нормального» диапазона. Это значит, что пузырь уже позади, а цена биткоина находится вблизи равновесных значений и «подкреплена» соответствующей транзакционной активностью.

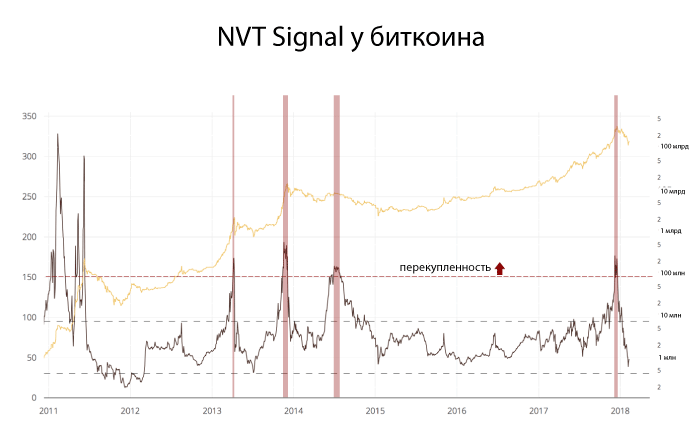

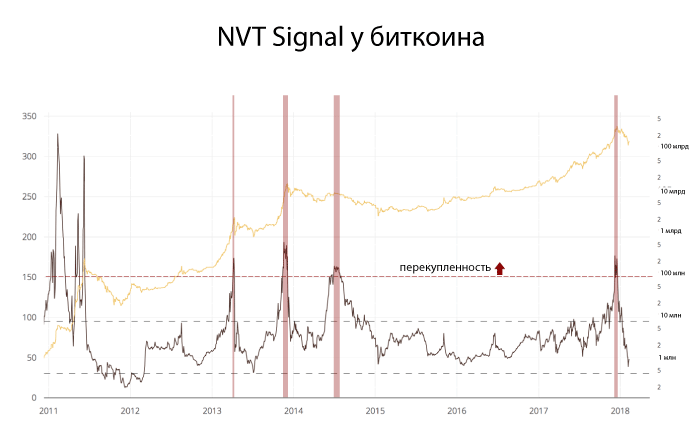

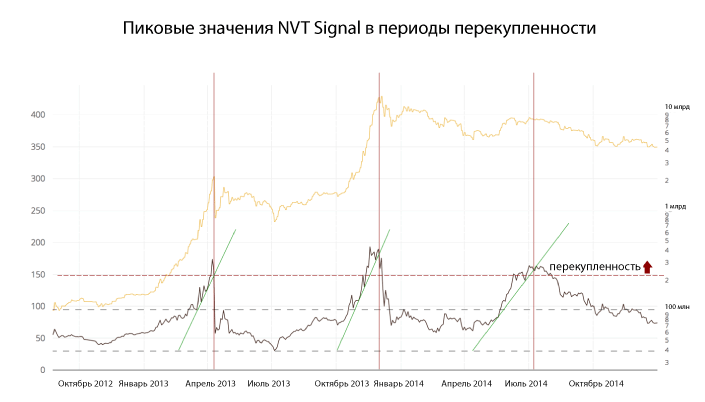

Как отмечает Willy Woo, о сильной перекупленности свидетельствуют значения индикатора выше 150:

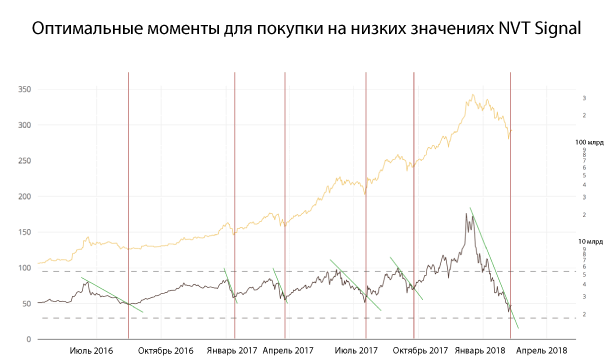

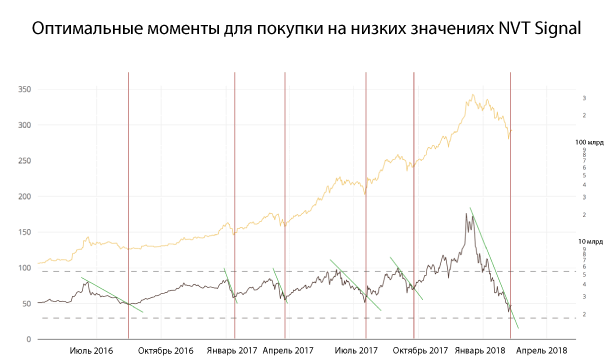

…а значения ниже 45 говорят о перепроданности:

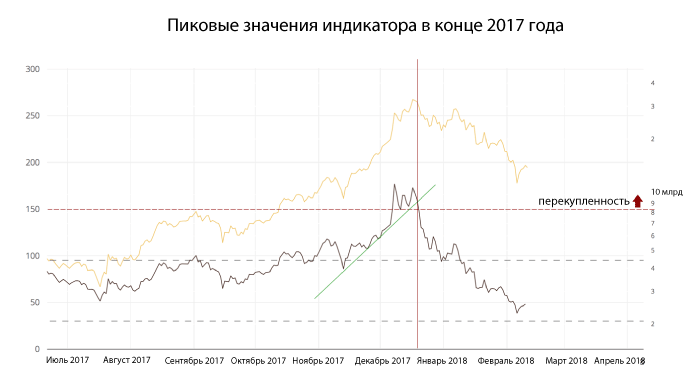

Пребывание в зоне сильной перекупленности еще не говорит о том, что пузырь вот-вот лопнет. Для более точного определения моментов для подходящего выхода из рынка Willy Woo советует добавлять линии поддержки к сигналу индикатора. Переломы таких «трендов» (зеленые линии на рис. 11) сигнализируют о подходящем моменте для фиксации прибыли:

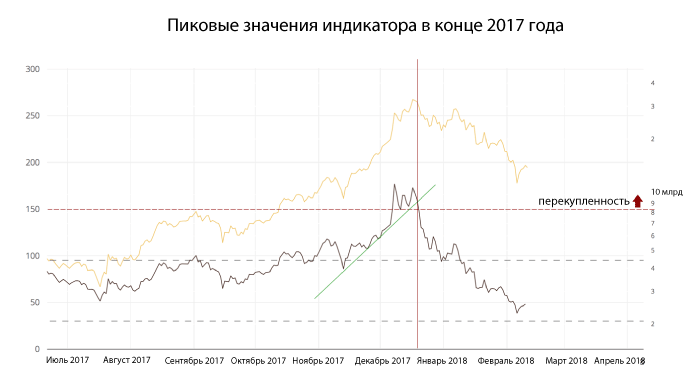

На графике ниже видно то, как четко сработал NVT Signal во время декабрьского пика цены:

Стоит также отметить, что локальные максимумы индикатора NVT Signal могут быть и несколько ниже значения 150.

Аналогично можно определять и благоприятные моменты для открытия длинных позиций:

В периоды стремительного роста цен рациональному инвестору не следует поддаваться эмоциям и идти на поводу у тех, кто ожидает «бесконечного туземуна», либо же в панике распродают активы по бросовой цене. Для получения прибыли на рынке очень часто приходится «идти против толпы», приобретая активы в периоды массовых распродаж и наоборот.

Индикаторы NVT Ratio и NVT Signal скорее подойдут для сторонников средне- и долгосрочного инвестирования. Эти инструменты, безусловно, не являются «Святым Граалем» и рекомендуются к использованию с другими инструментами технического и фундаментального анализа.

Однако движение любой цены циклично, а чем сильнее рост — тем глубже может быть последующее падение. Если период экспоненциального и практически безоткатного роста длится подозрительно долго, возрастает вероятность образования на рынке «пузыря», который рано или поздно лопнет. Когда это случится, цена непременно начнет искать свое новое равновесное значение, но уже гораздо ниже текущих отметок.

К наиболее ярким примерам финансовых пузырей можно отнести «тюльпаноманию» в Нидерландах (1636-1637 гг). Примечателен и японский финансовый пузырь на рынках недвижимости и ценных бумаг (1986-1991). Знаменит также «пузырь доткомов», существовавший в период приблизительно с 1995 по 2001 год. Последний часто используется «олдскульными» финансистами, пытающимися анализировать ситуацию на рынке криптовалют. Так, по мнению аналитиков Morgan Stanley, биткоин повторяет взлет и падение «доткомов», однако в 15 быстрее.

Впрочем, в конце прошлого года и на рынке криптовалют были налицо некоторые признаки пузыря. К примеру, на недельном графике биткоина можно легко увидеть, как в последние месяцы прошлого года цена первой криптовалюты еженедельно росла на 20-30%, привлекая на рынок все больше участников.

После достижения в середине декабря отметок в районе $19 000-20 000 восходящий тренд сменился нисходящим. Всего за несколько последующих месяцев биткоин «похудел» более чем в два раза. Не менее драматичным было снижение объема капитализации рынка в целом:

Так, в начале января общая стоимость криптовалют перешагнула за $800 млрд, а уже к концу марта объем этого рынка немногим превышал $300 млрд.

Возникает закономерный вопрос: как спрогнозировать появление подобных пузырей на рынке криптовалют? Также криптоинвесторам должно быть интересно, когда лучше открывать длинные позиции и вовремя выходить из «перегретого» рынка, фиксируя прибыль.

Для этих целей Крис Берниске и исследователь под псевдонимом Willy Woo разработали индикатор NVT Ratio (Network Value to Transactions Ratio). Также есть несколько модифицированный вариант этого индикатора — NVT Signal (автор — Дмитрий Каличкин, Cryptolab Capital).

ForkLog попытался разобраться в основных принципах работы этих инструментов, которые могут показаться актуальными для многих трейдеров и аналитиков криптовалютного рынка.

Основная идея и принцип работы индикатора NVT Ratio

Чтобы лучше понять суть индикатора NVT Ratio, следует провести аналогию с миром мейнстрим-финансов.

Для оценки активов традиционного финансового рынка часто используются коэффициенты. Они позволяют сравнивать различные активы друг с другом, а также дают возможность определить, переоценен или недооценен тот или иной финансовый инструмент.

Одним из наиболее популярных таких инструментов является показатель цена/прибыль (P/E, PE ratio). Он представляет собой отношение рыночного курса акции к полученной на нее прибыли (EPS). Также его можно рассчитать путем деления рыночной капитализации компании на показатель ее годовой прибыли.

Малые значения коэффициента сигнализируют о недооцененности акций, большие — об их переоцененности. Таким образом, этот показатель не только позволяет сравнивать акции различных компаний между собой, но и дает представление об их истинной стоимости.

Текущую рыночную цену акции публичной компании (или ее величину на определенную дату) можно взять в архивах котировок фондовых бирж. Показатель прибыли на акцию (Basic earnings per common share, Базовая и разводненная прибыль в расчете на акцию) можно найти в отчете о прибылях и убытках компании.

При прочих равных условиях инвесторы стремятся инвестировать в акции с низким соотношением P/E, поскольку это говорит о долгосрочном потенциале их роста.

Итак, предположим, что есть три компании, работающие в одной отрасли. На основе рыночных данных, а также различных значений показателей P/E и EPS, определим, какие акции являются наиболее привлекательными.

Чтобы определить справедливую стоимость акций компании 1, следует сначала определить среднеотраслевое значение показателя P/E. Оно составляет примерно 33 ((40+35+25)/3).

Умножаем прибыль на акцию компании 1 на среднеотраслевой P/E: 3*33 = $99. Как видим, эти акции несколько переоценены, поскольку справедливая стоимость гораздо ниже их рыночного курса.

Гораздо привлекательнее для инвестора будут акции компаний 2 и 3, справедливая стоимость которых составляет $132 и $330 соответственно, что гораздо выше их рыночных цен.

По мнению сторонников фундаментального анализа, рыночная цена актива всегда тяготеет к его внутренней стоимости. Следовательно, акции компании 1 рано или поздно упадут в цене, в то время как акции компаний 2 и 3 в перспективе вырастут.

Индикатор NVT — своеобразный аналог показателя P/E, но только для рынка криптовалют. Однако биткоин не является ценной бумагой, и для него совершенно не свойственна категория «прибыль». Авторы этого индикатора попытались решить эту проблему, заменив показатель EPS стоимостью в долларах США, проходящую через блокчейн биткоина, назвав этот показатель «ценностью сети» (Network Value).

Таким образом, формула «криптовалютного аналога P/E» приобрела следующий вид:

рыночная капитализация биткоина / объем ончейн-транзакций (в USD)

При этом данные по объему транзакций были взяты из сервиса Blockchain.info. Рыночная капитализация биткоина рассчитывается, как произведение его средневзвешенной цены на количество монет BTC в обращении (эти данные можно взять, например, из Coinmarketcap).

Таким образом NVT Ratio иллюстрирует то, насколько рыночная цена биткоина соответствует его востребованности в качестве платежного средства, а не сугубо спекулятивного инструмента, используемого преимущественно для получения краткосрочной прибыли.

На графике ниже можно увидеть, что рыночная капитализация тесно коррелирует с дневным объемом транзакций:

По мнению авторов индикатора, периоды, когда эти два параметра находятся далеко друг от друга, являются аномалией. В такие моменты цена биткоина далека от своих «справедливых» значений, а это значит, что вскоре она начнет искать свое новое равновесие.

Как работать с NVT Ratio

Поскольку NVT Ratio является своего рода аналогом P/E, то и работает он похожим образом, сигнализируя о фундаментальной недооцененности или переоцененности актива.

Так, если серая (или более «медленная» красная) линия пересекает верхнюю пунктирную верхнюю границу канала (рис. 3), то от покупок следует воздержаться, поскольку рынок находится в перекупленности. В такие периоды цена BTC, вероятнее всего, сильно завышена и перегрета спекулятивным спросом.

Если же линия NVT находится у нижней пунктирной линии границы канала, то в таком случае справедливая цена биткоина несколько занижена и есть потенциал для ее роста.

На графике ниже видно, что на заре становления биткоина значения индикатора NVT были крайне высокими, поскольку капитализация рынка была несопоставимо выше объема транзакционного спроса на «цифровое золото».

Похожие значения показывает и традиционный индикатор P/E в отношении изначально переоцененных новосозданных компаний, которые пока еще не генерируют операционную прибыль, но инвесторы уже видят в них будущий потенциал.

Далее, по мере падения красной линии (а значит и роста популярности биткоина в качестве средства обращения), цена первой криптовалюты демонстрировала уверенный рост. Однако на рубеже 2014-2015 гг значение индикатора NVT вновь существенно выросло.

Бывалые криптоэнтузасты помнят что в этот период, действительно, произошло сдутие пузыря. Так, после достижения в конце 2013 года отметок выше $1000, цена биткоина впала в затяжную рецессию, длившуюся почти два года.

Ниже на графике можно более детально рассмотреть эти два пузыря на фоне «зашкаливающего» NVT, которые впоследствии сменились глубокой коррекцией цены BTC:

Также при внимательном изучении этого графика можно прийти к выводу, что NVT позволяет четко определить разницу между обычной консолидацией цены и сдутием пузыря, вызывающим подлинный ужас среди «хомяков». Если коэффициент NVT находится в пределах нормального диапазона (между пунктирных линий) — цена далека от образования пузыря.

Следовательно, стремительный рост биткоина еще далеко не означает наличие пузыря на рынке, поскольку восходящее движение цены может быть подкреплено соответствующим транзакционным спросом.

Кроме того, можно прийти к еще одному важному выводу — применение индикатора NVT применимо лишь к «видавшим виды» цифровым активам, а не к недавно созданным новичкам отрасли, цена которых на первых порах слишком завышена и не соответствует ценности их сети (см. рис. 5). Таким образом, индикатор NVT вряд ли подойдет, например, для фундаментальной оценки криптовалюты Cardano.

Также Willy Woo считает, что этот индикатор вряд ли пригодится для адекватной оценки «сверханонимных» криптовалют Zcash и Monero, где значительная часть транзакций скрыта и неотслеживаема. Кроме того, вряд ли будет целесообразным использование NVT для криптовалют на алгоритме Proof-of-Stake, где подразумевается отвлечение из оборота значительного количества монет сети.

NVT Signal — модифицированный, более точный индикатор

В феврале Willy Woo представил усовершенствованный вариант индикатора NVT, разработанный Дмитрием Каличкиным из Cryptolab Capital.

NVT Signal более точно определяет периоды расхождения «ценности сети» с транзакционной активностью. В этой версии индикатора параметр дневного объема транзакций сглажен при помощи 90-дневной скользящей средней. Графики индикатора NVT Ratio для различных популярных криптовалют можно изучить на сайте coinmetrics.io.

На графике выше можно увидеть, насколько были высоки значения этого индикатора в конце прошлого года, когда цена биткоина вплотную подобралась к отметке $20 000. На момент написания материала (21.03.2018) NVT Signal находится внутри «нормального» диапазона. Это значит, что пузырь уже позади, а цена биткоина находится вблизи равновесных значений и «подкреплена» соответствующей транзакционной активностью.

Как отмечает Willy Woo, о сильной перекупленности свидетельствуют значения индикатора выше 150:

…а значения ниже 45 говорят о перепроданности:

Пребывание в зоне сильной перекупленности еще не говорит о том, что пузырь вот-вот лопнет. Для более точного определения моментов для подходящего выхода из рынка Willy Woo советует добавлять линии поддержки к сигналу индикатора. Переломы таких «трендов» (зеленые линии на рис. 11) сигнализируют о подходящем моменте для фиксации прибыли:

На графике ниже видно то, как четко сработал NVT Signal во время декабрьского пика цены:

Стоит также отметить, что локальные максимумы индикатора NVT Signal могут быть и несколько ниже значения 150.

Аналогично можно определять и благоприятные моменты для открытия длинных позиций:

В периоды стремительного роста цен рациональному инвестору не следует поддаваться эмоциям и идти на поводу у тех, кто ожидает «бесконечного туземуна», либо же в панике распродают активы по бросовой цене. Для получения прибыли на рынке очень часто приходится «идти против толпы», приобретая активы в периоды массовых распродаж и наоборот.

Индикаторы NVT Ratio и NVT Signal скорее подойдут для сторонников средне- и долгосрочного инвестирования. Эти инструменты, безусловно, не являются «Святым Граалем» и рекомендуются к использованию с другими инструментами технического и фундаментального анализа.