мышь белая

Специалист

Биткойн часто сравнивают с золотом, называя его цифровым золотом.

Действительно эти два актива в чем-то похожи. Золото, также как и биткоин сложно добыть и чем выше цена биткойн, тем больше желающих его добывать, тем выше конкуренция среди майнеров. Аналогичная ситуация складывается и с золотом. Из за высокой цены актива с каждым годом добывать золото становится все сложнее, требуется больше ресурсов и затрат на добычу.

Однако, биткойн сравнивают не только с золотом, но и с другими ценными активами и акциями предприятий.

В новостях можно встретить аналитику про возросшую / снизившуюся корреляцию Биткоина с золотом или фондовыми индексами.

Давайте разберёмся, что такое корреляция, существует ли она, и какие выводы можно сделать из получившегося результата.

Что такое корреляция и для чего она нужна

Корреляция – это сравнение движения цен активов относительно друг друга. Когда они двигаются в одном направлении, то это положительная корреляция. Когда в противоположных – отрицательная. Корреляция отражает насколько тесно взаимосвязаны активы.

Есть разница между простым сравнением насколько изменились цены активов за определённое время и корреляцией между ними.

Корреляция не сравнивает изменения цен активов, а отражает насколько синхронно они двигаются.

Изучение корреляции помогает диверсифицировать портфель, дав информацию насколько взаимосвязаны активы.

Активы в портфеле со стабильно высокой корреляцией дают схожий процент дохода и риски, а активы с низкой корреляцией представляют разный доход и риски.

Корреляция биткойна с индексами

Помимо корреляции Биткоина с золотом, также встречается аналитика по корреляции Биткоина с индексами S&P500, NASDAQ Composite и NASDAQ 100.

S&P500 – индекс, составленный из акций 500 американских компаний, имеющих наибольшую капитализацию.

NASDAQ Composite – индекс составленный из акций более чем двух тысяч компаний, которые торгуются на бирже Nasdaq.

NASDAQ 100 – индекс из ТОП 100 высокотехнологичных американских компаний, не включая финансовые.

NASDAQ Composite и NASDAQ 100 показывают практически одинаковую корреляцию с Биткоином.

На цену биткойна также как и на цену акций влияет общая экономическая ситуация в мире. Возьмем к примеру участок времени с весны 2020 года, когда разразился ковидный кризис и обвалились фондовый и криптовалютный рынки и по настоящее время.

В то время как акции компаний стали падать криптовалюты начинают набирать популярность среди широкого круга инвесторов и пользователей.

Людям нужна альтернатива для успешных вложений. И в эпоху кризиса и неопределенности такой альтернативой стали криптовалюты.

Подобное поведение инвесторов связано с вливанием в экономику напечатанных США и другими странами денег. Экономика стала накачиваться деньгами, чтобы компании не рухнули, государство спасало бизнес, инвесторы получили средства для вложений в новые высокорисковые активы.

За прошедшие два с половиной года американский фондовый рынок и BTC выросли, а за последний год упали и Биткоин сильнее всех.

Биткоин показал себя самым доходным активом, но при этом самым волатильным и рисковым. В этом нет ничего нового. Обычно самые высокодоходные активы являются самыми рискованными.

Золото имеет тысячелетнюю историю. Во все времена оно являлось средством сохранения капитала. И ведет себя золото, не как высокодоходный актив, а как средство сохранения капитала.

В отличии от акций и BTC цена золота остается относительно стабильной. Плюс 3% за два с половиной года подтверждает справедливые опасения некоторых инвесторов, что оно перестало быть защитным активом от инфляции.

Таким образом, сейчас золото не спасает даже от инфляции. В эпоху затяжного кризиса и неуверенности в завтрашнем дне людям не до акций и не до золота. На передний план становятся вопросы выживания.

В тоже время и рост биткойна не был долгим. Так только власти прекратили финансовые вливания в экономику, чтобы уменьшить инфляцию, биткоин упал в цене.

Таким образом, биткоин также не является защитным активом. Он сильно вырос с весны 2020, намного превысив инфляцию, но потом он также сильно упал. Таким образом, ни золото ни Биткоин не являются панацеей от финансовых кризисов.

Корреляция биткоин-золото:

На временном отрезке в два с половиной года, корреляции никакой нет – то они двигаются синхронно, то в разные стороны.

Из-за слишком маленького временного промежутка сложно делать какие-нибудь долгоиграющие выводы. Слишком мало статистики для более глубокого анализа.

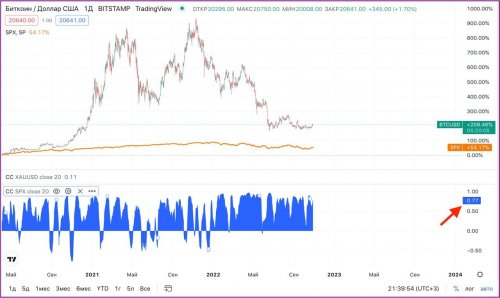

Корреляция биткоин и S&P500:

Наблюдается сильная корреляцию Биткоина и индекса S&P500. Практически на протяжении всего рассматриваемого отрезка времени график находится выше нулевой отметки.

Это говорит об отношении инвесторов к BTC как к ценной бумаге. Биткойн ведет себя больше не как золото, а как ценная бумага.

Корреляция биткоин и NASDAQ 100:

Здесь также наблюдаем высокую корреляцию, график практически идентичен S&P500.

Акции ТОП высокотехнологичных американских компаний двигаются синхронно со всем американским фондовым рынком и Биткоин пристроился за ними.

Вывод

У инвесторов акции публичных технологических компаний считаются волатильными «активами роста». Когда на рынке подъём, инвесторы готовы вкладываться в венчурные активы. С наступлением кризиса они выводят средства в более консервативные золото, государственные облигации и пр.

Изучение корреляции биткойна и золота и биткойна и индексов говорят о том, что инвесторы рассматривают Биткоин как высокорисковый актив роста, но не как аналог золота.

Биткоин не стабилен в отличии от золота, более волатилен чем фондовые бумаги, но он и более высокодоходный.

В тоже время движение цены Биткоина отражает общее состояние крипто валютного рынка. И с наступлением фазы роста на мировом финансовом рынке, криптовалютный также пойдет вверх, вероятнее всего, сильно опережая фондовый.

Действительно эти два актива в чем-то похожи. Золото, также как и биткоин сложно добыть и чем выше цена биткойн, тем больше желающих его добывать, тем выше конкуренция среди майнеров. Аналогичная ситуация складывается и с золотом. Из за высокой цены актива с каждым годом добывать золото становится все сложнее, требуется больше ресурсов и затрат на добычу.

Однако, биткойн сравнивают не только с золотом, но и с другими ценными активами и акциями предприятий.

В новостях можно встретить аналитику про возросшую / снизившуюся корреляцию Биткоина с золотом или фондовыми индексами.

Давайте разберёмся, что такое корреляция, существует ли она, и какие выводы можно сделать из получившегося результата.

Что такое корреляция и для чего она нужна

Корреляция – это сравнение движения цен активов относительно друг друга. Когда они двигаются в одном направлении, то это положительная корреляция. Когда в противоположных – отрицательная. Корреляция отражает насколько тесно взаимосвязаны активы.

Есть разница между простым сравнением насколько изменились цены активов за определённое время и корреляцией между ними.

Корреляция не сравнивает изменения цен активов, а отражает насколько синхронно они двигаются.

Изучение корреляции помогает диверсифицировать портфель, дав информацию насколько взаимосвязаны активы.

Активы в портфеле со стабильно высокой корреляцией дают схожий процент дохода и риски, а активы с низкой корреляцией представляют разный доход и риски.

Корреляция биткойна с индексами

Помимо корреляции Биткоина с золотом, также встречается аналитика по корреляции Биткоина с индексами S&P500, NASDAQ Composite и NASDAQ 100.

S&P500 – индекс, составленный из акций 500 американских компаний, имеющих наибольшую капитализацию.

NASDAQ Composite – индекс составленный из акций более чем двух тысяч компаний, которые торгуются на бирже Nasdaq.

NASDAQ 100 – индекс из ТОП 100 высокотехнологичных американских компаний, не включая финансовые.

NASDAQ Composite и NASDAQ 100 показывают практически одинаковую корреляцию с Биткоином.

На цену биткойна также как и на цену акций влияет общая экономическая ситуация в мире. Возьмем к примеру участок времени с весны 2020 года, когда разразился ковидный кризис и обвалились фондовый и криптовалютный рынки и по настоящее время.

В то время как акции компаний стали падать криптовалюты начинают набирать популярность среди широкого круга инвесторов и пользователей.

Людям нужна альтернатива для успешных вложений. И в эпоху кризиса и неопределенности такой альтернативой стали криптовалюты.

Подобное поведение инвесторов связано с вливанием в экономику напечатанных США и другими странами денег. Экономика стала накачиваться деньгами, чтобы компании не рухнули, государство спасало бизнес, инвесторы получили средства для вложений в новые высокорисковые активы.

За прошедшие два с половиной года американский фондовый рынок и BTC выросли, а за последний год упали и Биткоин сильнее всех.

Биткоин показал себя самым доходным активом, но при этом самым волатильным и рисковым. В этом нет ничего нового. Обычно самые высокодоходные активы являются самыми рискованными.

Золото имеет тысячелетнюю историю. Во все времена оно являлось средством сохранения капитала. И ведет себя золото, не как высокодоходный актив, а как средство сохранения капитала.

В отличии от акций и BTC цена золота остается относительно стабильной. Плюс 3% за два с половиной года подтверждает справедливые опасения некоторых инвесторов, что оно перестало быть защитным активом от инфляции.

Таким образом, сейчас золото не спасает даже от инфляции. В эпоху затяжного кризиса и неуверенности в завтрашнем дне людям не до акций и не до золота. На передний план становятся вопросы выживания.

В тоже время и рост биткойна не был долгим. Так только власти прекратили финансовые вливания в экономику, чтобы уменьшить инфляцию, биткоин упал в цене.

Таким образом, биткоин также не является защитным активом. Он сильно вырос с весны 2020, намного превысив инфляцию, но потом он также сильно упал. Таким образом, ни золото ни Биткоин не являются панацеей от финансовых кризисов.

Корреляция биткоин-золото:

На временном отрезке в два с половиной года, корреляции никакой нет – то они двигаются синхронно, то в разные стороны.

Из-за слишком маленького временного промежутка сложно делать какие-нибудь долгоиграющие выводы. Слишком мало статистики для более глубокого анализа.

Корреляция биткоин и S&P500:

Наблюдается сильная корреляцию Биткоина и индекса S&P500. Практически на протяжении всего рассматриваемого отрезка времени график находится выше нулевой отметки.

Это говорит об отношении инвесторов к BTC как к ценной бумаге. Биткойн ведет себя больше не как золото, а как ценная бумага.

Корреляция биткоин и NASDAQ 100:

Здесь также наблюдаем высокую корреляцию, график практически идентичен S&P500.

Акции ТОП высокотехнологичных американских компаний двигаются синхронно со всем американским фондовым рынком и Биткоин пристроился за ними.

Вывод

У инвесторов акции публичных технологических компаний считаются волатильными «активами роста». Когда на рынке подъём, инвесторы готовы вкладываться в венчурные активы. С наступлением кризиса они выводят средства в более консервативные золото, государственные облигации и пр.

Изучение корреляции биткойна и золота и биткойна и индексов говорят о том, что инвесторы рассматривают Биткоин как высокорисковый актив роста, но не как аналог золота.

Биткоин не стабилен в отличии от золота, более волатилен чем фондовые бумаги, но он и более высокодоходный.

В тоже время движение цены Биткоина отражает общее состояние крипто валютного рынка. И с наступлением фазы роста на мировом финансовом рынке, криптовалютный также пойдет вверх, вероятнее всего, сильно опережая фондовый.