Том Ли рассказал о неверных прогнозах и биткоине по $1 млн, а также дал совет трейдерам

Сооснователь аналитической компании Fundstrat Advisors Том Ли — достаточно противоречивая фигура в криптовалютном пространстве. Многие часто выражают недовольство его, как они утверждают, неверными прогнозами относительно будущих движений цены биткоина. Действительно ли он постоянно ошибается?

В конце февраля Forklog пообщался с Томом Ли в рамках конференции Blockchain Economy 2020 в Стамбуле, где он выступил с весьма интересной презентацией о текущем положении дел в индустрии и ее дальнейших перспективах. Среди прочего он снова подчеркнул свою убежденность в том, что рынок, несмотря на наблюдаемый в последнее время спад, находится в бычьем тренде, и что текущие просадки — не более чем небольшая задержка на более долгом пути к новым высотам.

Увлекательной оказалась и сессия AMA с аудиторией. Ниже мы собрали ответы ветерана Уолл-стрит на наиболее важные вопросы спецкора ForkLog Андрея Асмакова, а также посетителей конференции, которые, вероятно, помогут лучше понять подход Ли к рынку криптовалют.

Многие пользователи высказывают недовольство вашими комментариями и прогнозами касательно цены биткоина, отмечая, что как только речь заходит о вероятном росте, котировки начинают падать, и наоборот. Что вы ответите критикам?

Том Ли: Прежде всего необходимо помнить одну вещь: когда вы читаете очередную новость о Fundstrat, в 99% случаях с нами даже никто не консультируется. Люди хватают что-то из Twitter или видят какое-то видео, после чего делают собственную интерпретацию прочитанного или услышанного. Давать комментарии касательно того, что можно назвать откровенно плохой журналисткой, у меня нет никакого желания.

Касательно прогнозов, мы не делали прогнозов на прошлый год, не делали мы их и на этот год.

Но что же тогда насчет ваших прогнозов, например, январского Crypto Outlook 2020, в котором вы говорите о том, что в этом году биткоин с высокой вероятностью принесет инвесторам более 100% прибыли?

Том Ли: Не совсем корректно называть это прогнозами. Fundstrat занимается составлением профессиональных отчетов для инвесторов, в которых мы описываем возможные сценарии. Но мы никогда не говорим, что все случится именно так.

Если вы спросите меня, как биткоин может повести себя в этом году, я скажу, что есть вероятность падения до $7000. В то же время, если говорить о ситуации на конец года, мы вполне можем увидеть и новые исторические высоты, может даже в районе $30 000. Но это ни в коем случае не прогноз.

Многие, вероятно, интересуются вашим мнением касательно альткоинов.

Том Ли: Я думаю, что самый лучший способ оценки альткоинов – это попытаться понять, будут ли они иметь практическую пользу и имеют ли они достаточно сильное сообщество разработчиков. Альткоины никуда не денутся, среди них есть несколько интересных проектов, но каких-либо проекций у меня нет.

Что вы думаете об инициативах некоторых стран, например, Китая, по созданию государственных цифровых валют (CBDC)?

Том Ли: Большинство правительств, и это не только Китай, видят в криптовалютах угрозу их способности взимать с людей налоги. Государства хотят контролировать денежные потоки, и криптовалюты, конечно же, дают людям больше свободы. Поэтому у Китая, США и других стран есть очевидные проблемы с ними.

Тем не менее, даже если такие государственные цифровые валюты и разработают, я не вижу в этом ничего плохого для биткоина. Напротив, это будет даже хорошо, потому что у людей по-прежнему будет возможность выбора конвертации своих средств в активы, защищенные от государства. Любая государственная цифровая валюта будет предельно отслеживаемой, власти смогут ее контролировать и в любой момент изъять, и это совсем не то, что понравится многим.

Что необходимо для того, чтобы цена биткоина поднялась до миллиона долларов?

Том Ли: Если это и произойдет, то никак не будет связано с усовершенствованиями сети, например, более быстрыми транзакциями. Я не исключаю, что биткоин может стать даже еще медленнее. Все упирается в то, верят ли люди в ценность биткоина и его модель безопасности, а также в пользовательский охват.

Кто-то скажет, что может появиться другой проект, который будет более инновационным и более быстрым. Уверен, что такой проект появится. Однако, даже создавая альтернативные методы безопасности вроде стейкинга, потеснить биткоин будет крайне сложно. Для этого нужна более широкая пользовательская база, больше доверия и больше децентрализации.

В то же время это не означает, что не будет других способов генерировать доход. Если биткоин будет стоить миллион долларов, вокруг него будут сотни других проектов, которые сделают людей богатыми в нескольких поколениях.

Какой совет вы дали бы трейдерам – вести активную торговлю или сконцентрироваться на покупках во время ценовых спадов?

Том Ли: Я ничего не имею против трейдинга, но здесь нужно быть осторожным. Мы в Fundstrat выработали правило 10 лучших дней. Это означает, что большая часть доходов приходится на 10 лучших дней для трейдинга. И эти 10 дней случаются лишь раз в год – если их вычеркнуть, по результатам года трейдеры как правило несут потери в 25%. Поэтому, если вы не знаете, когда именно наступают эти 10 лучших дней, лучше будет просто держать свои биткоины.

Каким вы видите рынок криптовалют в будущем, скажем через десять лет?

Том Ли: Я всегда подчеркивал, что нынешнее поколение – это поколение трейдеров. Если мы вернемся на одно поколение назад, то увидим, что в 1997 году было всего 36 миллион интернет-пользователей. Сегодня их — 4 миллиарда. И самое главное инвестиционное решение 20 лет назад состояло в том, покупать ли акции технологических компаний. Самые знаменитые из них, это, конечно же, Amazon, Google и Facebook.

То же самое происходит с криптовалютами. По нашей оценке, число реальных пользователей вырастет с сегодняшних 2 миллионов до 4,5 миллиардов. И все что остается сделать, это позволить этому росту рынка и числу пользователей генерировать для вас доход.

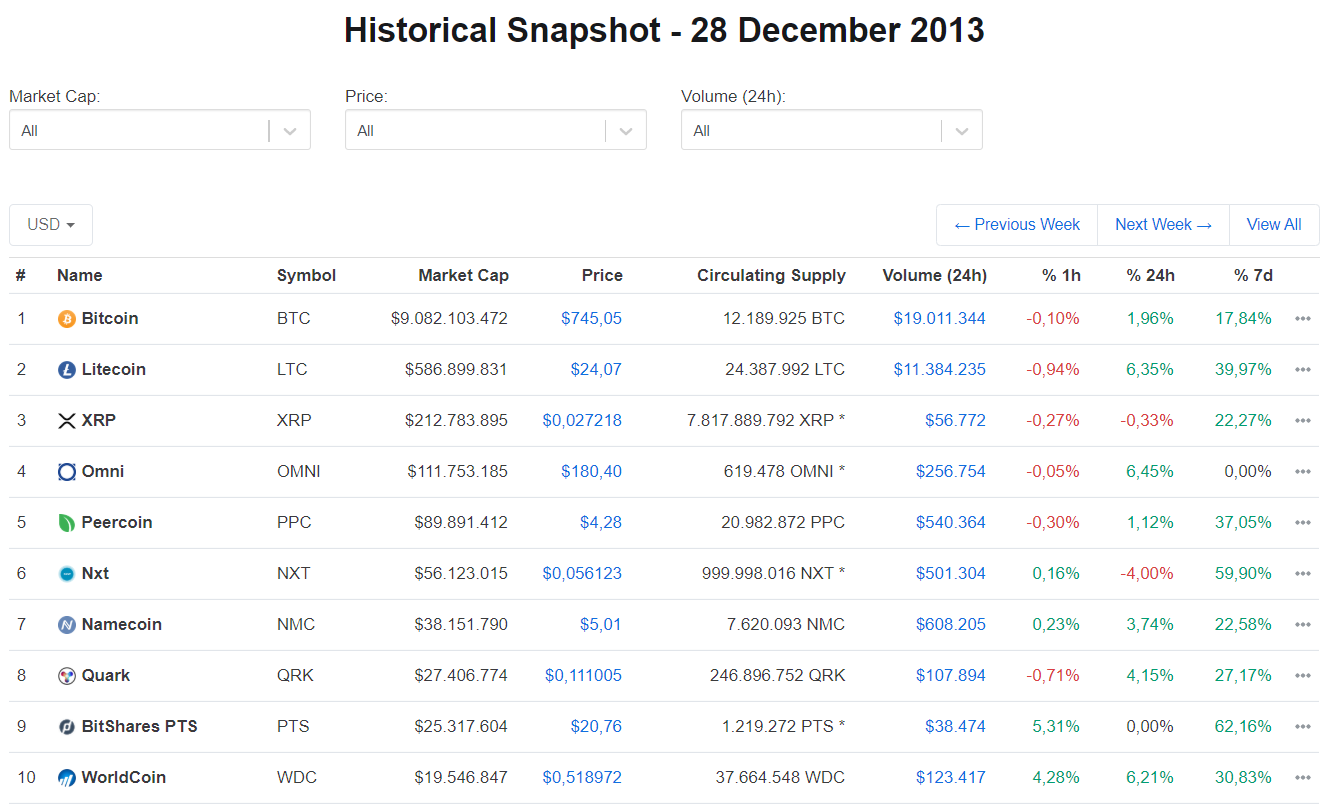

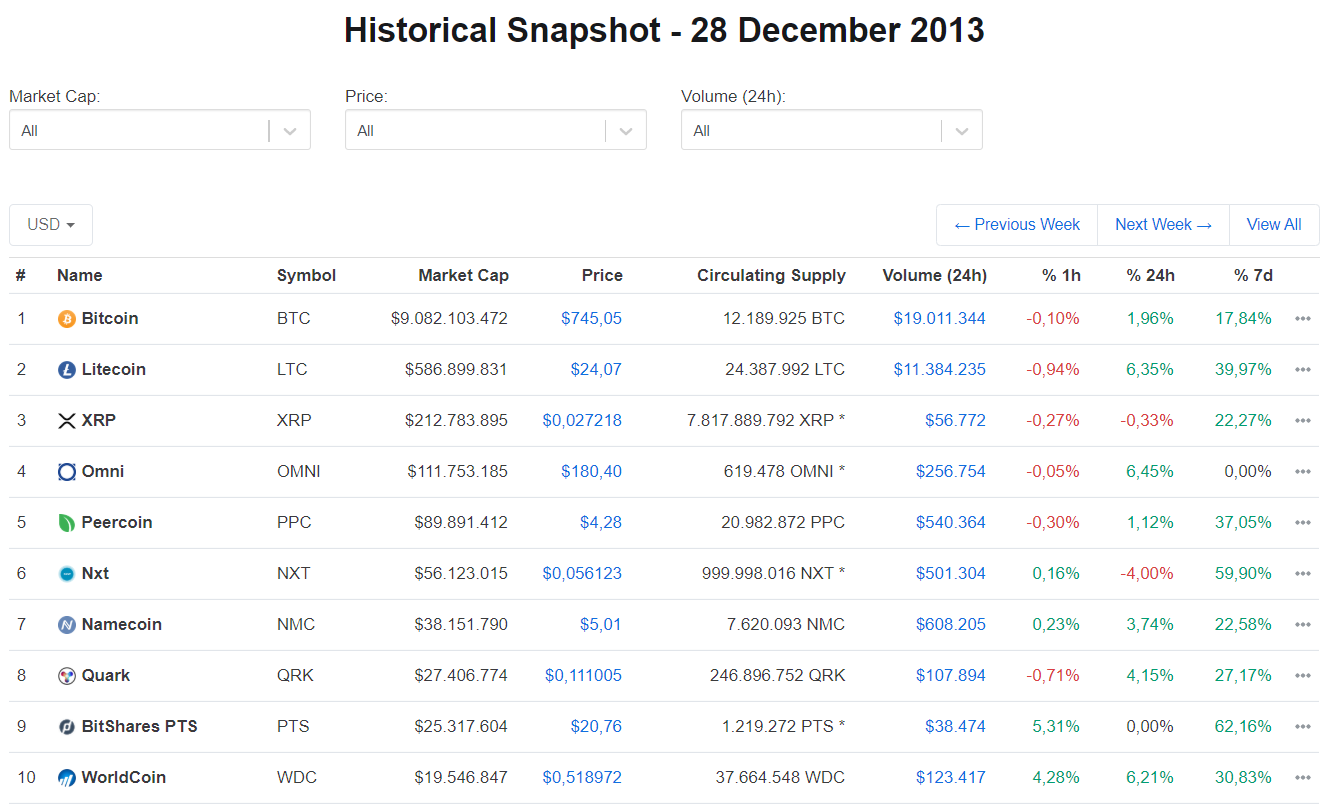

Но опять-таки, если посмотреть на первую десятку CoinMarketCap в 2013 году, обнаружится, что свои позиции сохранили всего две криптовалюты. Таким образом, 80% из того, что люди покупали семь лет назад, свою ценность потеряло.

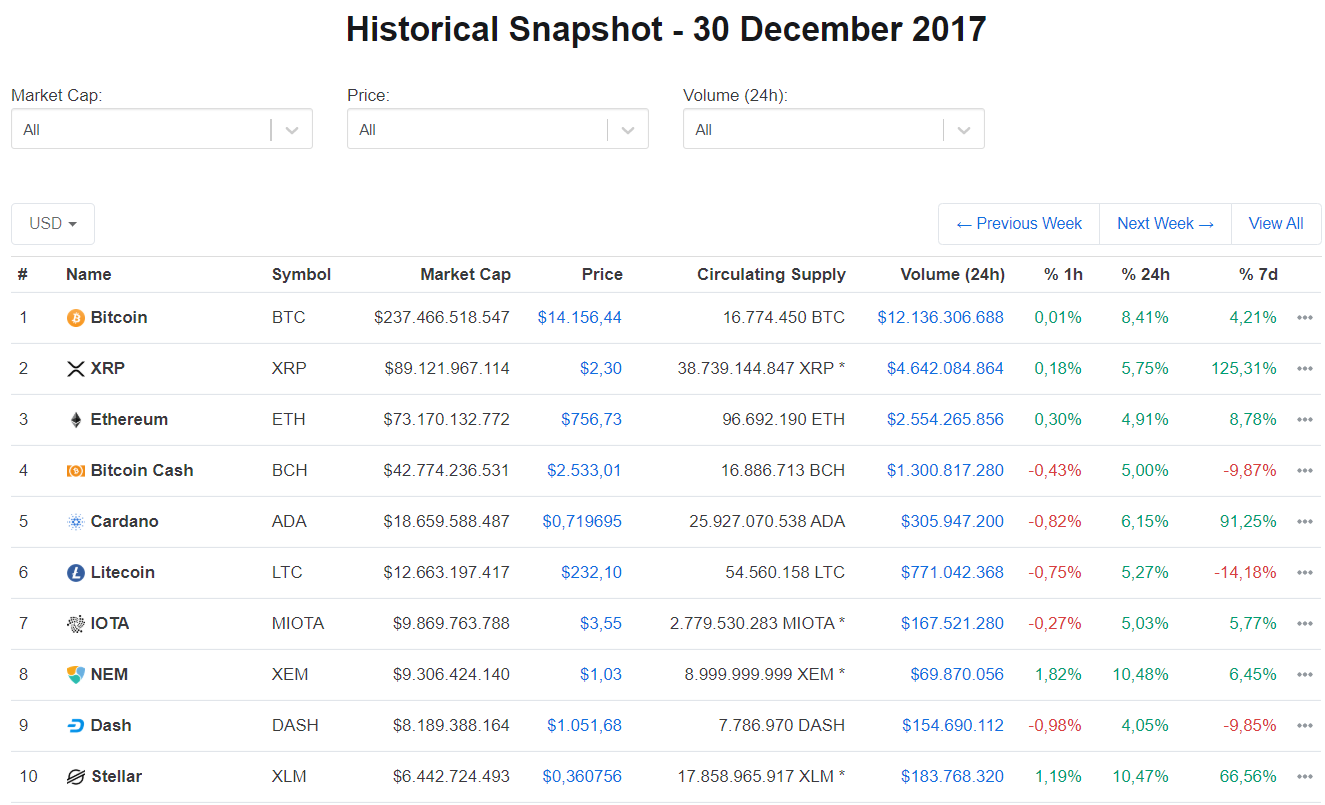

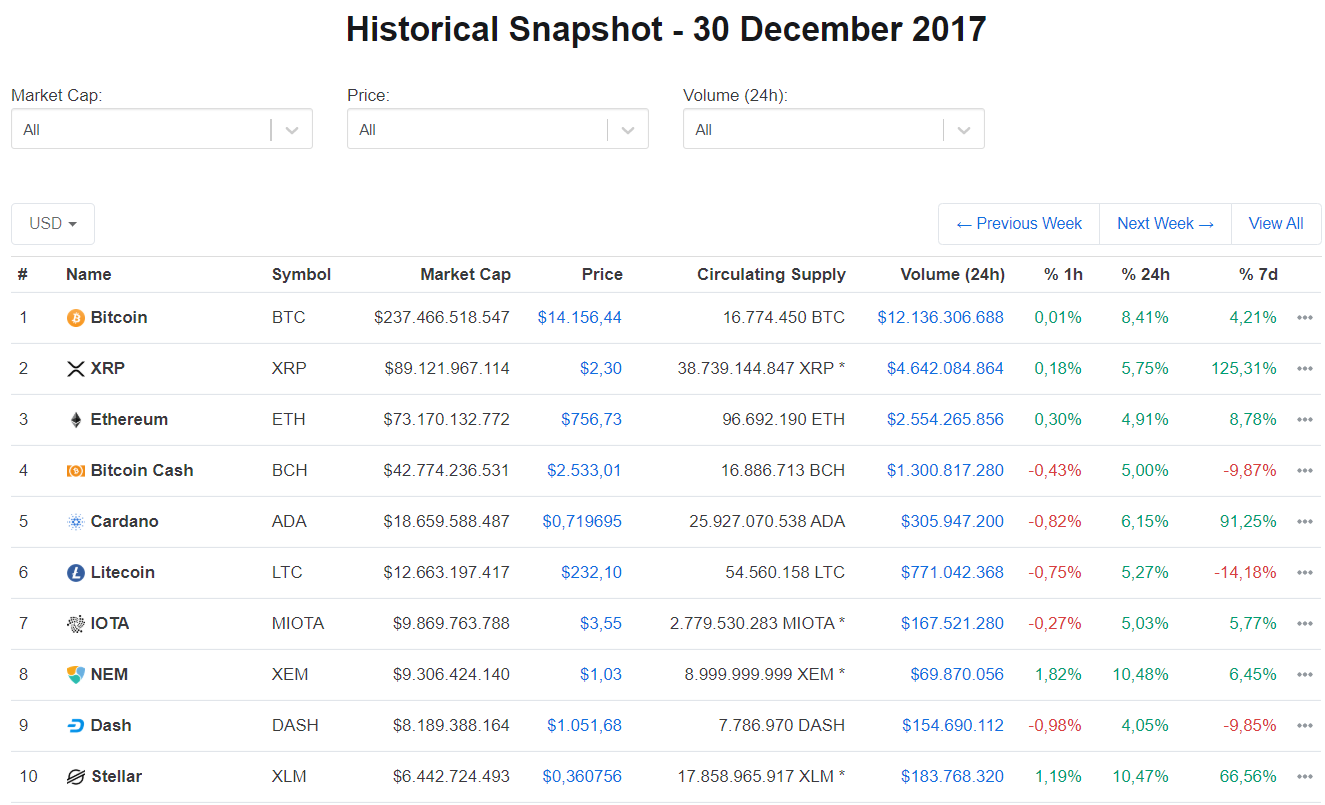

Мы можем вернуться даже на три года назад. В первой десятке только четыре криптовалюты, которые находились там в 2017 году. Поэтому необходимо понимать, что уверенности в том, как все сложится в будущем, нет. Впрочем, чтобы ни произошло, я думаю, что какое-то количество биткоинов лучше все же иметь.

В уже упомянутом отчете Crypto Outlook 2020 сказано, что важнейшими факторами, которые будут способствовать росту цены первой криптовалюты в этому году, являются предстоящий в мае халвинг, геополитические риски (США vs Иран) и выборы президента США. Давайте остановимся более подробно на халвинге. Нет ли риска, что биткоин повторит сценарий, через который прошел летом прошлого года Litecoin, когда его хешрейт и цена пошли в итоге вниз?

Том Ли: Будущего никто не знает. Я не думаю, что биткоин постигнет судьба Litecoin. Одна из причин – у Litecoin весьма небольшое сообщество, у него нет большого фонда от Grayscale Investment, и эта монета практически отсутствует в лексиконе криптовалютных инвесторов.

По этой же причине я думаю, что рост LTC перед халвингом был внутренне сгенерированным событием. За пределами этой экосистемы никто особо не придает значения этой криптовалюте, и это то, что отличает ее от биткоина.

Биткоин присутствует везде, им все интересуются, его покупают, люди открывают аккаунты на Coinbase и инвестируют в GBTC. В настоящий момент у Grayscale около $3 млрд в биткоинах, и через год это вполне могут быть $6 млрд. Это устойчивый интерес, который никак не связан с халвингом.

Более того, сегодня мы наблюдаем совершенно иную, чем в 2016 году, картину. Четыре года назад возможностей надежно приобрести биткоин было не так много.

Доступ к криптовалютам, то есть возможность их легкого и безопасного приобретения, действительно остается важным вопросом для всего сообщества. Как вы видите развитие событий в этом направлении?

Том Ли: Сегодня существует уже много способов приобрести биткоины, например, многие открывают счета на биржах. Но биржи — это всегда риск взлома в результате социальной инженерии или через другие изощренные методы. Конечно, есть аппаратные кошельки, и это хорошее решение, но это также означает, что ты сам должен управлять своими приватными ключами. Не все крупные инвесторы готовы к этому.

По этой причине я думаю, что криптовалюта в своем большинстве как актив в будущем будет храниться пассивно, точно так же, как это происходит на фондовых рынках. Там большинство инвесторов не имеет фактического доступа к активам, которыми они торгуют.

Сюда же ведь входят и индексы вроде GBTC, верно?

Том Ли: Я думаю, что продукты на основе криптовалютных индексов себя в итоге изживут. Произойдет это тогда, когда в криптовалюты будет вовлечено больше крупных организаций и появятся действительно мощные рынки фьючерсов и опционов на регулируемых биржах. Это лишь вопрос времени.

Золото или биткоин как безопасная гавань? Этим вопросом задаются сегодня многие.

Том Ли: Здесь необходимо разделить все на две составляющие: будущий путь золота и будущий путь биткоина. Не думаю, что это будет один и тот же путь. Золото известно уже достаточно долгое время, и у него есть все предпосылки для того, чтобы оставаться хорошим средством сохранения ценности.

Но при этом также необходимо помнить, что основная финансовая активность вокруг золота началась не ранее 1970-х, то есть мы говорим все лишь об одном поколении, которое по-настоящему в него инвестировало. Если спросить большинство американских инвесторов-миллениалов, они ответят, что вообще не инвестируют в золото.

Тем не менее я убежден, что золото никуда не денется. Центральные банки одно время использовали его в качестве стандарта валюты, и оно по-прежнему остается хорошим способом хеджирования рисков. Однако миллениалы используют другие инструменты хеджирования против систематических рисков, таких как возможность изъятия средств правительствами, и вместо золота они покупают биткоин.

Это также причина, по которой цены золота и биткоина не обязательно должны коррелировать. Золото может подниматься в цене на фоне слабеющих валют, биткоин может подниматься в цене из-за коронавируса и геополитических рисков.

Если мы отойдем в сторону от традиционных способов привлечения инвестиций для компаний, многие проекты по-прежнему пытаются найти финансирование для своих идей. Однако концепция ICO, судя по всему, уже в прошлом, под вопросом и будущее так называемых IEO.

Том Ли: Действительно, после 2017 года мы могли наблюдать проблемы у целого ряда проектов, которые обратились к модели ICO. На смену пришла модель IEO, и как метод финансирования и выхода проектов на рынок обе эти модели, на мой взгляд, по-прежнему жизнеспособны.

Я убежден в важности иметь возможность для спекуляций и могу в качестве примера привести фондовые рынки, которые не менее спекулятивные, чем рынок криптовалют. Мы в Fundstrat изучили каждую компанию, которая выходила на биржи с 1974 года, и это было около 45 000 компаний. Из них 90% ушли в ноль. То есть, если вы покупаете акции каких-то компаний, вероятность того, что вы потеряете деньги, составляет 90%.

Процент неудач в криптопространстве, конечно, выше, вероятно, около 99%. Но это не означает, что с этим пространством что-то не так. Это лишь природа эволюции и быстро развивающихся технологий.

Говоря о технологиях, звучит немало упреков в сторону биткоина в связи с большим потреблением электроэнергиии и негативным воздействием майнинга на окружающую среду. Не может ли это в потенциале ударить по всей индустрии майнинга или даже привести к тому, что акцент будет смещен на менее вредные для природы методы добычи монет?

Том Ли: Определенные негативные моменты в связи с майнингом биткоина и Proof-of-Work, безусловно, существуют, и есть разные способы их решения. Один из них — переход на Proof-of-Stake или какой-нибудь другой алгоритм, который может появиться в будущем. Однако также необходимо помнить о том, что эти негативные моменты могут стимулировать инновации.

Все лучшие в мире инновации всегда были результатом решения каких-то проблем. То же самое может произойти и с биткоином — высокий уровень потребления электричества может привести к появлению инноваций в области производства электроэнергии.

Мы не можем не задать вопрос: что произойдет, если завтра появится новый человек, скажет, что он — Сатоши Накамото, и предоставит все нужные доказательства?

Том Ли: То, что создал Сатоши Накамото, просто невероятно! Его white paper помог многим людям открыть глаза и понять, что происходит вокруг, особенно в мире финансов. И за 11 лет существования биткоина его архитектура успешно справилась со всеми испытаниями — за это время не было ни одного взлома сети.

Конечно, многим хотелось бы узнать личность Сатоши, однако для миллиардов пользователей, которые придут в индустрию, это уже может и не быть столь важным.

Если мы узнаем имя настоящего Сатоши, и кто-то будет этому не очень рад или будет обвинять его в мошенничестве, на биткоине это никак не скажется — он продолжит работать, как и прежде. Но я не знаю, кто стоит за именем Сатоши.

Источник

Сооснователь аналитической компании Fundstrat Advisors Том Ли — достаточно противоречивая фигура в криптовалютном пространстве. Многие часто выражают недовольство его, как они утверждают, неверными прогнозами относительно будущих движений цены биткоина. Действительно ли он постоянно ошибается?

В конце февраля Forklog пообщался с Томом Ли в рамках конференции Blockchain Economy 2020 в Стамбуле, где он выступил с весьма интересной презентацией о текущем положении дел в индустрии и ее дальнейших перспективах. Среди прочего он снова подчеркнул свою убежденность в том, что рынок, несмотря на наблюдаемый в последнее время спад, находится в бычьем тренде, и что текущие просадки — не более чем небольшая задержка на более долгом пути к новым высотам.

Увлекательной оказалась и сессия AMA с аудиторией. Ниже мы собрали ответы ветерана Уолл-стрит на наиболее важные вопросы спецкора ForkLog Андрея Асмакова, а также посетителей конференции, которые, вероятно, помогут лучше понять подход Ли к рынку криптовалют.

Многие пользователи высказывают недовольство вашими комментариями и прогнозами касательно цены биткоина, отмечая, что как только речь заходит о вероятном росте, котировки начинают падать, и наоборот. Что вы ответите критикам?

Том Ли: Прежде всего необходимо помнить одну вещь: когда вы читаете очередную новость о Fundstrat, в 99% случаях с нами даже никто не консультируется. Люди хватают что-то из Twitter или видят какое-то видео, после чего делают собственную интерпретацию прочитанного или услышанного. Давать комментарии касательно того, что можно назвать откровенно плохой журналисткой, у меня нет никакого желания.

Касательно прогнозов, мы не делали прогнозов на прошлый год, не делали мы их и на этот год.

Но что же тогда насчет ваших прогнозов, например, январского Crypto Outlook 2020, в котором вы говорите о том, что в этом году биткоин с высокой вероятностью принесет инвесторам более 100% прибыли?

Том Ли: Не совсем корректно называть это прогнозами. Fundstrat занимается составлением профессиональных отчетов для инвесторов, в которых мы описываем возможные сценарии. Но мы никогда не говорим, что все случится именно так.

Если вы спросите меня, как биткоин может повести себя в этом году, я скажу, что есть вероятность падения до $7000. В то же время, если говорить о ситуации на конец года, мы вполне можем увидеть и новые исторические высоты, может даже в районе $30 000. Но это ни в коем случае не прогноз.

Многие, вероятно, интересуются вашим мнением касательно альткоинов.

Том Ли: Я думаю, что самый лучший способ оценки альткоинов – это попытаться понять, будут ли они иметь практическую пользу и имеют ли они достаточно сильное сообщество разработчиков. Альткоины никуда не денутся, среди них есть несколько интересных проектов, но каких-либо проекций у меня нет.

Что вы думаете об инициативах некоторых стран, например, Китая, по созданию государственных цифровых валют (CBDC)?

Том Ли: Большинство правительств, и это не только Китай, видят в криптовалютах угрозу их способности взимать с людей налоги. Государства хотят контролировать денежные потоки, и криптовалюты, конечно же, дают людям больше свободы. Поэтому у Китая, США и других стран есть очевидные проблемы с ними.

Тем не менее, даже если такие государственные цифровые валюты и разработают, я не вижу в этом ничего плохого для биткоина. Напротив, это будет даже хорошо, потому что у людей по-прежнему будет возможность выбора конвертации своих средств в активы, защищенные от государства. Любая государственная цифровая валюта будет предельно отслеживаемой, власти смогут ее контролировать и в любой момент изъять, и это совсем не то, что понравится многим.

Что необходимо для того, чтобы цена биткоина поднялась до миллиона долларов?

Том Ли: Если это и произойдет, то никак не будет связано с усовершенствованиями сети, например, более быстрыми транзакциями. Я не исключаю, что биткоин может стать даже еще медленнее. Все упирается в то, верят ли люди в ценность биткоина и его модель безопасности, а также в пользовательский охват.

Кто-то скажет, что может появиться другой проект, который будет более инновационным и более быстрым. Уверен, что такой проект появится. Однако, даже создавая альтернативные методы безопасности вроде стейкинга, потеснить биткоин будет крайне сложно. Для этого нужна более широкая пользовательская база, больше доверия и больше децентрализации.

В то же время это не означает, что не будет других способов генерировать доход. Если биткоин будет стоить миллион долларов, вокруг него будут сотни других проектов, которые сделают людей богатыми в нескольких поколениях.

Какой совет вы дали бы трейдерам – вести активную торговлю или сконцентрироваться на покупках во время ценовых спадов?

Том Ли: Я ничего не имею против трейдинга, но здесь нужно быть осторожным. Мы в Fundstrat выработали правило 10 лучших дней. Это означает, что большая часть доходов приходится на 10 лучших дней для трейдинга. И эти 10 дней случаются лишь раз в год – если их вычеркнуть, по результатам года трейдеры как правило несут потери в 25%. Поэтому, если вы не знаете, когда именно наступают эти 10 лучших дней, лучше будет просто держать свои биткоины.

Каким вы видите рынок криптовалют в будущем, скажем через десять лет?

Том Ли: Я всегда подчеркивал, что нынешнее поколение – это поколение трейдеров. Если мы вернемся на одно поколение назад, то увидим, что в 1997 году было всего 36 миллион интернет-пользователей. Сегодня их — 4 миллиарда. И самое главное инвестиционное решение 20 лет назад состояло в том, покупать ли акции технологических компаний. Самые знаменитые из них, это, конечно же, Amazon, Google и Facebook.

То же самое происходит с криптовалютами. По нашей оценке, число реальных пользователей вырастет с сегодняшних 2 миллионов до 4,5 миллиардов. И все что остается сделать, это позволить этому росту рынка и числу пользователей генерировать для вас доход.

Но опять-таки, если посмотреть на первую десятку CoinMarketCap в 2013 году, обнаружится, что свои позиции сохранили всего две криптовалюты. Таким образом, 80% из того, что люди покупали семь лет назад, свою ценность потеряло.

Мы можем вернуться даже на три года назад. В первой десятке только четыре криптовалюты, которые находились там в 2017 году. Поэтому необходимо понимать, что уверенности в том, как все сложится в будущем, нет. Впрочем, чтобы ни произошло, я думаю, что какое-то количество биткоинов лучше все же иметь.

В уже упомянутом отчете Crypto Outlook 2020 сказано, что важнейшими факторами, которые будут способствовать росту цены первой криптовалюты в этому году, являются предстоящий в мае халвинг, геополитические риски (США vs Иран) и выборы президента США. Давайте остановимся более подробно на халвинге. Нет ли риска, что биткоин повторит сценарий, через который прошел летом прошлого года Litecoin, когда его хешрейт и цена пошли в итоге вниз?

Том Ли: Будущего никто не знает. Я не думаю, что биткоин постигнет судьба Litecoin. Одна из причин – у Litecoin весьма небольшое сообщество, у него нет большого фонда от Grayscale Investment, и эта монета практически отсутствует в лексиконе криптовалютных инвесторов.

По этой же причине я думаю, что рост LTC перед халвингом был внутренне сгенерированным событием. За пределами этой экосистемы никто особо не придает значения этой криптовалюте, и это то, что отличает ее от биткоина.

Биткоин присутствует везде, им все интересуются, его покупают, люди открывают аккаунты на Coinbase и инвестируют в GBTC. В настоящий момент у Grayscale около $3 млрд в биткоинах, и через год это вполне могут быть $6 млрд. Это устойчивый интерес, который никак не связан с халвингом.

Более того, сегодня мы наблюдаем совершенно иную, чем в 2016 году, картину. Четыре года назад возможностей надежно приобрести биткоин было не так много.

Доступ к криптовалютам, то есть возможность их легкого и безопасного приобретения, действительно остается важным вопросом для всего сообщества. Как вы видите развитие событий в этом направлении?

Том Ли: Сегодня существует уже много способов приобрести биткоины, например, многие открывают счета на биржах. Но биржи — это всегда риск взлома в результате социальной инженерии или через другие изощренные методы. Конечно, есть аппаратные кошельки, и это хорошее решение, но это также означает, что ты сам должен управлять своими приватными ключами. Не все крупные инвесторы готовы к этому.

По этой причине я думаю, что криптовалюта в своем большинстве как актив в будущем будет храниться пассивно, точно так же, как это происходит на фондовых рынках. Там большинство инвесторов не имеет фактического доступа к активам, которыми они торгуют.

Сюда же ведь входят и индексы вроде GBTC, верно?

Том Ли: Я думаю, что продукты на основе криптовалютных индексов себя в итоге изживут. Произойдет это тогда, когда в криптовалюты будет вовлечено больше крупных организаций и появятся действительно мощные рынки фьючерсов и опционов на регулируемых биржах. Это лишь вопрос времени.

Золото или биткоин как безопасная гавань? Этим вопросом задаются сегодня многие.

Том Ли: Здесь необходимо разделить все на две составляющие: будущий путь золота и будущий путь биткоина. Не думаю, что это будет один и тот же путь. Золото известно уже достаточно долгое время, и у него есть все предпосылки для того, чтобы оставаться хорошим средством сохранения ценности.

Но при этом также необходимо помнить, что основная финансовая активность вокруг золота началась не ранее 1970-х, то есть мы говорим все лишь об одном поколении, которое по-настоящему в него инвестировало. Если спросить большинство американских инвесторов-миллениалов, они ответят, что вообще не инвестируют в золото.

Тем не менее я убежден, что золото никуда не денется. Центральные банки одно время использовали его в качестве стандарта валюты, и оно по-прежнему остается хорошим способом хеджирования рисков. Однако миллениалы используют другие инструменты хеджирования против систематических рисков, таких как возможность изъятия средств правительствами, и вместо золота они покупают биткоин.

Это также причина, по которой цены золота и биткоина не обязательно должны коррелировать. Золото может подниматься в цене на фоне слабеющих валют, биткоин может подниматься в цене из-за коронавируса и геополитических рисков.

Если мы отойдем в сторону от традиционных способов привлечения инвестиций для компаний, многие проекты по-прежнему пытаются найти финансирование для своих идей. Однако концепция ICO, судя по всему, уже в прошлом, под вопросом и будущее так называемых IEO.

Том Ли: Действительно, после 2017 года мы могли наблюдать проблемы у целого ряда проектов, которые обратились к модели ICO. На смену пришла модель IEO, и как метод финансирования и выхода проектов на рынок обе эти модели, на мой взгляд, по-прежнему жизнеспособны.

Я убежден в важности иметь возможность для спекуляций и могу в качестве примера привести фондовые рынки, которые не менее спекулятивные, чем рынок криптовалют. Мы в Fundstrat изучили каждую компанию, которая выходила на биржи с 1974 года, и это было около 45 000 компаний. Из них 90% ушли в ноль. То есть, если вы покупаете акции каких-то компаний, вероятность того, что вы потеряете деньги, составляет 90%.

Процент неудач в криптопространстве, конечно, выше, вероятно, около 99%. Но это не означает, что с этим пространством что-то не так. Это лишь природа эволюции и быстро развивающихся технологий.

Говоря о технологиях, звучит немало упреков в сторону биткоина в связи с большим потреблением электроэнергиии и негативным воздействием майнинга на окружающую среду. Не может ли это в потенциале ударить по всей индустрии майнинга или даже привести к тому, что акцент будет смещен на менее вредные для природы методы добычи монет?

Том Ли: Определенные негативные моменты в связи с майнингом биткоина и Proof-of-Work, безусловно, существуют, и есть разные способы их решения. Один из них — переход на Proof-of-Stake или какой-нибудь другой алгоритм, который может появиться в будущем. Однако также необходимо помнить о том, что эти негативные моменты могут стимулировать инновации.

Все лучшие в мире инновации всегда были результатом решения каких-то проблем. То же самое может произойти и с биткоином — высокий уровень потребления электричества может привести к появлению инноваций в области производства электроэнергии.

Мы не можем не задать вопрос: что произойдет, если завтра появится новый человек, скажет, что он — Сатоши Накамото, и предоставит все нужные доказательства?

Том Ли: То, что создал Сатоши Накамото, просто невероятно! Его white paper помог многим людям открыть глаза и понять, что происходит вокруг, особенно в мире финансов. И за 11 лет существования биткоина его архитектура успешно справилась со всеми испытаниями — за это время не было ни одного взлома сети.

Конечно, многим хотелось бы узнать личность Сатоши, однако для миллиардов пользователей, которые придут в индустрию, это уже может и не быть столь важным.

Если мы узнаем имя настоящего Сатоши, и кто-то будет этому не очень рад или будет обвинять его в мошенничестве, на биткоине это никак не скажется — он продолжит работать, как и прежде. Но я не знаю, кто стоит за именем Сатоши.

Источник