Автор статьи Мартин Тилльер имеет многолетний опыт работы на форекс-рынке с глубоким пониманием психологии и техник трейдеров на мировом рынке. В 2002 году Мартин оставил рынок, переехал в США и открыл успешный винный магазин, но финансовый мир до сих пор остается для него особой страстью, что в итоге привело к тому, что он стал финансовым консультантом в одной крупной фирме.

Я считаю себя разумным человеком. Я не отношу себя к противникам правительства. Я не сторонник теорий заговора. Я понимаю, что 11 сентября 2011 года имел место террористический акт, что президент Обама с Гавайев, что Кеннеди был убит одним человеком, и что не все, кто отказывается слепо верить в биткойн, подкуплены большими банками. Однако, я порой всерьез задаюсь вопросом о том, какими мотивами руководствуются некоторые государства, выстраивая свои отношения с криптовалютами.

Их отказ принимать Биткойн как то, чем он является на самом деле, приводит к ситуации, которую называют «Уловка-22», при которой даже самый здравомыслящий и беспристрастный наблюдатель невольно начинает искать в этом какие-то скрытые мотивы. На прошлой неделе, например, вслед за мошенничеством со стороны очередного нерегулируемого «бизнеса», использующего Биткойн в своих схемах, правительство, исполняя функции по защите обманутых людей, опубликовало заявление, что возлагает вину не только на жертв преступления, но также, следуя последней моде, и на то, что собственно и было украдено.

В Гонконге «инвестиционный фонд» (читайте «пирамида») на базе биткойнов под названием MyCoin растворился, прихватив с собой более чем 350 миллионов долларов пользователей (позже выяснилось, что было украдено всего $8 млн). В ответ на это правительство Гонконга решило выпустить предупреждение о Биткойне и криптовалютах в целом. В принципе, вряд ли это кого-то удивит, мы все уже привыкли к таким последствиям. Но что, если здесь заменить слово «Биткойн» любой другой ценностью, которую можно украсть? Не будет ли реакция Монетарного управления Гонконга, мягко говоря, странноватой? Ведь речь не идет о расследовании или попытке привлечь к уголовной ответственности преступников. Реакция заключается всего лишь в предупреждении. Позиция сводится к фразе: «Чего еще вы ожидаете, работая с криптовалютами?». Если заменить два последних слова на золото, доллары США или другие подобные ценности, то утверждение становится просто бредовым.

Людей обманывают каждый день на миллионы долларов. Часто легковерие тех, кто потерял свои деньги в результате мошенничества, откровенно говоря, поражает. Я имею в виду, что если вы отправляете деньги нуждающемуся принцу Нигерии, или соглашаетесь заплатить наперед кому-нибудь с сайтов бесплатных объявлений, то очень трудно относится с сочувствием к вашему бедственному положению. Многие схемы, однако, являются более сложными и разработаны мошенниками с опытом в области инвестиций. Во многих случаях жертвы, очевидно, были не достаточно осмотрительны. Однако даже в этих случаях власти устроят большое шоу из преследования преступников.

Проблема, с которой сталкиваются власти, когда дело доходит до преступлений, связанных с Биткойном, состоит в том, что трудно выделять ресурсы на расследование и уголовное преследование преступников, когда украденная вещь не признается ценностью. Отказ правительств признавать биткойн валютой является корнем проблемы.

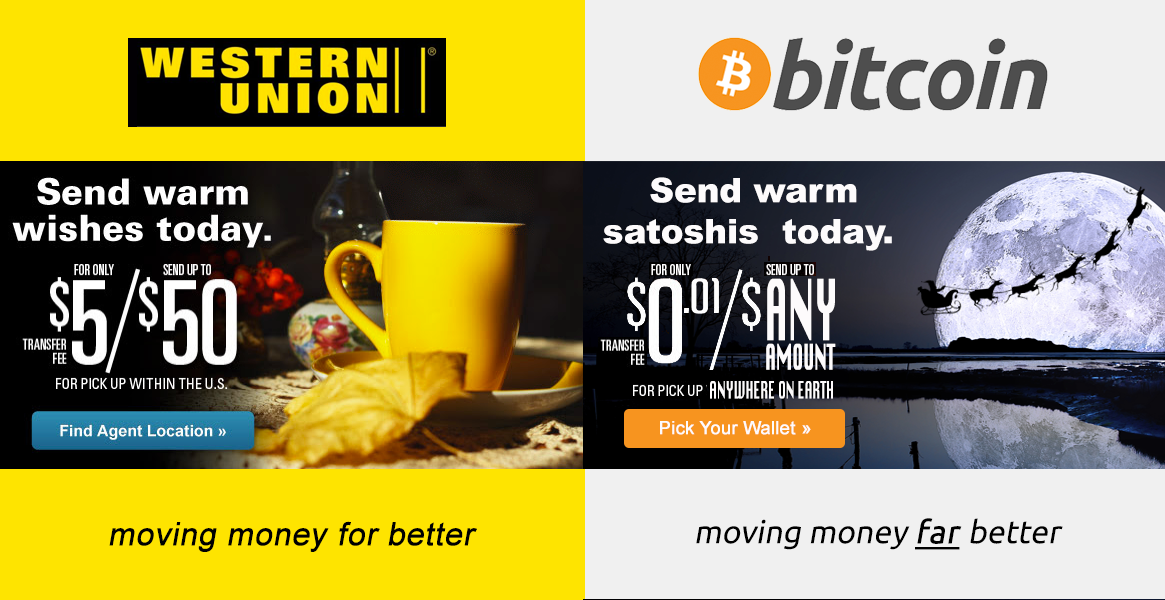

Онлайн словарь Merriam-Webster включает в свои определения слова «валюта» такие понятия, как «распространенное средство обмена» и «общее средство для бартера». Биткойны принимают в качестве платежного средства в интернете тысячи и тысячи продавцов. Его используют для расчетов между физическими лицами. Эти простые факты делают его «распространенным средством обмена» и «общим средством для бартера». Он, в буквальном смысле, по определению, валюта.

Что касается мотивов, по которым биткойн не признается валютой, это, скорее всего, простая человеческая природа, а не какой-то грандиозный заговор. Буйные умы всюду видят тайные сговоры между глобальными банковскими картелями, на самом деле правящими миром, и коварных планов государств по сохранению власти над людьми. Конечно, как и при любом правительстве, имеют место некоторые теории заговора, однако они упираются в одну проблему. Организация глобального заговора потребует высокого уровня компетентности и эффективности. Поверьте, любой, кто имел дело с правительствами и банками, вряд ли поверит в способности этих структур к организации глобального заговора.

Гораздо более правдоподобным объяснением является наличие сочетания двух простых человеческих качеств: гордыни и лени. Признание биткойна валютой приводит к тому, что могут появиться те, кто будет рассматривать криптовалюту, как более предпочтительную, чем национальная. С другой стороны, признание биткойна валютой потребует разработки положений и правил, которые потребуют вникания в детали технологии и больших трудозатрат. Гораздо проще сделать вид, что все любят валюту, за регулирование которой отвечает государство, даже если эта позиция означает, что правительство не защищает своих граждан в отношении конкретных видов преступлений.

Какими бы ни были причины, история говорит нам, что даже правительства в конечном итоге должны принять то, что очевидно для всех остальных. Биткойн используют миллионы людей по всему миру для покупки вещей. Поэтому биткойн — это валюта. Как только это будет принято, отношение к тем, кого обманули с использованием Биткойна, изменится в сторону большего уважения, чем они получают сегодня.

Источники: nasdaq, coinspot

Их отказ принимать Биткойн как то, чем он является на самом деле, приводит к ситуации, которую называют «Уловка-22», при которой даже самый здравомыслящий и беспристрастный наблюдатель невольно начинает искать в этом какие-то скрытые мотивы. На прошлой неделе, например, вслед за мошенничеством со стороны очередного нерегулируемого «бизнеса», использующего Биткойн в своих схемах, правительство, исполняя функции по защите обманутых людей, опубликовало заявление, что возлагает вину не только на жертв преступления, но также, следуя последней моде, и на то, что собственно и было украдено.

В Гонконге «инвестиционный фонд» (читайте «пирамида») на базе биткойнов под названием MyCoin растворился, прихватив с собой более чем 350 миллионов долларов пользователей (позже выяснилось, что было украдено всего $8 млн). В ответ на это правительство Гонконга решило выпустить предупреждение о Биткойне и криптовалютах в целом. В принципе, вряд ли это кого-то удивит, мы все уже привыкли к таким последствиям. Но что, если здесь заменить слово «Биткойн» любой другой ценностью, которую можно украсть? Не будет ли реакция Монетарного управления Гонконга, мягко говоря, странноватой? Ведь речь не идет о расследовании или попытке привлечь к уголовной ответственности преступников. Реакция заключается всего лишь в предупреждении. Позиция сводится к фразе: «Чего еще вы ожидаете, работая с криптовалютами?». Если заменить два последних слова на золото, доллары США или другие подобные ценности, то утверждение становится просто бредовым.

Людей обманывают каждый день на миллионы долларов. Часто легковерие тех, кто потерял свои деньги в результате мошенничества, откровенно говоря, поражает. Я имею в виду, что если вы отправляете деньги нуждающемуся принцу Нигерии, или соглашаетесь заплатить наперед кому-нибудь с сайтов бесплатных объявлений, то очень трудно относится с сочувствием к вашему бедственному положению. Многие схемы, однако, являются более сложными и разработаны мошенниками с опытом в области инвестиций. Во многих случаях жертвы, очевидно, были не достаточно осмотрительны. Однако даже в этих случаях власти устроят большое шоу из преследования преступников.

Проблема, с которой сталкиваются власти, когда дело доходит до преступлений, связанных с Биткойном, состоит в том, что трудно выделять ресурсы на расследование и уголовное преследование преступников, когда украденная вещь не признается ценностью. Отказ правительств признавать биткойн валютой является корнем проблемы.

Онлайн словарь Merriam-Webster включает в свои определения слова «валюта» такие понятия, как «распространенное средство обмена» и «общее средство для бартера». Биткойны принимают в качестве платежного средства в интернете тысячи и тысячи продавцов. Его используют для расчетов между физическими лицами. Эти простые факты делают его «распространенным средством обмена» и «общим средством для бартера». Он, в буквальном смысле, по определению, валюта.

Что касается мотивов, по которым биткойн не признается валютой, это, скорее всего, простая человеческая природа, а не какой-то грандиозный заговор. Буйные умы всюду видят тайные сговоры между глобальными банковскими картелями, на самом деле правящими миром, и коварных планов государств по сохранению власти над людьми. Конечно, как и при любом правительстве, имеют место некоторые теории заговора, однако они упираются в одну проблему. Организация глобального заговора потребует высокого уровня компетентности и эффективности. Поверьте, любой, кто имел дело с правительствами и банками, вряд ли поверит в способности этих структур к организации глобального заговора.

Гораздо более правдоподобным объяснением является наличие сочетания двух простых человеческих качеств: гордыни и лени. Признание биткойна валютой приводит к тому, что могут появиться те, кто будет рассматривать криптовалюту, как более предпочтительную, чем национальная. С другой стороны, признание биткойна валютой потребует разработки положений и правил, которые потребуют вникания в детали технологии и больших трудозатрат. Гораздо проще сделать вид, что все любят валюту, за регулирование которой отвечает государство, даже если эта позиция означает, что правительство не защищает своих граждан в отношении конкретных видов преступлений.

Какими бы ни были причины, история говорит нам, что даже правительства в конечном итоге должны принять то, что очевидно для всех остальных. Биткойн используют миллионы людей по всему миру для покупки вещей. Поэтому биткойн — это валюта. Как только это будет принято, отношение к тем, кого обманули с использованием Биткойна, изменится в сторону большего уважения, чем они получают сегодня.

Источники: nasdaq, coinspot