Всем в мире приходится определяться со своим видением этого процесса. Даже гранды, уже не могут спрятаться за невнятным бормотанием «без комментариев…» Вот недавно вышел, например, отчет J.P. Morgan «The audacity of bitcoin. Risks and opportunities for corporates and investors» (PDF), есть в Сети и его резкая критика. Вот такой всплеск интереса. Естественные вопросы: «Почему? И чего же нам ждать дальше?»

Динамика объема транзакций в BTC (по данным blockchain.info)

Конечно же, главным фактором, привлекающим внимание к феномену, служит динамика курса Биткойна относительно мировых валют. Благодаря росту этого курса и порождаемому им интересу к криптовалютам, месячный объем транзакций в последние полгода превышает миллиард долларов США, а максимум дневного оборота — $580 млн. в день (см. диаграмму). Конечно, такой оборот заставил обратить на себя внимание. За год с мая 2013 по май 2014 курс взлетал от 60 до 1000 1200 долларов (на разных биржах), падал и снова рос, последний месяц он, колеблясь, все же вяло растет в диапазоне от $421 до $652 (но вяло в сравнении с недавним прошлым, а не с курсами привычных мировых валют, разумеется). Спекулятивная составляющая, обусловленная такими колебаниями курса, чаще всего и обсуждается на страницах прессы. Эта составляющая, однако, скорее следствие, чем причина распространения криптовалют, и хотя мы вернемся еще к вопросу: «Каким может быть курс?»,— пока отложим эту горячую тему.

Динамика курса BTC к доллару на бирже Bitstamp (по даннымbitcoincharts.com)

Казалось бы, Биткойн вещь совершенно нематериальная — конфигурация нулей и единиц, существующая лишь на компьютерах фанатов новой технологии. Ан нет: везде, где существуют столь мощные денежные потоки, развиваются сопутствующие товары и сервисы, вполне материальные и доступные «наощупь». Так и вокруг криптовалют развиваются целые направления производства: от специализированных компьютеров до банкоматов, поддерживающих транзакции в BTC.

А вот тем, кто заинтересовался банкоматами, может быть небезынтересно послушать «BITCOIN 2014 — Panel: The Buzz Around Bitcoin ATMs»). Разумеется, развиваются биржи, на которых можно покупать и продавать криптовалюты, сервисы, обеспечивающие прием криптовалют в розничной торговле и т.д., и т.п., не говоря уж о специализированных блогах и даже СМИ. Многие такие направления достаточно выросли, чтобы порождать соблазн их описывать, анализировать или даже развивать. Удержусь, однако, от этого — иначе у нас нет шансов добраться до ответов на общие вопросы: «за деревьями леса не видно»,— говорит народная мудрость.

Чтобы дальнейшее обсуждение движущих сил, определяющих будущее криптовалют, не потребовало постоянных оговорок, сформулирую несколько базовых положений (а заодно, возможно, разрушу некоторые мифы, сложившиеся вокруг Биткойна, его клонов и конкурентов).

Прежде всего, необходимо не забывать, что криптовалютные системы, о которых мы говорим, представляют собой не что иное, как хорошо защищенные протоколы транзакций между произвольными анонимными (возможно) пользователями. И ничего более! Совсем-совсем ничего — все феноменальные свойства следуют из надежности транзакций примерно также, как привычное нам разнообразие Интернет-сервисов — из возможностей протоколов передачи данных TCP/IP.

Все рассуждения о затратах вычислительной мощности, электроэнергии и др. ресурсах, необходимых для «добычи монет» и якобы влияющих на их стоимость — это всего лишь художественный образ, помогающий нам смириться с фактом нематериальности Биткойна. Рост сложности вычислений (а с ней — и рост, например, затрат энергии) обусловлены просто увеличением числа участников, занятых подтверждением транзакций, а также ростом вычислительной мощности их инструментов.

Нам понятно, что нотариально заверенная расписка на миллион тугриков представляет этот миллион для кредитора не потому, что столько стоит лист бумаги или чернила, которыми она написана, а потому, что есть инструменты, обеспечивающие доверие к написанному. Аналогично и BTC имеет стоимость лишь потому, что криптоалгоритмы, согласованно применяемые всеми, кто вошел в Биткойн-сеть, гарантируют нам достоверность процесса передачи «монеты» от одного владельца другому, а значит — и права получателя на эту «монету».

Иными словами, используемый протокол обеспечивает признание всеми членами сети право собственности на специфичный товар «BTC». Поскольку объем «товара» ограничен этим же протоколом, то возникают отличные предпосылки использования его в качестве денег (недаром Биткойн называют золотом цифрового мира).

Изложенное выше кажется настолько простым, что не верится будто бы этого достаточно для создания нашумевшего феномена. А напрасно: это технологическая реализация фундаментальных принципов незыблемости права собственности и так называемого «открытого доступа». Принципов, отделяющих успешные страны «золотого миллиарда» от стран развивающихся. Поскольку букв и так много, не буду углубляться в политэкономию, ограничусь ключевой ссылкой на популярную в последние годы работу «Насилие и социальные порядки» (Violence and Social Orders: A Conceptual Framework for Interpreting Recorded Human History. Douglass C. North, John Joseph Wallis, and Barry R. Weingast).

Но чтобы в дальнейшем правильно оценивать значение и роль защищенных транзакций, в том числе анонимных (!), продолжу аналогию с Интернетом и TCP/IP. Протоколы передачи данных между произвольными компьютерами, подключенными к сети, вероятно, никому не казались угрозой для СМИ или традиционного рекламного рынка. Кто из развивавших компьютерные сети в середине 70-х мог представить себе, что они вызовут банкротство крупнейших газет и перенесут в сеть информационные войны? Точно также сегодня развитие криптовалют строит основу для финансового мира будущего, который мы пока очень плохо представляем себе. Пользуясь этой аналогией можно ответить на вопрос, который возникнет чуть позже: «Можно ли запретить криптовалюты?». Опыт Северной Кореи показывает, что жизнь без Интернета (или почти без Интернета) тоже возможна. Одновременно мы видим и цену этого запрета.

Стоимость транзакции: отношение объема эмиссии к объему переведенных средств (по данным blockchain.info)

Но вернемся к основам криптовалют. Весьма популярным заблуждением (или, пожалуй, точнее будет сказать — популярным подходом) является тезис, что транзакции бесплатны. В паре к этому тезису существует еще один: BTC «добывают» майнеры, вкладывая в этот процесс немалые вычислительные и энергетические ресурсы. Конечно, это очень удобная модель для объяснения работы системы новичкам. Но с финансовой точки зрения более корректной будет модель, в которой говорится, что Биткойн непрерывно эмитируется, и вся эмиссия направляется на оплату подтверждения (защиты) транзакций (то есть оплату работы майнеров). Таким образом, сегодня для участников транзакций процесс перевода кажется бесплатным (на самом деле мы же понимаем, что эмиссия всегда снижает ценность ранее эмитированных денег). Рассматривая эмитированные «монеты» как плату за подтверждение транзакций, мы получаем вполне привычную платную услугу перевода средств (см. диаграмму).

Тем не менее, у нее есть важное отличие ее от банковских и других подобных финансовых сервисов. Биткойн-транзакции одинаково доступны любому пользователю интернета в любой точке мира. Если присмотреться к графику, то мы увидим, что не так уж они и дешевы (к счастью, чем больше объем транзакций, тем дешевле транзакция, что хорошо видно на диаграмме) — ну что же, в конце концов, за доступ к Интернет мы тоже платим, хотя подсознательно полагаем многие используемые Интернет-ресурсы бесплатными.

По большому счету дело не в цене транзакции, а в открытом доступе к процессу перевода средств: не нужны ни договора с банками, ни идентификация пользователя, ни разрешения на трансграничные переводы. Именно эта открытость позволяет говорить о грядущих переменах в финансовом мире (замечу попутно, что открытый доступ распространяется не только на пользователей услуги перевода, но и на тех, кто ее обеспечивает: каждый желающий может влиться в ряды майнеров и зарабатывать на оказании этих услуг). Разумеется, открытость доступа ценна в совокупности с отсутствием центра управления, который мог бы быть уязвимым (нам снова подходит аналогия с Интернетом и его отличие от, например, телефонии).

Из выше уже упомянутой работы Норта, Уоллиса и Вайнгаста известно: открытый доступ обеспечивает преимущество в скорости развития, экономика систем с открытым доступом опережает конкурентов, использующих ограниченный доступ. Так возникает стимул для использования криптовалют теми, кто уже оценил их возможности (кстати, совсем не обязательно именно Биткойн, однако об этом чуть позже). Это хорошие новости.

Но есть и плохие: современная банковская система, которую вполне можно классифицировать, как систему с ограниченным доступом (почему так — тема для отдельного разговора), не намерена, конечно, уступать свои позиции без боя (впрочем, системы с открытым доступом никогда не приходили без ожесточенной борьбы). Привилегии современного финансового сектора (неслучайно породившие протесты Occupy Wall Street), конечно, никто не уступит просто так. Но очень трудно противостоять переменам, дающим экономические преимущества, и при этом не превратиться в Северную Корею. Понимание этого противостояния помогает оценить второй важный фактор, влияющий, в частности, на курс Биткойна (первый фактор — преимущества открытого доступа, обеспечивающего привлекательность криптовалют и, как следствие, рост числа пользователей этой технологии).

Какими средствами может противостоять развитию криптовалют существующая система национальных центробанков и порождаемый ею финансовый мир? В общем-то, инструментов всего два: законодательные барьеры и контрпропаганда. Рассмотрим их по очереди.

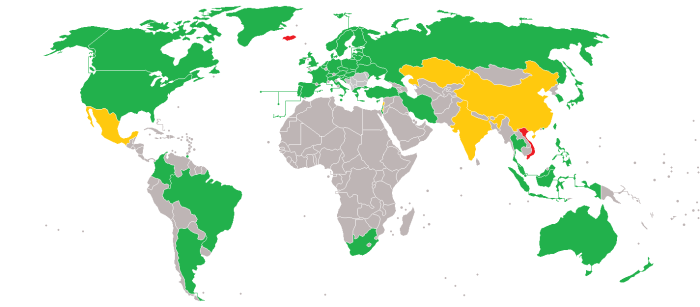

Статус Биткойна в законодательной системе может быть очень и очень разным: от признания его законным средством платежа (размечтались!) и до запрета использования (бессмертный Михаил Евграфович: «»Необходимо Америку снова закрыть» — но, кажется, сие от меня не зависит?»). Замечу, что не только лоббисты Wall Street не в восторге от легализации криптовалют, но и некоторые сторонники Биткойна полагают, что надежнее не добиваться признания, а строить такие технологические решения, которые не позволят никому идентифицировать владельцев «монет» и предъявить к ним претензии (см., например, проект Dark Wallet). Разработка решений, подобных Dark Wallet может скорее служить доказательством бесперспективности попыток тотального запрета, чем прообразом будущего (возвращаясь к нашей аналогии с Интернет, можно смотреть на Dark Wallet, как на аналог fidonet).

То, что не удастся пресечь использование Биткойна, вместо налаживания сотрудничества с теми, кто им пользуется, становится все более очевидным. Очень характерным примером в этом может служить устойчивость клонов проекта Silk Road, несмотря на разгром собственно Silk Road и арест основателя проекта Росса Ульбрихта в октябре прошлого года.

По мере того, как объем Биткойн-экономики будет расти, давление на законодателей в направлении легализации этого феномена также будет нарастать (обратите внимание, объем Биткойн-экономики не исчерпывается объемом BTC-транзакций. Нужно учитывать и оборот в традиционных валютах, но связанный с развитием порождаемых этим феноменом производством товаров и сервисов). Это лоббирование будет порождаться двумя категориями предпринимателей: теми, кто так или иначе уже увлечен Биткойн-экономикой, а также теми, кто достаточно дальновиден, чтобы усмотреть в легализации работы пользователей криптовалют инструменты для ведения фискальной политики. Разумеется, лоббирование в первом случае будет усиливаться при любых проблемах традиционного финансового сектора, вроде прошлогоднего кризиса на Кипре. Если с первым направлением все ясно, то второе, вероятно, требует пояснений.

Дело в том, что развитие современной банковской практики довольно сильно связало успешную деятельность фискальных органов с анализом данных о движении средств на банковских счетах. Но это только на первый взгляд кажется, что без анализа банковских счетов невозможны системы налогообложения. На самом деле налоги отлично собирались и в Древнем Египте. Правда, для их сбора приходилось использовать замеры разлива Нила, что сложнее, чем контролировать платежи в банке. Точно также при легализации использования Биткойн можно будет построить процедуры, обеспечивающие фискальный контроль. Разумеется, проще ничего не менять, а попытаться запретить новый инструмент. Запреты, однако, не только не эффективны, что уже доказано практикой, но и будут, в конечном итоге, мешать любым действиям фискальных органов, поскольку заставят пользователей прятать свои транзакции вместо того, чтобы открыто их декларировать.

Кроме лоббирования запретов, борьба противников перемен может идти на фронте контрпропаганды, в первую очередь сводящейся к акцентированию возможностей использования криптовалют для заведомо незаконной деятельности. Уже упоминавшийся Silk Road — типичный пример такой аргументации. Возвращаясь к аналогии с Интернет, легко вспомнить попытки заклеймить новую тогда технологию за распространение порнографии. Да, действительно, анонимность платежа позволяет совершать преступные сделки. Тем не менее, также как пришло понимание, что Интернет ни в коей мере не причина существования порнографии, так придет и осознание, что Биткойн — не главное препятствие в борьбе с преступностью. Ведь существование созданной четверть века назад FATF так и не стало непреодолимым барьером на пути, скажем, торговцев оружием. В конце концов, транзакции криптовалют куда более открыты, чем платежи наличными.

Другим распространенным методом контрпропаганды является акцентирование внимания на рисках использования Биткойна из-за значительной его волатильности. Типичным примером можно считать недавнее выступление Ива Мерша (Yves Mersch), члена исполнительного совета Европейского Центробанка на симпозиуме Бундесбанка во Франкфурте. Тем не менее, учитывая, что свобода обмена мнениями сегодня куда больше, чем была при старте Интернета, можно довольно оптимистично посмотреть на перспективы информационного сопровождения возможностей, обеспечиваемых новыми технологиями.

На третьем месте по влиянию на курс криптовалют находится, вероятно, возможность спекуляции ими. Как и любой товар с существенной волатильностью (то есть значительно изменяющейся во времени стоимостью), Биткойн может служить и служит, конечно, инструментом для спекуляций. Испытывая свое умение предугадывать будущее, каждый желающий может пытаться заработать, вкладывая средства в спекуляции на рынке криптовалют. И, разумеется, чем больше таких энтузиастов, тем менее стабилен курс. Спекулянты создают некоторую положительную обратную связь в системе установления курса обмена: при снижении курса они бросаются продавать «монеты», вызывая еще большее снижение курса, а при повышении — покупать, заставляя курс расти быстрее. Скорее всего, именно спекулятивная составляющая определяет столь изломанный характер линии курса (см. выше рис. «Динамика курса BTC…»).

Все ли факторы, влияющие на курс криптовалют, перечислены? Нет, конечно. Например, мы не рассматривали конкурентов Биткойна. А сегодня существует уже более 300 криптовалют, и общая капитализация конкурентов Биткойна приближается к 8% всего рынка (по данным coinmarketcap.com). При этом у конкурентов есть масса различных особенностей и не исключено, что, в конце концов, успех будет сопутствовать какому-то развитию оригинального Биткойн-протокола вроде Colored coins, за счет каких-то надстроенных возможностей (в случае с «раскрашенными монетками» обеспечивается открытый доступ не только к платежам/накоплению средств, но и к инструментарию акционирования собственности). Быть может успех будет на стороне более универсальных в финансовом аспекте протоколов, вроде Ripple (PDF), и в какой-то момент они станут популярнее, что ощутимо скажется на развитии рынка криптовалют. Есть, конечно, и другие факторы, влияние которых пока не очевидно. Оттого по-настоящему долгосрочные прогнозы не кажутся заслуживающими серьезного внимания. Тем не менее, ближайшее будущее хочется предвидеть.

Однако прежде, чем пытаться построить прогноз, следует разобраться с еще одним мифом. Отсутствие Биткойн-центробанка и невозможность изменения характера эмиссии создает обманчивое ощущение, что никто не способен повлиять на курс криптовалюты. Прежде, чем обсуждать эту иллюзию посмотрим на динамику цен на золото (ведь золото тоже не может быть «эмитировано» произвольно, более того, его ежегодная добыча ничтожна по сравнению с запасами).

Динамика цен на золото (по данным Финам)

Почему так сильно колеблется цена на этот актив? Секрет в том, что значительные запасы золота консолидированы у небольшого круга владельцев, действия которых непрозрачны. Другими словами на примере золота хорошо видно, что спекулянты, владеющие крупными запасами активов, довольно эффективно могут влиять на цены, если вступят в сговор (недаром существует Gold Anti-Trust Action Committee).

Как же обстоит дело с Биткойном? В упоминавшемся уже докладе Павел Сиделёв отметил: «60% добытых монет никогда не использовались». Конечно, часть этих монет наверняка потеряна навсегда, потому что майнеры, добывшие их до 2011 г., когда за «монету» давали лишь несколько центов, могли не придавать значения ценности, сосредоточенной в Биткойн-кошельке, а значит — могли и не сохранить свои секретные ключи, без которых никто и никогда не получит доступа к этим монетам. Но маловероятно, чтобы потеряна была уж очень значительная часть из никогда не использовавшихся 60% BTC. Скорее всего, прав в своем предположении г-н Сиделёв, и значительная часть этих монет хранится у кого-то, кто расценивает их как инвестицию.

Заметим, что самый значительный суточный оборот BTC на одной бирже составлял порядка полумиллиона BTC (572185,69 на Mt. Gox 16 апреля прошлого года, по данным bitcoincharts.com). А 60% от эмитированных монет — это более 7,5 млн BTC. Если заметная часть этого «запаса» контролируется неким «картелем», то сознательное изменение курса Биткойна вполне возможно. Другими словами, когда мы будем пытаться анализировать факторы, влияющие на курс Биткойна, этот, условно назовем его «конспирологическим», фактор тоже следует принимать во внимание.

Пока же сосредоточимся на доступных для анализа факторах (сетевой рост; борьба за/против легализации; спекуляции), влияющих на курс Биткойна, попытаемся проанализировать его динамику, построить оценки ближайшей перспективы. Для начала нанесем на график курса криптовалюты некоторые крупные события, очевидно характеризующие успехи или потери на фронтах легализации и/или пропаганды криптовалют.

Динамика курса Биткойна к американскому доллару

Ссылки на описания отмеченных на графике событий:

- Кипрский кризис: 16 марта ведение налога на банковские вклады;

- Биткойн-банкомат на Кипре;

- Биткойн-вирусы;

- Критика Биткойна и «бутылочное горлышко» биржевых торгов;

- Рост интереса к Биткойну в Китае (Первая декада ноября: успех стратегии Bobby Lee, CEO of BTC China);

- 18 ноября: слушания в Сенате США подтвердили законность и полезность криптовалюты, как финансового инструмента;

- 5 декабря: Центральный Банк Китая запретил финансовым учреждениям совершать любые операции с виртуальной валютой Биткойн;

- 16 декабря: «Народный банк Китая, в недвусмысленных выражениях,запретил платежным компаниям вести операции с Биткойн-биржами в Китае»;

- 27 января: Центробанк России ограничивает обращение Биткойна;

- 6 февраля: начало краха MT. Gox.

Разумеется, кроме указанных на графике было еще множество других событий, влияющих на курс Биткойна. Но для понимания происходящего важно увидеть связь курса и деятельности по легализации/запретам/пропаганде/контрпропаганде (то, что выше названо вторым фактором, влияющим на курс). Влияние спекулятивной составляющей проявляется как положительная обратная связь в динамике роста или падения курса. Другими словами, благодаря значительному объему спекуляций, рост и падение курса происходят куда стремительнее, чем это было бы под влиянием только второго фактора. Тем не менее, и в отсутствие ярких событий, как это было, например, во второй половине лета прошлого года, курс продолжает расти (что хорошо видно на графике).

Если мы проанализируем два последних года, то увидим, что число дней, во время которых курс заметно (больше, чем на 0,05%) рос, — более 60%, в то время как рост со скоростью более 5% наблюдался всего в 12,8% дней. Таким образом, очевидно — существует некоторый базовый фактор, обеспечивающий рост. К счастью для Биткойна доступны параметры всех транзакций, и мы можем легко убедиться, что тренд количества уникальных адресов, используемых ежедневно — возрастающий. Конечно, количество адресов не равно количеству пользователей Биткойн-сети (ничто не мешает пользователям генерировать новые адреса для новых транзакций), но экспоненциальный темп роста числа адресов говорит о том, что растет и количество пользователей (нет причин, по которым могло бы экспоненциально расти число адресов используемых единственным пользователем).

Для социальной сети (а Биткойн— это именно финансовая социальная сеть) скорость роста на далеких от насыщения участках пропорциональна размеру (количеству участников), так как каждый новый участник привлекает примерно такое же количество новых участников, как и тот, кто привлек его. Разумеется, этот процесс не бесконечен и скорость роста упадет, как только число участников начнет приближаться к потенциальному пределу. Но для криптовалют, потенциальными пользователями которых могут быть все достаточно взрослые пользователи компьютеров, такой предел еще очень и очень далеко, поэтому мы можем не задумываться о нем. Пока скорость роста пропорциональна размерам сети, закон роста будет экспоненциальным.

Также довольно стабильным фактором, обеспечивающим экспоненциальный характер роста популярности (и, соответственно, курса) Биткойна, является развитие торговых/сервисных точек, принимающих криптовалюту. Рост продаж товаров и услуг за Биткойн не только способствует популярности, но и составляет своего рода противовес спекулятивному спросу, то есть оказывает стабилизирующее влияние на курс. Не удивительно, что таким торговым/сервисным точкам с удовольствием посвящают сегодня публикации и даже целые разделы, вроде «Шопинга» в проекте Top Bitcoin Sites.

Конечно, на коэффициенты экспоненциальной модели будут влиять результаты деятельности по легализации/запретам/пропаганде/контрпропаганде. Но ничто не мешает нам попытаться найти сразу итоговую аппроксимацию. Для того чтобы построение стало более наглядным, перейдем в логарифмический масштаб по вертикальной оси (экспоненциальная аппроксимация превратится при этом в прямую).

Динамика роста курса Биткойна и его аппроксимация

Аппроксимация, которую подсказывает Excel (пунктир), как видим, проходит практически параллельно почти линейному участку лета прошлого года (выделено). По-видимому, отклонение линии тренда вызвано значительным выбросом, связанным с бумом Биткойна в Китае. Поскольку мы знаем, что Центробанк Китая довольно успешно боролся с этим бумом и достиг определенной стабильности, мы можем построить скорректированную линию аппроксимации так, чтобы она прошла через линейный участок лета прошлого года (показана зеленым цветом). Теперь мы можем вернуться к предыдущему графику в линейном масштабе — на нем приведены те же кривые аппроксимации. Если не случится ярких событий в области легализации/запретов криптовалют, то в первом приближении прогнозом курса на ближайший месяц можно считать скорректированную аппроксимацию (зеленая линия).

Для более долгосрочных прогнозов потребуется рассмотрение множества вариантов возможного развития «второго фактора», и все равно мы не получим хоть сколь-нибудь определенных прогнозов. Сценариев множество: от ухода в подполье следом за уже упомянутым Dark Wallet до легализации в качестве платежного средства. Чтобы показать, как далеко могут зайти подобные рассмотрения, обратим внимание на один из вариантов развития Биткойна, описанный в статье Бретта Скотта (Brett Scott @Suitpossum), которая так и называется «Биткойн: три сценария для будущего денег».

Выберем самый необычный: «Пиратство отчаявшейся нации» предполагает, что в случае краха национальной валюты некоторая страна (Бретт выбрал для примера Чили) сделает Биткойн национальным платежным средством и требует оплаты в BTC основных продуктов экспорта (для Чили — меди, для Украины, вероятно, это были бы продукты сельского хозяйства и металлургии). Последствия (кроме собственно стабилизации курса его привязкой к материальному активу) чрезвычайно интересны: с одной стороны страна будет вынуждена отказаться от традиционной роли Центробанка и существенно либерализовать финансовую систему, а также перестроить всю фискальную систему, поскольку привычный контроль банковских счетов будет недоступен.

С другой — страна сможет претендовать на невероятную привлекательность для инновационных бизнесов. Конечно, не только инновационных, но и нелегальных, вызывая истерику FATF и подобных структур. И конечно, — осуждение всех официальных финансовых институтов. Такой сценарий практически невозможен сегодня, когда Биткойн-экономика довольно слаба (недаром эксперты ФРС США недавно назвали ее скорее интересным новшеством, чем угрозой для банковской системы). Но если влияние Биткойн-бизнесов вырастет до уровня, когда противостояние, скажем, МВФ не будет казаться абсолютным безумием, то кто знает, быть может, подобные храбрецы будут способны стать катализатором перемен в финансовом мире, завоевывая себе, таким образом, привилегии лидера перемен. Какая страна сможет стать лидером на этом формирующемся рынке? Только время покажет…

Источник:

КО

Автор: Борис Оболикшто

никому не повредит.

никому не повредит.