Налоговики грозят бизнесу штрафами за работу с физлицами-предпринимателями

Фискальные органы ставят под сомнение прозрачность отношений с физлицами-предпринимателями, указывая, что бизнес "скрывает действительные трудовые отношения ради уклонения от уплаты налогов"

Юристы настойчиво рекомендуют украинскому бизнесу пересмотреть свою работу с физлицами-предпринимателями (ФЛП), работающими на упрощенной системе налогообложения. Как отметила UBR.ua руководитель практики разрешения налоговых споров KPMG в Украине Лариса Антощук, в последнее время участились попытки фискальных органов доказать, что ФЛП используется бизнесом для минимизации налогообложения. Об этом говорит растущее количество споров по данному вопросу.

"Последнее время фискальные органы ставят под сомнение отношения с ФЛП, указывая, что бизнес "скрывает действительные трудовые отношения ради уклонения от уплаты налогов". Несколько десятков споров за последние годы дают возможность предположить, что фискальные службы пытаются найти инструмент "переквалификации" гражданско-правовых отношений в трудовые, используя концепцию "мнимое трудоустройство", — отметила юрист.

Такой подход налоговиков — не новость. Но раньше он не носил массового характера.

"Подобные попытки были и ранее. Просто это не очень афишировалось, и носило, скорее, эпизодический характер. А сейчас это стало более систематическим", — отметил UBR.ua управляющий партнер, адвокат Suprema Lex Виктор Мороз.

Изменение статуса гражданско-правовых отношений на трудовые означает, что физлицо работает не по договору найма, по которому работодатель платит либо минимальные налоги или не платит их вообще, а работает по трудовому договору.

Именно по трудовому договору работодатель, несет обязанность по уплате всех установленных налогов и соцотчислений. При оформлении трудового договора работник получает соответствующие права и гарантии, льготы и компенсации: гарантии на получение заработной платы, оплачиваемые отпуска, больничные, внесение записей о трудовой деятельности в трудовую книжку.

"Если же оформляют гражданский договор, то между работником и работодателем возникают не трудовые, а гражданско-правовые отношения. То есть, по такому договору, наниматель не планирует устанавливать долгосрочные отношения, а нанимает человека только для выполнения определенного объема работ. В этом случае нет записей в трудовой книжке, не будет идти трудовой стаж, не будет соцгарантий, ну и, конечно же, работодатель не платит полный пакет налогов и платежей за такого работника. Или не платит их вообще в случае работы и упрощенцами", — уточнил Мороз.

На что обращает внимание суд?

Как показала практика последних лет, доказать, факт полноценной работы сотрудников пытаются не только фискальные структуры, но и фонды соцстрахования и физические лица, стремящиеся "вернуть" социальные гарантии (оплату отпусков и больничных, увеличить страховой стаж). Пока это единичные случаи и даже украинские суды, оценивая экономическую суть отношений ФЛП или физлица и предприятий, очень редко поддерживают налоговиков.

Но, как отмечает Лариса Антощук, уже сегодня бизнесу стоит задуматься о превентивных мерах в части анализа действующих договоров с ФЛП или физлицами, которые тоже могут подавать иски против предприятий в суд, актов предоставленных услуг или работ, обеспечение ФЛП оборудованием или другими инструментами, регулярности платежей и ряд других моментов, которые изучаются в судах при вынесении решений.

При рассмотрении споров, независимо от того, кто подает иск, связанный с "переквалификацией" отношений, для судов одним из основных индикаторов является оценка предмета договора. То есть суд смотрит, идет ли речь о результате работы или самом процессе работы.

"Если речь идет о работе по найму, то есть на основании гражданско-правового договора, то суд анализирует, является ли предметом договора непосредственно результат работы. А если речь идет о трудовых отношениях, то суд приходит к заключению, что работодатель, "покупал" процесс работы", — уточнила руководитель практики разрешения налоговых споров KPMG в Украине.

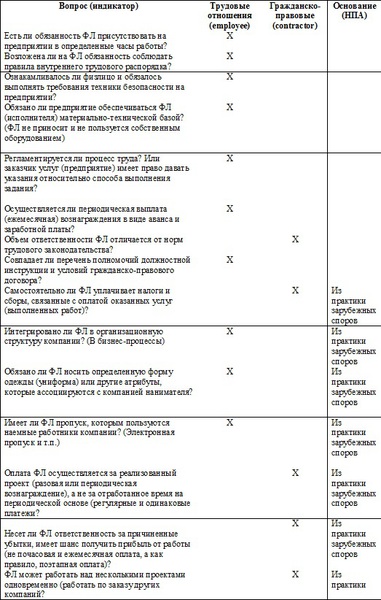

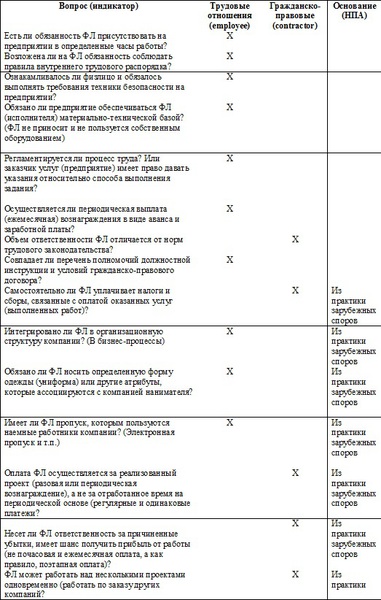

Таким образом, дополнительно анализируется совокупность всех вопросов по сути отношений между физическим лицом и предприятием. В частности, речь может идти о контроле предоставления услуг или исполнения работы, наличии рабочего графика и привязанности к рабочему месту, периодичность начисления вознаграждения, равность сумм указанных платежей, вероятность дублирования перечня услуг на основании гражданско-правового договора с обязанностями должностной инструкции, мерой ответственности, глубиной интеграции человека (ФЛП) в структуру компании и ряд других вопросов.

"Если компания работает с одними и теми же контрагентами, не привлекает к выполнению работ или предоставлению услуг других упрощенцев, если суммы платежей в пользу таких лиц не отличаются из месяца в месяц — это облегчит доказательство для налоговой. Если же, например, суммы перечислений не будут совпадать, то можно доказывать, что привлеченное лицо ведет предпринимательскую деятельность, а не имеет трудовые отношения с работодателем", — отметил Виктор Мороз.

Как уточнила Лариса Антощук, перечень вопросов, изучаемых украинскими судами, гораздо уже, чем применяемый в зарубежной практике. Но, по мнению юриста, по ходу роста количества рассматриваемых подобных дел, будет нарабатываться и новая практика и возможно расширение изучаемых "оснований" для проведения анализа.

"Мы видим минимум восемь основных вопросов, анализируемых украинскими судами. В то время, как за рубежом используется еще 12-15 индикаторов. Так, зарубежные суды в ходе разбирательства уточняют имеет ли деятельность физлица признаки самостоятельной, на свой риск хозяйственной деятельности, нацеленной на получение прибыли. Судьи анализируют берет ли на себя риск подрядчик (физлицо) за некачественно предоставления услуг/исполнения работ, а также нанимает ли физлицо третьих лиц, нарабатывает ли "деловую репутацию" или "гудвилл", предоставляя услуги или исполняя работы", — рассказала Лариса Антощук.

Еще одна категория вопросов касается интеграции физлица в работу компании (степень интеграции), уровня контроля, который заказчик услуг имеет на каждом этапе исполнения работ физлицом и на этапе принятия работы, оценки ее качества, ответственности за уплату налогов, сборов и другие вопросы

Перечень индикаторов-характеристик, свойственных гражданско-правовым или трудовым отношениям в трудоустройстве

Что грозит

Работа бизнеса с физлицами-предпринимателями не противоречит законодательству. И формально, придраться фискальной службе к таким договорам не к чему. Но на практике, во время плановых или внеплановых проверок, в случаях поступления дополнительных сигналов или жалоб, налоговики могут дополнительно изучить отношения, договора, контракты, расчеты между работодателем и физлицом-предпринимателем, работающим на упрощенной системе налогообложения.

"Неважно работает предприятие с парой ФЛП или с сотней, насколько огромные суммы могут перечисляться на таких лиц. Хотя, понятно, что компании с сотнями и тысячами договоров с ФЛП, быстрее обратят на себя внимание", — отметил Виктор Мороз.

Сегодня вопрос возможной "переквалификации" отношений, возникающих между работодателем и физлицом-предпринимателем, оказался в зоне особого внимания юристов из-за одного судебного спора, уже находящегося в процедуре кассационного рассмотрения Высшим административным судом. По данному спору налоговой и компании, сотрудничающей с тремя ФЛП, суды 1 и 2 инстанции предварительно вынесли решение в пользу бизнеса. Но из-за некорректности выписанного с точки зрения законодательства указанных судебных решений, кассационная инстанция может изменить решения первых инстанций или отправить дело на повторное рассмотрение в суд первой инстанции.

"Тогда может возникнуть прецедент. Да, прецедентного права у нас нет, но аналитика по тому, как применяются нормы материального и процессуального права делается на уровне Кассации и Верховного суда, поэтому решение в пользу фискальных органов с сильным правовым обоснованием, может повлечь тождественный подход и дальше", — отметила Лариса Антощук.

Если появится хотя бы одно позитивное судебное решение о признании факта трудовых отношений в пользу фискальных структур, ряду отраслей грозят массовые проверки, существенные доначисления налогов, штрафы и даже криминальные расследования за неуплату налогов. Пострадают ряд сфер, таких как ритейл, отельный бизнес, IT-компании, которые структурируют свои отношения з ФЛП, основываясь на преимуществах, предоставляемых упрощенной системой налогообложения. Не даром физлиц-предпринимателей называют внутренним офшором страны. В частности, в случае удачного решения вопроса в пользу налоговиков, большинству структур, использующих договора с ФЛП, по результатам проверок налоговая доначислит налог на доходы физических лиц (НДФЛ — 18%), единый социальный взнос (ЕСВ — 22%), военный сбор (1,5%) и применит штрафные санкции в размере 25% от суммы доначисляемого налогового обязательства при первом нарушении, или 50% или 75%, как это предусмотрено ст.127 Налогового Кодекса, при последующих нарушениях.

"Классическая ставка штрафа — 25%. Но на протяжении 1095 дней ведь может быть проведена проверка и по второму, и по третьему и по большему количеству физлиц-предпринимателей, которые привлекаются бизнесом в его процессах. Есть структуры, которые используют до 100 и более ФЛП. Поэтому цена вопроса очень велика", — отметила Антощук.

При этом, в случае "переквалификации" из гражданско-правовых в трудовые отношения (признания факта трудовых отношений) налоги будут начислены за три предыдущие года с момента проведения проверки. И если за 2016 г. доначисления будут вестись из расчета общей ставки (сумма всех ставок) в 41,5% от налогооблагаемой базы, то суммам за 2013-2015 годы, будет применяться старые ставки, составляющие 42-54% (в зависимости от ставки ЕСВ, которую платило предприятие). За сотрудничество с физлицами-предпринимателями могут даже привлечь к уголовной ответственности, если налоговики переквалифицируют гражданско-правовые отношения с ФЛП в трудовые, и сумма доначислений превысит 689 тыс. грн.

"Уголовная ответственность по ст.212 Уголовного Кодекса "уклонение от уплаты налогов", кроме штрафов предусматривает запрет занимать определенные должности и конфискацию имущества в случае если недоплата налогов превысит 3,45 млн. грн.", — уточнила Лариса Антощук.

Источник

Фискальные органы ставят под сомнение прозрачность отношений с физлицами-предпринимателями, указывая, что бизнес "скрывает действительные трудовые отношения ради уклонения от уплаты налогов"

Юристы настойчиво рекомендуют украинскому бизнесу пересмотреть свою работу с физлицами-предпринимателями (ФЛП), работающими на упрощенной системе налогообложения. Как отметила UBR.ua руководитель практики разрешения налоговых споров KPMG в Украине Лариса Антощук, в последнее время участились попытки фискальных органов доказать, что ФЛП используется бизнесом для минимизации налогообложения. Об этом говорит растущее количество споров по данному вопросу.

"Последнее время фискальные органы ставят под сомнение отношения с ФЛП, указывая, что бизнес "скрывает действительные трудовые отношения ради уклонения от уплаты налогов". Несколько десятков споров за последние годы дают возможность предположить, что фискальные службы пытаются найти инструмент "переквалификации" гражданско-правовых отношений в трудовые, используя концепцию "мнимое трудоустройство", — отметила юрист.

Такой подход налоговиков — не новость. Но раньше он не носил массового характера.

"Подобные попытки были и ранее. Просто это не очень афишировалось, и носило, скорее, эпизодический характер. А сейчас это стало более систематическим", — отметил UBR.ua управляющий партнер, адвокат Suprema Lex Виктор Мороз.

Изменение статуса гражданско-правовых отношений на трудовые означает, что физлицо работает не по договору найма, по которому работодатель платит либо минимальные налоги или не платит их вообще, а работает по трудовому договору.

Именно по трудовому договору работодатель, несет обязанность по уплате всех установленных налогов и соцотчислений. При оформлении трудового договора работник получает соответствующие права и гарантии, льготы и компенсации: гарантии на получение заработной платы, оплачиваемые отпуска, больничные, внесение записей о трудовой деятельности в трудовую книжку.

"Если же оформляют гражданский договор, то между работником и работодателем возникают не трудовые, а гражданско-правовые отношения. То есть, по такому договору, наниматель не планирует устанавливать долгосрочные отношения, а нанимает человека только для выполнения определенного объема работ. В этом случае нет записей в трудовой книжке, не будет идти трудовой стаж, не будет соцгарантий, ну и, конечно же, работодатель не платит полный пакет налогов и платежей за такого работника. Или не платит их вообще в случае работы и упрощенцами", — уточнил Мороз.

На что обращает внимание суд?

Как показала практика последних лет, доказать, факт полноценной работы сотрудников пытаются не только фискальные структуры, но и фонды соцстрахования и физические лица, стремящиеся "вернуть" социальные гарантии (оплату отпусков и больничных, увеличить страховой стаж). Пока это единичные случаи и даже украинские суды, оценивая экономическую суть отношений ФЛП или физлица и предприятий, очень редко поддерживают налоговиков.

Но, как отмечает Лариса Антощук, уже сегодня бизнесу стоит задуматься о превентивных мерах в части анализа действующих договоров с ФЛП или физлицами, которые тоже могут подавать иски против предприятий в суд, актов предоставленных услуг или работ, обеспечение ФЛП оборудованием или другими инструментами, регулярности платежей и ряд других моментов, которые изучаются в судах при вынесении решений.

При рассмотрении споров, независимо от того, кто подает иск, связанный с "переквалификацией" отношений, для судов одним из основных индикаторов является оценка предмета договора. То есть суд смотрит, идет ли речь о результате работы или самом процессе работы.

"Если речь идет о работе по найму, то есть на основании гражданско-правового договора, то суд анализирует, является ли предметом договора непосредственно результат работы. А если речь идет о трудовых отношениях, то суд приходит к заключению, что работодатель, "покупал" процесс работы", — уточнила руководитель практики разрешения налоговых споров KPMG в Украине.

Таким образом, дополнительно анализируется совокупность всех вопросов по сути отношений между физическим лицом и предприятием. В частности, речь может идти о контроле предоставления услуг или исполнения работы, наличии рабочего графика и привязанности к рабочему месту, периодичность начисления вознаграждения, равность сумм указанных платежей, вероятность дублирования перечня услуг на основании гражданско-правового договора с обязанностями должностной инструкции, мерой ответственности, глубиной интеграции человека (ФЛП) в структуру компании и ряд других вопросов.

"Если компания работает с одними и теми же контрагентами, не привлекает к выполнению работ или предоставлению услуг других упрощенцев, если суммы платежей в пользу таких лиц не отличаются из месяца в месяц — это облегчит доказательство для налоговой. Если же, например, суммы перечислений не будут совпадать, то можно доказывать, что привлеченное лицо ведет предпринимательскую деятельность, а не имеет трудовые отношения с работодателем", — отметил Виктор Мороз.

Как уточнила Лариса Антощук, перечень вопросов, изучаемых украинскими судами, гораздо уже, чем применяемый в зарубежной практике. Но, по мнению юриста, по ходу роста количества рассматриваемых подобных дел, будет нарабатываться и новая практика и возможно расширение изучаемых "оснований" для проведения анализа.

"Мы видим минимум восемь основных вопросов, анализируемых украинскими судами. В то время, как за рубежом используется еще 12-15 индикаторов. Так, зарубежные суды в ходе разбирательства уточняют имеет ли деятельность физлица признаки самостоятельной, на свой риск хозяйственной деятельности, нацеленной на получение прибыли. Судьи анализируют берет ли на себя риск подрядчик (физлицо) за некачественно предоставления услуг/исполнения работ, а также нанимает ли физлицо третьих лиц, нарабатывает ли "деловую репутацию" или "гудвилл", предоставляя услуги или исполняя работы", — рассказала Лариса Антощук.

Еще одна категория вопросов касается интеграции физлица в работу компании (степень интеграции), уровня контроля, который заказчик услуг имеет на каждом этапе исполнения работ физлицом и на этапе принятия работы, оценки ее качества, ответственности за уплату налогов, сборов и другие вопросы

Перечень индикаторов-характеристик, свойственных гражданско-правовым или трудовым отношениям в трудоустройстве

Что грозит

Работа бизнеса с физлицами-предпринимателями не противоречит законодательству. И формально, придраться фискальной службе к таким договорам не к чему. Но на практике, во время плановых или внеплановых проверок, в случаях поступления дополнительных сигналов или жалоб, налоговики могут дополнительно изучить отношения, договора, контракты, расчеты между работодателем и физлицом-предпринимателем, работающим на упрощенной системе налогообложения.

"Неважно работает предприятие с парой ФЛП или с сотней, насколько огромные суммы могут перечисляться на таких лиц. Хотя, понятно, что компании с сотнями и тысячами договоров с ФЛП, быстрее обратят на себя внимание", — отметил Виктор Мороз.

Сегодня вопрос возможной "переквалификации" отношений, возникающих между работодателем и физлицом-предпринимателем, оказался в зоне особого внимания юристов из-за одного судебного спора, уже находящегося в процедуре кассационного рассмотрения Высшим административным судом. По данному спору налоговой и компании, сотрудничающей с тремя ФЛП, суды 1 и 2 инстанции предварительно вынесли решение в пользу бизнеса. Но из-за некорректности выписанного с точки зрения законодательства указанных судебных решений, кассационная инстанция может изменить решения первых инстанций или отправить дело на повторное рассмотрение в суд первой инстанции.

"Тогда может возникнуть прецедент. Да, прецедентного права у нас нет, но аналитика по тому, как применяются нормы материального и процессуального права делается на уровне Кассации и Верховного суда, поэтому решение в пользу фискальных органов с сильным правовым обоснованием, может повлечь тождественный подход и дальше", — отметила Лариса Антощук.

Если появится хотя бы одно позитивное судебное решение о признании факта трудовых отношений в пользу фискальных структур, ряду отраслей грозят массовые проверки, существенные доначисления налогов, штрафы и даже криминальные расследования за неуплату налогов. Пострадают ряд сфер, таких как ритейл, отельный бизнес, IT-компании, которые структурируют свои отношения з ФЛП, основываясь на преимуществах, предоставляемых упрощенной системой налогообложения. Не даром физлиц-предпринимателей называют внутренним офшором страны. В частности, в случае удачного решения вопроса в пользу налоговиков, большинству структур, использующих договора с ФЛП, по результатам проверок налоговая доначислит налог на доходы физических лиц (НДФЛ — 18%), единый социальный взнос (ЕСВ — 22%), военный сбор (1,5%) и применит штрафные санкции в размере 25% от суммы доначисляемого налогового обязательства при первом нарушении, или 50% или 75%, как это предусмотрено ст.127 Налогового Кодекса, при последующих нарушениях.

"Классическая ставка штрафа — 25%. Но на протяжении 1095 дней ведь может быть проведена проверка и по второму, и по третьему и по большему количеству физлиц-предпринимателей, которые привлекаются бизнесом в его процессах. Есть структуры, которые используют до 100 и более ФЛП. Поэтому цена вопроса очень велика", — отметила Антощук.

При этом, в случае "переквалификации" из гражданско-правовых в трудовые отношения (признания факта трудовых отношений) налоги будут начислены за три предыдущие года с момента проведения проверки. И если за 2016 г. доначисления будут вестись из расчета общей ставки (сумма всех ставок) в 41,5% от налогооблагаемой базы, то суммам за 2013-2015 годы, будет применяться старые ставки, составляющие 42-54% (в зависимости от ставки ЕСВ, которую платило предприятие). За сотрудничество с физлицами-предпринимателями могут даже привлечь к уголовной ответственности, если налоговики переквалифицируют гражданско-правовые отношения с ФЛП в трудовые, и сумма доначислений превысит 689 тыс. грн.

"Уголовная ответственность по ст.212 Уголовного Кодекса "уклонение от уплаты налогов", кроме штрафов предусматривает запрет занимать определенные должности и конфискацию имущества в случае если недоплата налогов превысит 3,45 млн. грн.", — уточнила Лариса Антощук.

Источник