Сейчас ни для кого не секрет, что надуваемый пузырь фондового рынка Америки держится лишь только за счёт обратного выкупа акций крупнейшими корпорациями. Это выглядит так. Компания направляет львиную долю своей выручки, плюс заёмные средства на выкуп своих собственных акций на фондовом рынке. Тем самым достигался эффект роста цены на выкупаемые ценные бумаги. Особенно успешно эта система работала при включенном печатном станке, то есть при работающей программе количественного смягчения. Тогда многие компании и банки просто "купались" в ни чем не обеспеченной долларовой ликвидности.

Но всему рано, или поздно, приходит конец. По результатам исследования стало ясно, что в этом году, за четыре месяца, обратные выкупы ценных бумаг сократились на 38 процентов, или на 150 миллиардов долларов, по сравнению с аналогичным временным отрезком прошлого года. Начиная с кризиса 2009 года - это самое крупное сокращение обратных выкупов ценных бумаг.

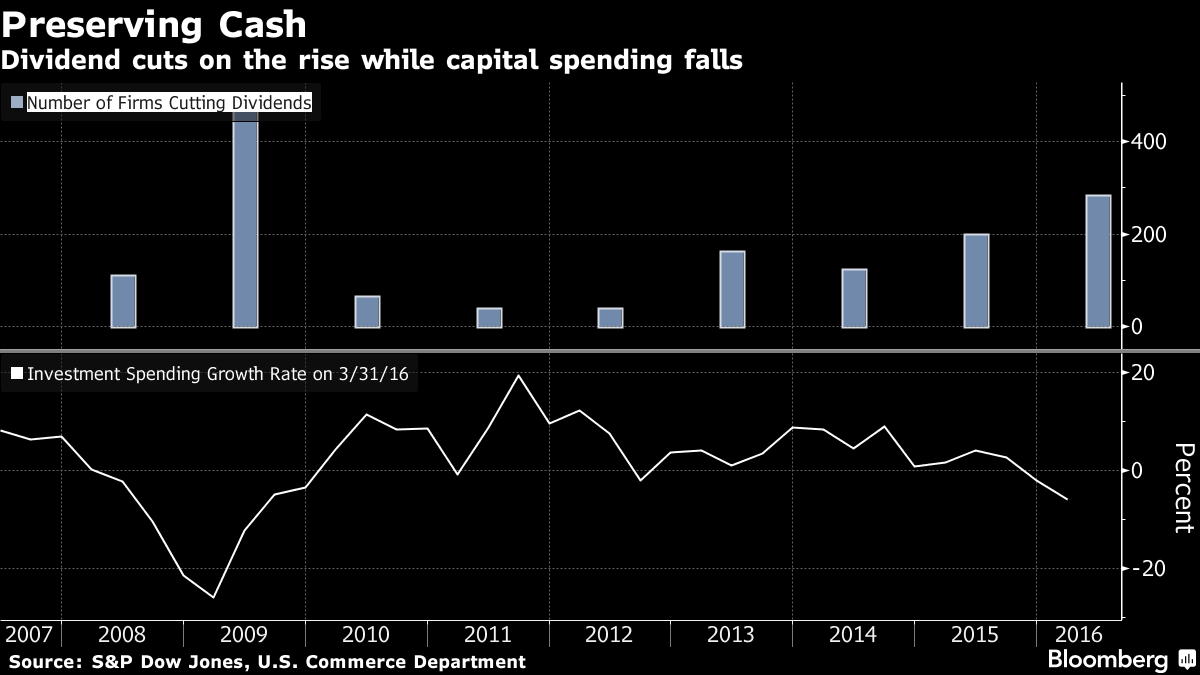

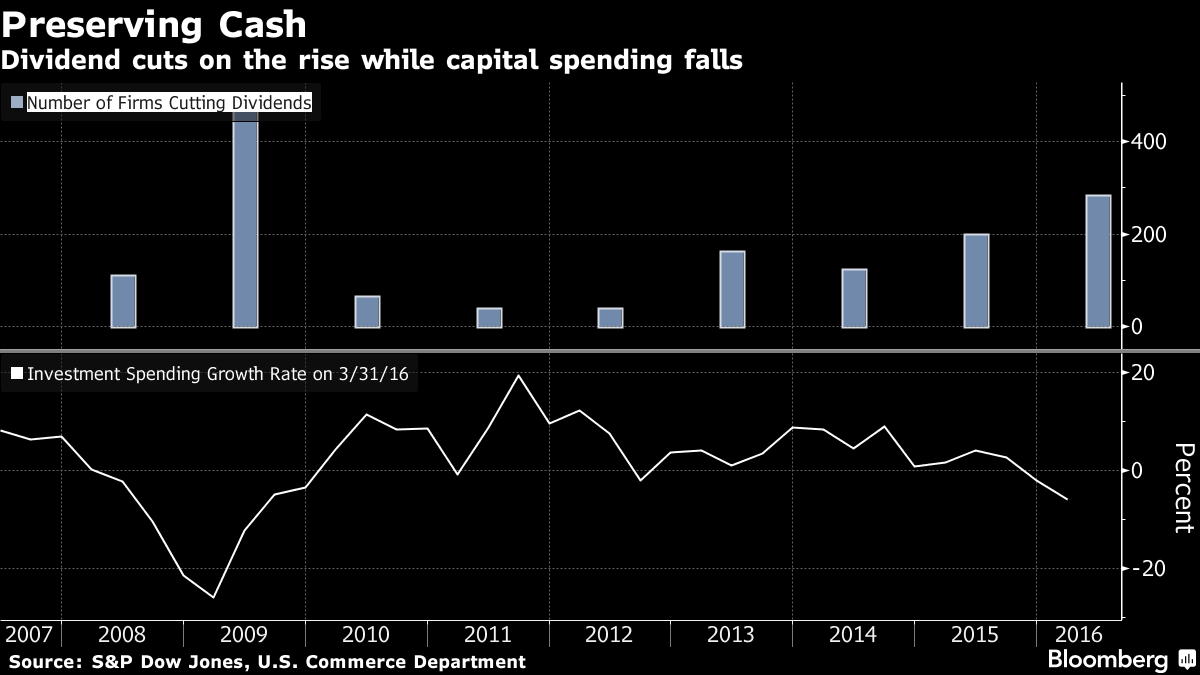

Более того, количество компаний, которые решили сократить выплаты по дивидендам, стало максимально за последние 7 лет. А капитальные расходы крупных корпораций США сократились на 5.9 процента. Это самый максимальный показатель после кризиса 2009 года.

По материалам davidstockmanscontracorner.com

Но всему рано, или поздно, приходит конец. По результатам исследования стало ясно, что в этом году, за четыре месяца, обратные выкупы ценных бумаг сократились на 38 процентов, или на 150 миллиардов долларов, по сравнению с аналогичным временным отрезком прошлого года. Начиная с кризиса 2009 года - это самое крупное сокращение обратных выкупов ценных бумаг.

Более того, количество компаний, которые решили сократить выплаты по дивидендам, стало максимально за последние 7 лет. А капитальные расходы крупных корпораций США сократились на 5.9 процента. Это самый максимальный показатель после кризиса 2009 года.

По материалам davidstockmanscontracorner.com