Крипторынок в настоящий момент находится на стадии становления, правила игры на нем формируются прямо у нас на глазах. Один из наиболее острых вопросов, который нужно будет решить в ближайшей перспективе, — это информационно-ценовые манипуляции. И решением этого вопроса, скорее всего, станет регулирование сферы цифровых валют со стороны властей, как бы не хотелось обратного криптоэнтузиастам и криптоанархистам. Однако, как и любое решение, оно будет иметь свои плюсы и минусы.

Аналитик компании Olymp Trade Алексей Серов специально для журнала ForkLog подготовил материал, где рассмотрены особенности некоторых популярных схем ценовых манипуляций, используемых, в частности, и на криптовалютном рынке.

Гипотеза эффективного рынка

В середине 50-х — начале 60-х годов XX века зародилось несколько экономических течений (концепция «ограниченной рациональности» и «рациональных ожиданий»), на основе которых в 70-х годах была разработана концепция эффективного рынка. Она гласит, что вся существенная информация сразу и в полном объеме отражается на рыночной курсовой стоимости актива.

Считается, что для обеспечения информационной эффективности рынка, необходимо выполнение четырех условий:

1. Информация доступна всем субъектам рынка одновременно и при этом бесплатно.

2. Отсутствуют транзакционные издержки, налоги и другие факторы, препятствующие совершению сделок.

3. Сделки, совершаемые отдельным лицом, не могут повлиять на общий уровень цен.

4. Все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду.

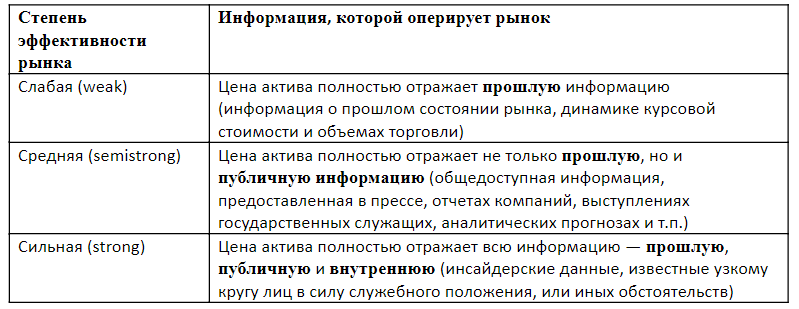

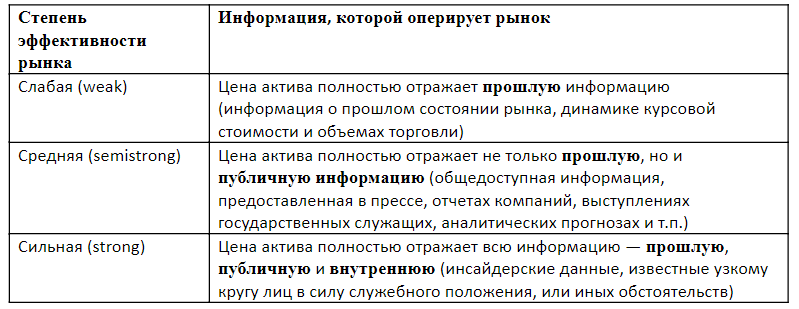

Так как все вышеперечисленные условия не выполняются на практике, гипотеза различает три степени эффективности рынка:

Основную угрозу эффективности представляет неравенство в информированности участников торгов (п. 1), а также факторы, связанные с манипулированием ценами (п. 3). Если говорить о достаточно молодом крипторынке, то можно увидеть, что манипуляций и мошеннических действий здесь больше, чем на классических рынках. С другой стороны, транзакционные издержки (п. 2) намного ниже (по крайней мере, пока не будет отлажен механизм налогообложения).

На идеально эффективном рынке, где соблюдаются все условия, а цены всегда отражают всю известную информацию, новая информация вызывает незамедлительное ценовое изменение. В такой ситуации получение сверхдоходов возможно только в результате случайности.

Реальные рынки (например, материальных товаров) в краткосрочной перспективе могут не являться эффективными. В свое время Apple изобрела концепцию смартфона и монополизировала рынок, получая сверхприбыли с продаж. Однако через некоторое время на рынке появилось множество конкурентов, и рентабельность производства упала. Получается, что в долгосрочной перспективе рынки стремятся к состоянию эффективности, теряя первоначальную сверхдоходность.

Вряд ли крипторынок станет исключением. В настоящий момент из-за сочетания манипулятивной составляющей и низких транзакционных издержек, этот рынок можно назвать стремящимся к эффективности. Это означает, что сверхдоходность, к которой трейдеры привыкли в этой сфере, со временем будет исчезать.

Основные направления ценовых манипуляций

Не существует единого определения, что же является манипуляцией на рынке, но наиболее полным, согласно Комиссии по ценным бумагам и биржам США (SEC), можно считать следующее: «любые действия, направленные на создание ложных ценовых ориентиров».

Обычно выделяют три направления ценовых манипуляций:

Попробуем условно классифицировать ценовые манипуляции, выделив несколько видов, встречающихся на криптовалютном рынке:

1. Манипуляция, в основе которой лежат действия (action-based manipulation). В этом виде манипуляторы (обычно высокоранговые сотрудники компании) предпринимают какие-либо действия (например, закрывают производство), что влияет на цену актива.

К подобной манипуляции, например, можно отнести «шутку» проекта Savedroid. 18 апреля 2018 года на его ICO-сайте появилось сообщение, что якобы проект закрыт, а собранные в ходе краудсейла средства исчезли вместе с CEO компании.

В чем же может состоять манипуляция, если на следующий день вышло опровержение, а монеты пока не в листинге ни у одной из криптобирж? Дело в том, что помимо криптобирж существует OTC-торговля, которая происходит напрямую между участниками рынка, например, через мессенджеры (Telegram, Skype и т.д.). Также при фактическом наличии токенов (стандарта ERC20) на кошельке, ими можно торговать на децентрализованных биржах (например, EtherDelta) посредством смарт-контрактов. Учитывая тот факт, что ICO завершилось 9 марта, можно предположить, что токены SVD уже были распределены между инвесторами к моменту «шутки».

Разумеется, на фоне подобной новости владельцев токенов охватит паника, и они будут стараться продать их практически по любой цене. Таким образом, используя группу подконтрольных покупателей, можно по сути сделать обратный выкуп токенов по бросовой цене. Если так и произошло, значит, налицо имела место быть ценовая манипуляция.

2. Манипуляция, в основе которой лежит информация (information-base manipulation). В этом виде манипуляторы распространяют слухи или неверную информацию, чтобы повлиять на цены активов. Можно выделить несколько ее типов:

2.1. Манипуляция, основанная на инсайдерской информации (insider trading). Сотрудники компании или любые другие лица, имеющие доступ к внутренней (инсайдерской) информации, используют ее с целью получения собственных выгод.

Классический метод манипуляций. Зная заранее о важных решениях, манипулятор, обычно через подконтрольных участников рынка, покупает или распродает актив (в зависимости от положительного/отрицательного воздействия инсайда). На традиционных рынках подобные действия (как, впрочем, и другие виды манипулирования) запрещены на законодательном уровне.

В конце прошлого года против криптовалютной биржи Coinbase был подан коллективный иск, в котором платформу обвинили в инсайдерской торговле во время листинга Bitcoin Cash. Даже руководство биржи допускает, что инсайдерская торговля была проведена как минимум одним из сотрудников.

2.2. Манипуляция информационно-финансовыми показателями. На фондовом рынке это означает, что манипулятор умышленно искажает информацию, в том числе представленную в финансовой отчетности, с тем чтобы создать более благоприятное представление о состоянии компании и повлиять за счет этого на курс акций.

В отличии от полностью регулируемого фондового рынка США, компании, которые провели ICO, на текущий момент не обязаны предоставлять финансовую отчетность по стандартам регулятора. Поэтому, здесь можно привести сопряженный пример из двух сфер — ряд компаний, проведших IPO, принимают решение изменить сферу деятельности, обычно добавляя слово ‘blockchain’ в название.

Один из ярчайших примеров — компания Riot Blockchain. Компанией уже заинтересовалась комиссия по ценным бумагам США, запросив у нее определенную информацию в связи c огромным ростом курса ее акций. Если Riot Blockchain удастся доказать SEC, что нарушений не было, то выиграть групповые иски, где ее обвиняют в «манипулировании ценами на акции, а также в предоставлении ложной и вводящей в заблуждение информации», будет намного проще.

Один из подвидов подобной манипуляции в криптотрейдинге — это Pump&Dump (Ramping). В информационном пространстве создается инфоповод, обычно агрессивно тиражируемый, зачастую в несколько этапов и на различных информационных ресурсах.

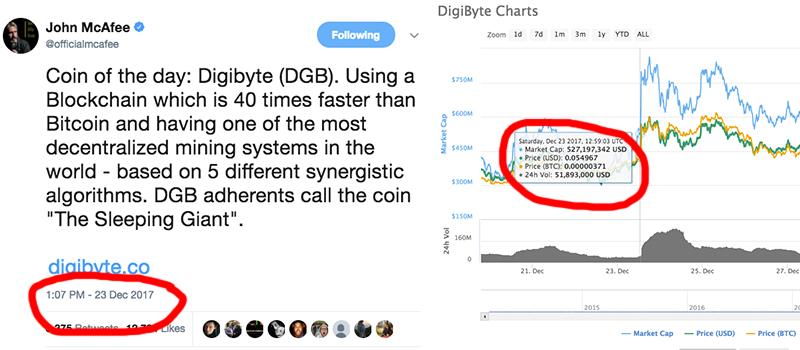

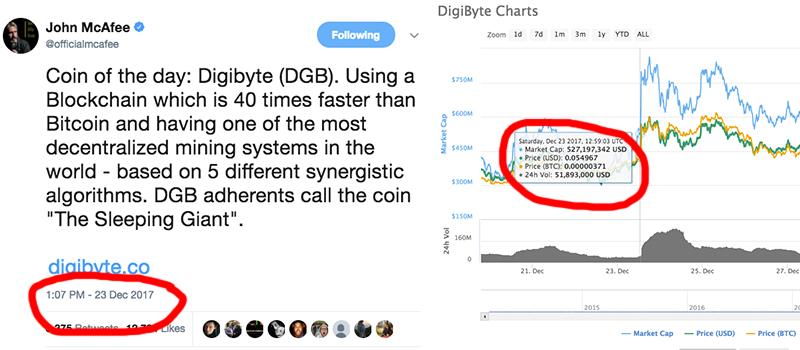

В разрезе крипторынка можно привести пример с твитами небезызвестного Джона Макафи. После публикаций в его твиттере информации о различных ICO, цена этих монет обычно резко возрастала. По словам самого Джона, проекты проходят жесткий отбор, однако многочисленные «совпадения» публикации его твитов и резкого повышения стоимости/капитализации указанных в них монет не могут не вызывать вопросов:

Достаточно часто пампы проводятся через группы в мессенджерах (очень много подобных каналов в Telegram). Манипуляторы покупают монеты по низкой цене (небольшими частями, чтобы резко не влиять на курс), затем искусственно повышают цену путем совершения сделок между счетами-марионетками участников памп-каналов.

Цена монеты растет, параллельно с этим по различным инфоканалам (обычно это чат биржи) участники пампа пытаются распространить ложную информацию об активе на фоне его роста.

Это заставляет сторонних трейдеров ее купить, после чего манипуляторы продают ее с прибылью, обваливая цену. В качестве активов обычно используются низколиквидные альткоины с низкой капитализацией, а жертвами подобных действий нередко становятся и сами участники памп-каналов, которые не успели/не смогли сбросить актив вовремя.

3. Манипуляция, в основе которой лежат торги (trade-based manipulation). Их можно разделить на несколько категорий сговора и/или практик манипулирования, согласно Глобальному кодексу валютного рынка:

3.1.1. Фиктивная сделка (wash trades). Операция, в которой нет изменения собственника актива или производного контракта, другими словами, манипулятор покупает и продает свои же ордера. Цель данного способа манипулирования состоит в том, чтобы создать видимость активности на рынке, искусственно завысив объемы торгов и цены.

3.1.2. Двойная сделка/спаривание ордеров (matched orders). Разновидность фиктивной сделки. Сделки, в которых и ордера на покупку и ордера на продажу вводятся в одно и то же время, с той же самой ценой и количеством различными, но тайно вошедшими в сговор сторонами или между разными счетами (так называемые счета-марионетки) одного и того же манипулятора. Зачастую проводится на нескольких биржах, что усложняет их нахождение.

3.2.1. Спуфинг/«раскрашивание ленты» (spoofing/painting the tape). Выставление манипулятором большого количества заявок на покупку/продажу активов без намерения совершать сделки и отмена этих заявок до исполнения. Целью является сбор информации о спросе и предложении, привлечение внимания участников рынка, искусственное создание благоприятного впечатления о торговой активности или ценовом движении актива.

3.2.2. Флешинг (flashing). Кратковременный показ котировок на рынке без намерения заключить сделку с целью создать ложное представление о действительных рыночных ценах.

3.2.3. Лееринг (layering). Выставление манипулятором многочисленных заявок на покупку/продажу актива на различных уровнях с намерением их последующей отмены до исполнения с целью влияния на цену и ликвидность торгового инструмента.

Некоторые криптобиржи используют подобные практики манипулирования для продвижения цены криптоактивов. Недавнее исследование подтвердило факт Wash Sale биткоина двумя ботами (Willy и Markus) на бирже MtGox в 2013 году. Оба бота совершали фиктивные сделки объемом порядка 100 BTC в час с небольшими временными интервалами, не обладая при этом таким объемом криптовалюты. В дни активной работы ботов наблюдалась повышенная активность торгов и на других биржах, а курс главной криптовалюты рос.

До сих пор в активной фазе находится конфликт между блогером с ником Bitfinex’ed и криптовалютной биржей Bitfinex. Помимо прочего, он обвиняет биржу в том, что ее движок позволял совершать фиктивные сделки (видео-иллюстрация). На момент написания его поста (конец августа 2017 года) на бирже была возможность совершить следующее:

Разместите ордер на покупку (продажу) для BTC или любого актива, который торгуется на Bitfinex.

Поместите аналогичный ордер на продажу (покупку).

Торговый движок осуществит торговлю с вашим собственным ордером.

Bitfinex’ed также продолжил свое расследование по биржам Coinbase и GDAX. Там он обнаружил аномальную активность (видео), которая спровоцирована ботом, названным им Spoofy. Модификацию этого бота в других постах он назвал «Picasso» (в честь знаменитого художника Пабло Пикассо), потому что тот «рисует ленту» на котировках биржевых цен.

В качестве доказательства блоггер прикрепил к своей публикации видео работы бота в первых числах декабря 2017 года на платформах GDAX и Bitfinex. На этих биржах курс биткоина неожиданно вырос на несколько тысяч долларов относительно остальных торговых площадок.

Некоторые исследования также указывают на то, что более 90% объемов торгов на крупнейших криптобиржах могут быть сфальсифицированы. Если предположить, что приведенные выше примеры с торговыми ботами — только вершина айсберга, в это легко можно поверить и сделать неутешительный вывод о том, что криптовалютная торговля на текущий момент является крайне манипулятивной. Это создает серьезное препятствие развитию эффективного криптовалютного рынка, вносит сложности в его анализ, но, с другой стороны, обеспечивает сверхволатильность и сверхдоходность (сверхубыточность) торговых операций.

Регулирование и борьба с манипуляциями

Каждый вид манипуляций требует отдельного инструмента контроля и предотвращения. Однако о полномасштабной войне с подобным влиянием на рынок можно говорить только после законодательного регулирования крипторынка.

На сегодняшний день регулирование криптосферы — один из важнейших вопросов, на который пытаются ответить практически все страны мира, однако особо пристальное внимание криптосообщество уделяет новостям из США.

В Америке немаловажным фактором является разграничение сфер регулирования. Какое ведомство будет курировать криптовалюты — SEC, CFTC или FinCEN? Может быть, они поделят зоны контроля. Или, может быть, будет создана новая саморегулируемая организация? Акт Мэлони, поправка от 1938 года к Закону о фондовых биржах 1934 г. (Securities Exchange Act of 1934) позволяет формировать подобные органы по управлению внебиржевым рынком.

Пока нет ответа на этот вопрос, каждое ведомство будет действовать самостоятельно. Например, недавно американское CFTC объявило награду за помощь в обнаружении схем Pump&Dump.

SEC периодически обвиняет в мошенничестве ICO проекты и их учредителей, FinCEN проводит свои расследования в отношении блокчейн-компаний. Очевидно, что с решением организационных вопросов и созданием/уточнением законодательной и налогооблагаемой базы, манипуляций на крипторынке станет меньше.

В США сейчас можно заметить инициативы, направленные на контроль и проверку деятельности основных криптобирж. Большинство из последних сотрудничают с государственными органами власти, однако есть и те, кто противится этому. Среди вещей, которые будут проверены и которые должны быть реализованы на бирже (криптобиржи — не исключение), — автоматизированные системы слежения за рынком. Задача подобных систем заключается в поиске аномалий в торговле и их расследовании для нахождения/предотвращения торговых манипуляций.

Одной из лучших систем автоматического надзора за рынком является система SMARTS (Security, Market, Automated, Research, Training & Surveillance), созданная в Австралии в конце 1990-х. Она применяется на нескольких фондовых биржах, в том числе NASDAQ, а с недавнего времени и на криптовалютной бирже Gemini. Будет интересно взглянуть на результаты расследования, особенно на решения по автоматическому слежению на других биржах.

***

Можно сделать вывод, что разработка нормативно-правовой базы для борьбы с манипуляциями на крипторынке уже активно ведется, набирая обороты. К чему в итоге мы придем — покажет время. Может быть, большинство крупных торговых площадок полностью или частично перейдут на децентрализованные решения. А может быть, вместе с регуляцией на рынок придет настоящая ликвидность, как случилось в 1995 году с фондовым индексом DAX, после принятия соответствующих поправок к Закону об операциях с ценными бумагами и биржевой деятельности Германии.

Источник

Аналитик компании Olymp Trade Алексей Серов специально для журнала ForkLog подготовил материал, где рассмотрены особенности некоторых популярных схем ценовых манипуляций, используемых, в частности, и на криптовалютном рынке.

Гипотеза эффективного рынка

В середине 50-х — начале 60-х годов XX века зародилось несколько экономических течений (концепция «ограниченной рациональности» и «рациональных ожиданий»), на основе которых в 70-х годах была разработана концепция эффективного рынка. Она гласит, что вся существенная информация сразу и в полном объеме отражается на рыночной курсовой стоимости актива.

Считается, что для обеспечения информационной эффективности рынка, необходимо выполнение четырех условий:

1. Информация доступна всем субъектам рынка одновременно и при этом бесплатно.

2. Отсутствуют транзакционные издержки, налоги и другие факторы, препятствующие совершению сделок.

3. Сделки, совершаемые отдельным лицом, не могут повлиять на общий уровень цен.

4. Все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду.

Так как все вышеперечисленные условия не выполняются на практике, гипотеза различает три степени эффективности рынка:

Основную угрозу эффективности представляет неравенство в информированности участников торгов (п. 1), а также факторы, связанные с манипулированием ценами (п. 3). Если говорить о достаточно молодом крипторынке, то можно увидеть, что манипуляций и мошеннических действий здесь больше, чем на классических рынках. С другой стороны, транзакционные издержки (п. 2) намного ниже (по крайней мере, пока не будет отлажен механизм налогообложения).

На идеально эффективном рынке, где соблюдаются все условия, а цены всегда отражают всю известную информацию, новая информация вызывает незамедлительное ценовое изменение. В такой ситуации получение сверхдоходов возможно только в результате случайности.

Реальные рынки (например, материальных товаров) в краткосрочной перспективе могут не являться эффективными. В свое время Apple изобрела концепцию смартфона и монополизировала рынок, получая сверхприбыли с продаж. Однако через некоторое время на рынке появилось множество конкурентов, и рентабельность производства упала. Получается, что в долгосрочной перспективе рынки стремятся к состоянию эффективности, теряя первоначальную сверхдоходность.

Вряд ли крипторынок станет исключением. В настоящий момент из-за сочетания манипулятивной составляющей и низких транзакционных издержек, этот рынок можно назвать стремящимся к эффективности. Это означает, что сверхдоходность, к которой трейдеры привыкли в этой сфере, со временем будет исчезать.

Основные направления ценовых манипуляций

Не существует единого определения, что же является манипуляцией на рынке, но наиболее полным, согласно Комиссии по ценным бумагам и биржам США (SEC), можно считать следующее: «любые действия, направленные на создание ложных ценовых ориентиров».

Обычно выделяют три направления ценовых манипуляций:

- Повышение цены. Самое распространенное направление — манипулятор способствует повышению курса актива, а затем продает их покупателю по возросшей цене.

- Стабилизация цен. Актив искусственно стагнируется в районе цен, лучше тех, что установились бы естественным путем. Иногда подобные манипуляции допускаются, например, при первичном размещении нового выпуска ценных бумаг;

- Снижении цены. В основном к нему причастны «медведи-налетчики», которые получают прибыль путем совершения коротких продаж без покрытия. Считается, что это направление встречается наиболее редко

Попробуем условно классифицировать ценовые манипуляции, выделив несколько видов, встречающихся на криптовалютном рынке:

1. Манипуляция, в основе которой лежат действия (action-based manipulation). В этом виде манипуляторы (обычно высокоранговые сотрудники компании) предпринимают какие-либо действия (например, закрывают производство), что влияет на цену актива.

К подобной манипуляции, например, можно отнести «шутку» проекта Savedroid. 18 апреля 2018 года на его ICO-сайте появилось сообщение, что якобы проект закрыт, а собранные в ходе краудсейла средства исчезли вместе с CEO компании.

В чем же может состоять манипуляция, если на следующий день вышло опровержение, а монеты пока не в листинге ни у одной из криптобирж? Дело в том, что помимо криптобирж существует OTC-торговля, которая происходит напрямую между участниками рынка, например, через мессенджеры (Telegram, Skype и т.д.). Также при фактическом наличии токенов (стандарта ERC20) на кошельке, ими можно торговать на децентрализованных биржах (например, EtherDelta) посредством смарт-контрактов. Учитывая тот факт, что ICO завершилось 9 марта, можно предположить, что токены SVD уже были распределены между инвесторами к моменту «шутки».

Разумеется, на фоне подобной новости владельцев токенов охватит паника, и они будут стараться продать их практически по любой цене. Таким образом, используя группу подконтрольных покупателей, можно по сути сделать обратный выкуп токенов по бросовой цене. Если так и произошло, значит, налицо имела место быть ценовая манипуляция.

2. Манипуляция, в основе которой лежит информация (information-base manipulation). В этом виде манипуляторы распространяют слухи или неверную информацию, чтобы повлиять на цены активов. Можно выделить несколько ее типов:

2.1. Манипуляция, основанная на инсайдерской информации (insider trading). Сотрудники компании или любые другие лица, имеющие доступ к внутренней (инсайдерской) информации, используют ее с целью получения собственных выгод.

Классический метод манипуляций. Зная заранее о важных решениях, манипулятор, обычно через подконтрольных участников рынка, покупает или распродает актив (в зависимости от положительного/отрицательного воздействия инсайда). На традиционных рынках подобные действия (как, впрочем, и другие виды манипулирования) запрещены на законодательном уровне.

В конце прошлого года против криптовалютной биржи Coinbase был подан коллективный иск, в котором платформу обвинили в инсайдерской торговле во время листинга Bitcoin Cash. Даже руководство биржи допускает, что инсайдерская торговля была проведена как минимум одним из сотрудников.

2.2. Манипуляция информационно-финансовыми показателями. На фондовом рынке это означает, что манипулятор умышленно искажает информацию, в том числе представленную в финансовой отчетности, с тем чтобы создать более благоприятное представление о состоянии компании и повлиять за счет этого на курс акций.

В отличии от полностью регулируемого фондового рынка США, компании, которые провели ICO, на текущий момент не обязаны предоставлять финансовую отчетность по стандартам регулятора. Поэтому, здесь можно привести сопряженный пример из двух сфер — ряд компаний, проведших IPO, принимают решение изменить сферу деятельности, обычно добавляя слово ‘blockchain’ в название.

Один из ярчайших примеров — компания Riot Blockchain. Компанией уже заинтересовалась комиссия по ценным бумагам США, запросив у нее определенную информацию в связи c огромным ростом курса ее акций. Если Riot Blockchain удастся доказать SEC, что нарушений не было, то выиграть групповые иски, где ее обвиняют в «манипулировании ценами на акции, а также в предоставлении ложной и вводящей в заблуждение информации», будет намного проще.

Один из подвидов подобной манипуляции в криптотрейдинге — это Pump&Dump (Ramping). В информационном пространстве создается инфоповод, обычно агрессивно тиражируемый, зачастую в несколько этапов и на различных информационных ресурсах.

В разрезе крипторынка можно привести пример с твитами небезызвестного Джона Макафи. После публикаций в его твиттере информации о различных ICO, цена этих монет обычно резко возрастала. По словам самого Джона, проекты проходят жесткий отбор, однако многочисленные «совпадения» публикации его твитов и резкого повышения стоимости/капитализации указанных в них монет не могут не вызывать вопросов:

Достаточно часто пампы проводятся через группы в мессенджерах (очень много подобных каналов в Telegram). Манипуляторы покупают монеты по низкой цене (небольшими частями, чтобы резко не влиять на курс), затем искусственно повышают цену путем совершения сделок между счетами-марионетками участников памп-каналов.

Цена монеты растет, параллельно с этим по различным инфоканалам (обычно это чат биржи) участники пампа пытаются распространить ложную информацию об активе на фоне его роста.

Это заставляет сторонних трейдеров ее купить, после чего манипуляторы продают ее с прибылью, обваливая цену. В качестве активов обычно используются низколиквидные альткоины с низкой капитализацией, а жертвами подобных действий нередко становятся и сами участники памп-каналов, которые не успели/не смогли сбросить актив вовремя.

3. Манипуляция, в основе которой лежат торги (trade-based manipulation). Их можно разделить на несколько категорий сговора и/или практик манипулирования, согласно Глобальному кодексу валютного рынка:

- практики, создающие ложное впечатление о рыночной цене, глубине или ликвидности рынка: фиктивные сделки, спаривание ордеров;

- ввод бида (bid) или аска/оффера (ask/offer) с намерением их отзыва до совершения сделки: спуфинг, флешинг, лееринг. Преимущественно используются в высокочастотной торговле.

3.1.1. Фиктивная сделка (wash trades). Операция, в которой нет изменения собственника актива или производного контракта, другими словами, манипулятор покупает и продает свои же ордера. Цель данного способа манипулирования состоит в том, чтобы создать видимость активности на рынке, искусственно завысив объемы торгов и цены.

3.1.2. Двойная сделка/спаривание ордеров (matched orders). Разновидность фиктивной сделки. Сделки, в которых и ордера на покупку и ордера на продажу вводятся в одно и то же время, с той же самой ценой и количеством различными, но тайно вошедшими в сговор сторонами или между разными счетами (так называемые счета-марионетки) одного и того же манипулятора. Зачастую проводится на нескольких биржах, что усложняет их нахождение.

3.2.1. Спуфинг/«раскрашивание ленты» (spoofing/painting the tape). Выставление манипулятором большого количества заявок на покупку/продажу активов без намерения совершать сделки и отмена этих заявок до исполнения. Целью является сбор информации о спросе и предложении, привлечение внимания участников рынка, искусственное создание благоприятного впечатления о торговой активности или ценовом движении актива.

3.2.2. Флешинг (flashing). Кратковременный показ котировок на рынке без намерения заключить сделку с целью создать ложное представление о действительных рыночных ценах.

3.2.3. Лееринг (layering). Выставление манипулятором многочисленных заявок на покупку/продажу актива на различных уровнях с намерением их последующей отмены до исполнения с целью влияния на цену и ликвидность торгового инструмента.

Некоторые криптобиржи используют подобные практики манипулирования для продвижения цены криптоактивов. Недавнее исследование подтвердило факт Wash Sale биткоина двумя ботами (Willy и Markus) на бирже MtGox в 2013 году. Оба бота совершали фиктивные сделки объемом порядка 100 BTC в час с небольшими временными интервалами, не обладая при этом таким объемом криптовалюты. В дни активной работы ботов наблюдалась повышенная активность торгов и на других биржах, а курс главной криптовалюты рос.

До сих пор в активной фазе находится конфликт между блогером с ником Bitfinex’ed и криптовалютной биржей Bitfinex. Помимо прочего, он обвиняет биржу в том, что ее движок позволял совершать фиктивные сделки (видео-иллюстрация). На момент написания его поста (конец августа 2017 года) на бирже была возможность совершить следующее:

Разместите ордер на покупку (продажу) для BTC или любого актива, который торгуется на Bitfinex.

Поместите аналогичный ордер на продажу (покупку).

Торговый движок осуществит торговлю с вашим собственным ордером.

Bitfinex’ed также продолжил свое расследование по биржам Coinbase и GDAX. Там он обнаружил аномальную активность (видео), которая спровоцирована ботом, названным им Spoofy. Модификацию этого бота в других постах он назвал «Picasso» (в честь знаменитого художника Пабло Пикассо), потому что тот «рисует ленту» на котировках биржевых цен.

В качестве доказательства блоггер прикрепил к своей публикации видео работы бота в первых числах декабря 2017 года на платформах GDAX и Bitfinex. На этих биржах курс биткоина неожиданно вырос на несколько тысяч долларов относительно остальных торговых площадок.

Некоторые исследования также указывают на то, что более 90% объемов торгов на крупнейших криптобиржах могут быть сфальсифицированы. Если предположить, что приведенные выше примеры с торговыми ботами — только вершина айсберга, в это легко можно поверить и сделать неутешительный вывод о том, что криптовалютная торговля на текущий момент является крайне манипулятивной. Это создает серьезное препятствие развитию эффективного криптовалютного рынка, вносит сложности в его анализ, но, с другой стороны, обеспечивает сверхволатильность и сверхдоходность (сверхубыточность) торговых операций.

Регулирование и борьба с манипуляциями

Каждый вид манипуляций требует отдельного инструмента контроля и предотвращения. Однако о полномасштабной войне с подобным влиянием на рынок можно говорить только после законодательного регулирования крипторынка.

На сегодняшний день регулирование криптосферы — один из важнейших вопросов, на который пытаются ответить практически все страны мира, однако особо пристальное внимание криптосообщество уделяет новостям из США.

В Америке немаловажным фактором является разграничение сфер регулирования. Какое ведомство будет курировать криптовалюты — SEC, CFTC или FinCEN? Может быть, они поделят зоны контроля. Или, может быть, будет создана новая саморегулируемая организация? Акт Мэлони, поправка от 1938 года к Закону о фондовых биржах 1934 г. (Securities Exchange Act of 1934) позволяет формировать подобные органы по управлению внебиржевым рынком.

Пока нет ответа на этот вопрос, каждое ведомство будет действовать самостоятельно. Например, недавно американское CFTC объявило награду за помощь в обнаружении схем Pump&Dump.

SEC периодически обвиняет в мошенничестве ICO проекты и их учредителей, FinCEN проводит свои расследования в отношении блокчейн-компаний. Очевидно, что с решением организационных вопросов и созданием/уточнением законодательной и налогооблагаемой базы, манипуляций на крипторынке станет меньше.

В США сейчас можно заметить инициативы, направленные на контроль и проверку деятельности основных криптобирж. Большинство из последних сотрудничают с государственными органами власти, однако есть и те, кто противится этому. Среди вещей, которые будут проверены и которые должны быть реализованы на бирже (криптобиржи — не исключение), — автоматизированные системы слежения за рынком. Задача подобных систем заключается в поиске аномалий в торговле и их расследовании для нахождения/предотвращения торговых манипуляций.

Одной из лучших систем автоматического надзора за рынком является система SMARTS (Security, Market, Automated, Research, Training & Surveillance), созданная в Австралии в конце 1990-х. Она применяется на нескольких фондовых биржах, в том числе NASDAQ, а с недавнего времени и на криптовалютной бирже Gemini. Будет интересно взглянуть на результаты расследования, особенно на решения по автоматическому слежению на других биржах.

***

Можно сделать вывод, что разработка нормативно-правовой базы для борьбы с манипуляциями на крипторынке уже активно ведется, набирая обороты. К чему в итоге мы придем — покажет время. Может быть, большинство крупных торговых площадок полностью или частично перейдут на децентрализованные решения. А может быть, вместе с регуляцией на рынок придет настоящая ликвидность, как случилось в 1995 году с фондовым индексом DAX, после принятия соответствующих поправок к Закону об операциях с ценными бумагами и биржевой деятельности Германии.

Источник