Что такое инвестиции в ПАММ-счета

Что такое инвестиции в ПАММ-счета

Аббревиатура ПАММ – это русскоязычный вариант использования англоязычного термина «модуль управления процентным распределением». Попросту говоря, ПАММ-счет – это разновидность торгового счета трейдера, характерной особенностью которого является возможность вложений со стороны инвесторов, а также распределение прибыли и убытков силами брокера.

Как это работает? Когда трейдер уверен в своих силах, имеет эффективно работающую торговую систему и успешно зарабатывает на своей деятельности, он принимает решение увеличить оборот и привлечь для этого тех, кто будет согласен вложить свои деньги в его торговлю. Для этого участник рынка открывается специальный счет – ПАММ – и работает на рынке Форекс, показывая уверенную и стабильную прибыль, зарабатывая тем самым себе имя и авторитет. Кроме того, успешная деятельность повышает рейтинг трейдера и формирует доверие к нему со стороны потенциальных инвесторов.

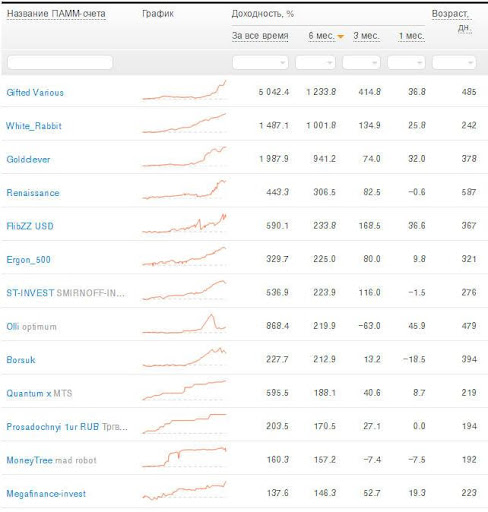

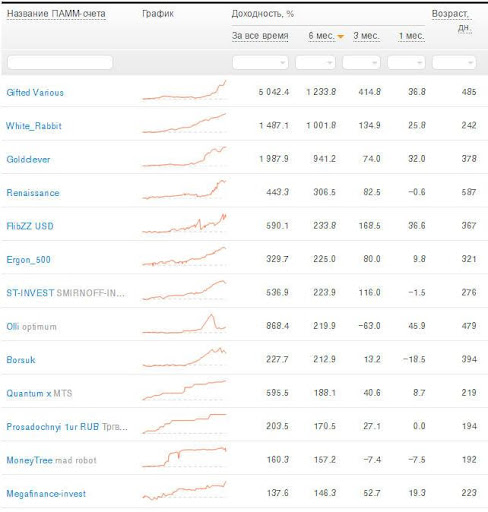

Брокер составляет рейтинг таких трейдеров, отображая в блоке информации о них размер капитала, а также данные о прибыли и убытках. Каждый действующий участник рынка, владеющий ПАММ-счетом, может представить специальное предложение для инвесторов, указав в нем размер минимального вклада, сроки и процент своей комиссии от той суммы, которая будет им заработана. Если эти условия устраивают того, кто хочет вложить свои деньги и каждый месяц получать определенную сумму в качестве пассивного дохода, он проходит процесс регистрации у брокера, вносит средства на свой счет и переводит их управляющему, то есть трейдеру, владеющему ПАММ-счетом.

Когда трейдер, принявший решение инвестировать в подобные счета, расширяет их список, у него формируется инвестиционный портфель. Главное преимущество ПАММ-портфеля выражается в том, что это позволяет диверсифицировать риски, поскольку инвестор может выбрать счета с оптимальным соотношением рисков и доходности.

Как это работает? Когда трейдер уверен в своих силах, имеет эффективно работающую торговую систему и успешно зарабатывает на своей деятельности, он принимает решение увеличить оборот и привлечь для этого тех, кто будет согласен вложить свои деньги в его торговлю. Для этого участник рынка открывается специальный счет – ПАММ – и работает на рынке Форекс, показывая уверенную и стабильную прибыль, зарабатывая тем самым себе имя и авторитет. Кроме того, успешная деятельность повышает рейтинг трейдера и формирует доверие к нему со стороны потенциальных инвесторов.

Брокер составляет рейтинг таких трейдеров, отображая в блоке информации о них размер капитала, а также данные о прибыли и убытках. Каждый действующий участник рынка, владеющий ПАММ-счетом, может представить специальное предложение для инвесторов, указав в нем размер минимального вклада, сроки и процент своей комиссии от той суммы, которая будет им заработана. Если эти условия устраивают того, кто хочет вложить свои деньги и каждый месяц получать определенную сумму в качестве пассивного дохода, он проходит процесс регистрации у брокера, вносит средства на свой счет и переводит их управляющему, то есть трейдеру, владеющему ПАММ-счетом.

Когда трейдер, принявший решение инвестировать в подобные счета, расширяет их список, у него формируется инвестиционный портфель. Главное преимущество ПАММ-портфеля выражается в том, что это позволяет диверсифицировать риски, поскольку инвестор может выбрать счета с оптимальным соотношением рисков и доходности.

Принцип заработка инвестора

Принцип заработка инвестора

При выборе ПАММ-счета важно учитывать такой немаловажный фактор, как доходность. Если за месяц управляющий заработал 10% прибыли, то даже с учетом его комиссии (которая может достигать даже 40%) инвестор получает 6% дохода и даже больше в зависимости от размера комиссии. Таким образом, каждый месяц трейдер имеет стабильный пассивный доход благодаря торговым навыкам грамотно выбранного им управляющего.

Важная особенность ПАММ-счетов заключается в том, что вложения могут поступать от неограниченного числа трейдеров, желающих увеличить свой капитал. Причем важно понимать, что вся прибыль и все убытки делятся между всеми инвесторами пропорционально тем долям, которыми они владеют. Комиссию управляющий берет с каждого, кто сделал свой вклад. Таким образом, чем больше людей привлекается в его счет, тем больше становится комиссия управляющего, а это является очень хорошей мотивацией для достижения отличных и стабильных показателей торговли. Это то условие, на которое обращают внимание, – важен даже не сам размер прибыли, а стабильность ее получения. Для того чтобы грамотно управлять своими инструментами и увеличивать размер своего капитала, управляющий должен быть профессиональным трейдером, чувствующим рынок и умеющим использовать его возможности.

Важная особенность ПАММ-счетов заключается в том, что вложения могут поступать от неограниченного числа трейдеров, желающих увеличить свой капитал. Причем важно понимать, что вся прибыль и все убытки делятся между всеми инвесторами пропорционально тем долям, которыми они владеют. Комиссию управляющий берет с каждого, кто сделал свой вклад. Таким образом, чем больше людей привлекается в его счет, тем больше становится комиссия управляющего, а это является очень хорошей мотивацией для достижения отличных и стабильных показателей торговли. Это то условие, на которое обращают внимание, – важен даже не сам размер прибыли, а стабильность ее получения. Для того чтобы грамотно управлять своими инструментами и увеличивать размер своего капитала, управляющий должен быть профессиональным трейдером, чувствующим рынок и умеющим использовать его возможности.

Критерии выбора ПАММ-счета

Критерии выбора ПАММ-счета

Чтобы выбрать счет для инвестирования, необходимо обратиться к рейтингу, который составляет брокер. В нем указаны все параметры, необходимые для проведения анализа и выбора оптимального варианта для удачного вложения своих денег. Однако не следует доверять только тем, кто возглавляет списки, потому что часто именно эти трейдеры используют агрессивные торговые стратегии, то есть предполагают наибольшую прибыльность, но также и очень высокий уровень риска. Нужно обращать внимание на динамику работы управляющих в долгосрочном периоде.

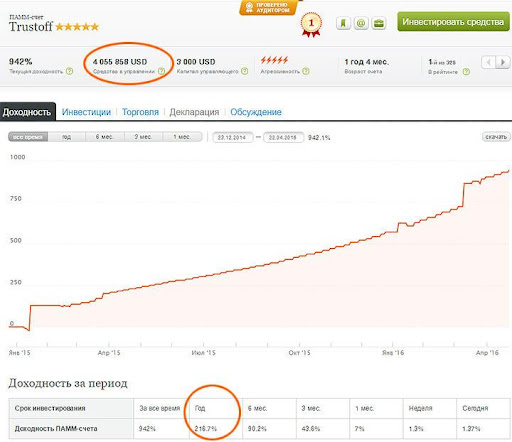

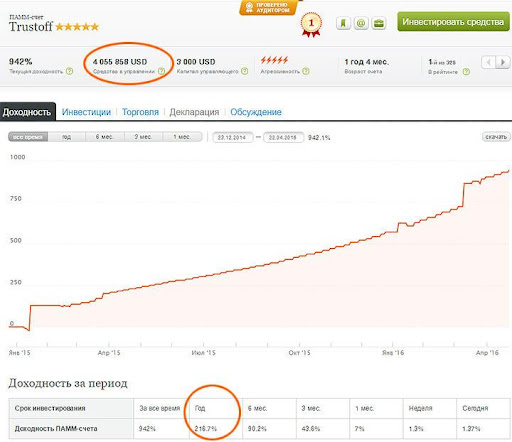

Один из важнейших критериев – возраст счета. Для того чтобы проанализировать работу трейдера, нескольких месяцев будет недостаточно, поэтому нужно рассматривать тех, кто торгует довольно продолжительный период времени. Если ПАММ-счет существует уже около года, это хороший показатель, потому что он означает, что управляющий уже много месяцев работает с прибылью, уже встретился со многими препятствиями и успешно их преодолел.

Второй важный аспект – капитал. Его скромные размеры – причина больших сомнений у инвесторов. Они не доверяют работе управляющего, который за весь срок своей работы так мало заработал. У них закономерно возникают вопросы: не сомневается ли в себе трейдер? Почему он боится рисковать? Наличие крупного капитала управляющего свидетельствует о его заинтересованности в трейдинге и о том, что он берет на себя полную ответственность за то, что делает.

Инвестору необходимо учитывать кредитное плечо, которое использует управляющий. Общеизвестное правило гласит: чем оно выше, тем больше риск. Нормой считается соотношение 1:100 и ниже. Например, плечо 1:25 говорит о консервативности методов управляющего, который предпочитает не рисковать и действовать твердо, уверенно. Кстати, об ограничениях размера кредитного плеча можно узнать из настроек счета, которые регулирует трейдер.

Поскольку каждого инвестора интересует, прежде всего, доходность, то на этот критерий он обращает свое внимание в первую очередь. Хороший показатель – это средняя ежемесячная доходность счета 10–20%. Лучше, если процент будет небольшим, но примерно одним и тем же, поскольку это говорит о стабильности. Соотношение прибыльных сделок и убыточных должно быть примерно 60/40%, а приемлемой нормой убытка принято считать не более 5% от размера всего счета.

И последний по счету, но не по значению показатель при выборе счета – это анализ архива управляющего. Даже у успешного трейдера, находящегося в десятке лучших согласно рейтингу брокера, в архиве могут найтись счета, которые приносили прибыль, а потом оказалось, что деньги были потеряны, а сами счета ликвидированы.

Один из важнейших критериев – возраст счета. Для того чтобы проанализировать работу трейдера, нескольких месяцев будет недостаточно, поэтому нужно рассматривать тех, кто торгует довольно продолжительный период времени. Если ПАММ-счет существует уже около года, это хороший показатель, потому что он означает, что управляющий уже много месяцев работает с прибылью, уже встретился со многими препятствиями и успешно их преодолел.

Второй важный аспект – капитал. Его скромные размеры – причина больших сомнений у инвесторов. Они не доверяют работе управляющего, который за весь срок своей работы так мало заработал. У них закономерно возникают вопросы: не сомневается ли в себе трейдер? Почему он боится рисковать? Наличие крупного капитала управляющего свидетельствует о его заинтересованности в трейдинге и о том, что он берет на себя полную ответственность за то, что делает.

Инвестору необходимо учитывать кредитное плечо, которое использует управляющий. Общеизвестное правило гласит: чем оно выше, тем больше риск. Нормой считается соотношение 1:100 и ниже. Например, плечо 1:25 говорит о консервативности методов управляющего, который предпочитает не рисковать и действовать твердо, уверенно. Кстати, об ограничениях размера кредитного плеча можно узнать из настроек счета, которые регулирует трейдер.

Поскольку каждого инвестора интересует, прежде всего, доходность, то на этот критерий он обращает свое внимание в первую очередь. Хороший показатель – это средняя ежемесячная доходность счета 10–20%. Лучше, если процент будет небольшим, но примерно одним и тем же, поскольку это говорит о стабильности. Соотношение прибыльных сделок и убыточных должно быть примерно 60/40%, а приемлемой нормой убытка принято считать не более 5% от размера всего счета.

И последний по счету, но не по значению показатель при выборе счета – это анализ архива управляющего. Даже у успешного трейдера, находящегося в десятке лучших согласно рейтингу брокера, в архиве могут найтись счета, которые приносили прибыль, а потом оказалось, что деньги были потеряны, а сами счета ликвидированы.

Диверсификация рисков

Диверсификация рисков

Одна из самых распространенных ошибок начинающих инвесторов – выбор только одного ПАММ-счета и доверие своих средств одному управляющему. Это значительно увеличивает риск потерпеть убытки и потерять свой капитал всего лишь из-за одной серии неудачных сделок. Такие неприятности могут случиться даже с самыми опытными и грамотными трейдерами, поэтому предоставлять право управлять своими средствами одному участнику рынка неразумно.

Речь идет о диверсификации рисков – самому надежному способу защитить себя от быстрой потери значительной части своего капитала. Суть этого процесса состоит в том, чтобы распределить свои вложения по разным счетам. В том случае, если неудача постигнет один из них, остальные деньги останутся в целости и сохранности, а общий размер потери будет не таким масштабным, как это было бы в случае инвестирования только в один счет.

Как обеспечить сведение рисков к минимуму при составлении портфеля инвестора? На этот случай есть единое правило: вкладывать следует в несколько счетов, обладающих различными параметрами доходности и риска. Перед инвестированием нужно задать себе вопрос о том, какая сумма потери не будет критичной, то есть сколько вы можете позволить себе потерять. Агрессивные инструменты обладают высоким уровнем риска, поэтому доля вложений в них не должна превышать 5–10%

Речь идет о диверсификации рисков – самому надежному способу защитить себя от быстрой потери значительной части своего капитала. Суть этого процесса состоит в том, чтобы распределить свои вложения по разным счетам. В том случае, если неудача постигнет один из них, остальные деньги останутся в целости и сохранности, а общий размер потери будет не таким масштабным, как это было бы в случае инвестирования только в один счет.

Как обеспечить сведение рисков к минимуму при составлении портфеля инвестора? На этот случай есть единое правило: вкладывать следует в несколько счетов, обладающих различными параметрами доходности и риска. Перед инвестированием нужно задать себе вопрос о том, какая сумма потери не будет критичной, то есть сколько вы можете позволить себе потерять. Агрессивные инструменты обладают высоким уровнем риска, поэтому доля вложений в них не должна превышать 5–10%

Последнее редактирование модератором: