После того, как закончился мировой экономический кризис, все аналитики говорили в один голос о восстановлении экономики. При этом в ФРС постоянно говорили о высоких темпах роста ВВП. Но, всё это не более чем мишура, которой застилают глаза всему окружающему миру, так как в действительности ничего этого на самом деле нет. И не было.

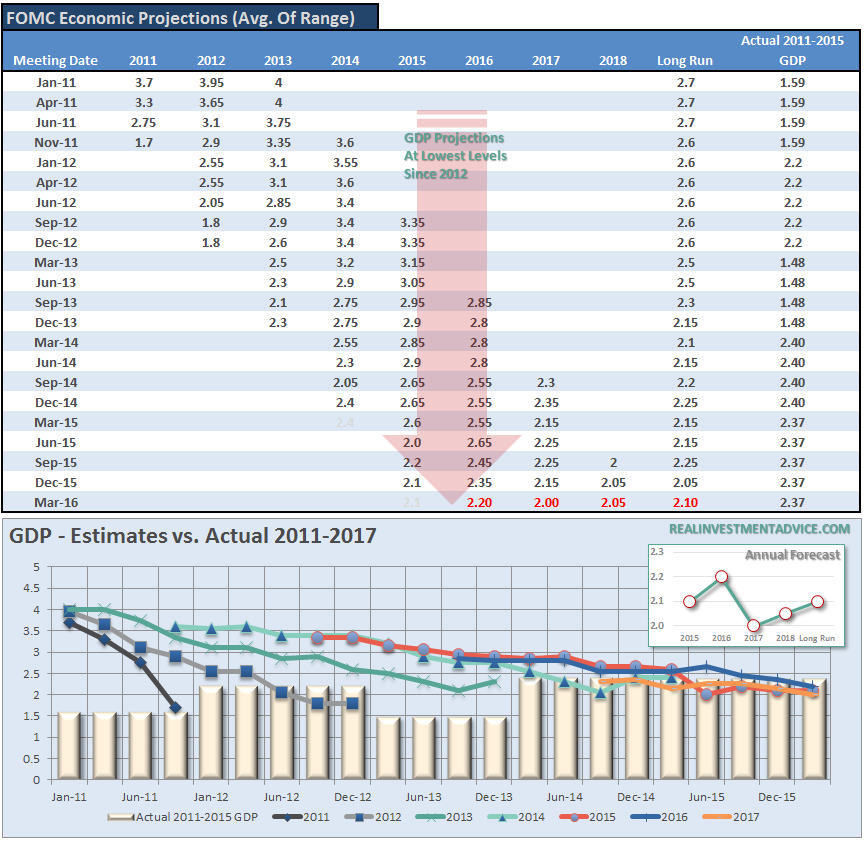

Смотря на график ниже, начинаешь понимать, что хуже прогнозистов, чем специалистов из ФРС, в мире не существует. Все реальные проблемы экономического развития, как раз в этой диаграмме и видны. Не смотря на все сказки о росте занятости и росте экономики, на самом деле мы видим лишь падение корпоративных прибылей, падение промышленного производства, снижение заработной платы. Это говорит лишь только об одном, мировая экономика вообще, и экономика США в частности уже не смогут выдержать жестокую кредитно-денежную политику сегодня.

Но, скорее всего, в ФРС понимают, на самом деле, что творится в экономике. Но сказать там это открытым текстом не могут. Ведь если озвучить все проблемы, что есть, то на мировых финансовых рынках начнётся самая настоящая паника. Доверие инвесторов к финансовым инструментам рухнет, и экономически кризис обрушится на весь мир, со всей силой. Вот истинная причина того, что в ФРС, видя настоящие проблемы, рассказывают несуществующие сказки о росте мировой экономики и экономики США.

Самое интересное то, что многие трейдеры и инвесторы, которые пропагандируют "бычью" философию, всё это осознают. К примеру, известный инвестор Дэвид Розенберг, похожие выводы опубликовал в издании "Business Insider".

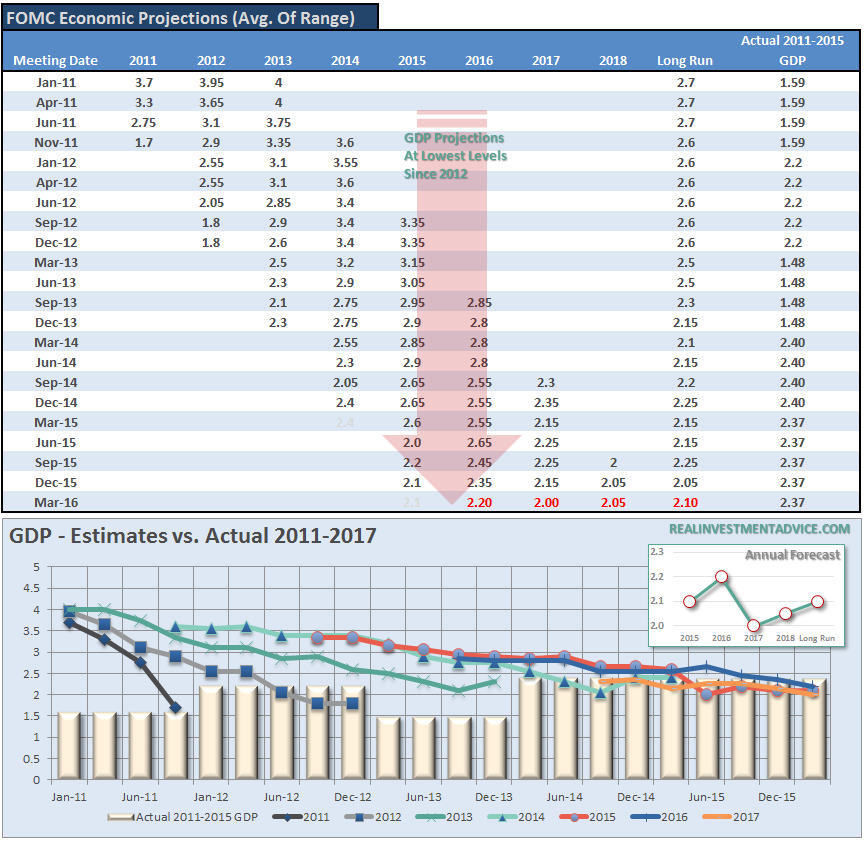

Но есть мнение, что проблема в мировой экономике намного глубже, чем это осознают даже самые пессимистичные специалисты. Проблемы начались не несколько месяцев назад. Они начались с 1999 года. Смотрите сами, средний ежегодный темп роста ВВП Америки составляет жалкие 1.86 процента. А это самые низкие темпы роста экономики США со времён Великой Депрессии. И в подтверждении - график ниже.

Никто и никогда не предоставляет графики на большом промежутке времени. Специалисты и политики показывают лишь данные от недалёких точек, чтобы создать "бычьи настроения" для неграмотных инвесторов. А ведь на самом деле, в "хороших" отчётах лежит, замаскированное ухудшение экономической ситуации. И тогда возникает вопрос, как же так получилось?

Давайте вспомним с вами, что творилось в экономике США, в прошлом. С 1950 по 1980 год, ВВП Америки рос ежегодно, в среднем, на 7.55 процентов. Достигался этот рост за счёт политики кредитования рынков. В итоге объём долгов вырос до показателей 150 процентов к ВВП страны. При этом рост экономики США, в эти 30 лет, иногда зашкаливал, показывая до 15 процентов роста, в некоторые годы. Достигался такой фантастический рост за счёт низкой закредитованности производства, и за счёт высокой покупательской способности населения. Ко всему прочему, на начальных этапах, экономика США была нацелена исключительно на производство. Причём на такие отрасли, которые оказывали максимальный мультипликативный эффект. В итоге, экономика росла до 1980 года, пока не был достигнут потолок растущих процентных ставок.

Но с 1980 года всё резко изменилось. Производственная экономика начинает перестраиваться на так называемую сервисную экономическую модель, где мультипликативный эффект оказался крайне мал. Спад экономического производства всё более усиливался, не смотря на технологические достижения. Вслед за этим началось сокращение заработных плат. То есть, до 1980 года экономика США имела устойчивый рост на фоне расширения производства, после 1980 года всё поменялось, после изменения экономической политики.

Снижение темпов экономического роста сильно вдарило по простым слоям населения. Чтобы удержать свой уровень жизни, за последние 30 лет, простому американцу приходится работать всё больше и больше. Получилось, что заработной платы уже не хватало, не хватало оборотных средств, экономика обратилась к кредитованию. Так началось второе изменение экономики США. Банки Америки стали предлагать лёгкие кредиты, под маленькие проценты. Эта политика смогла поддерживать покупательскую способность на уровне, создавая видимость роста ВВП. Но к кризису 2008 года, совокупная задолженность домохозяйств в США уже равнялась 140 процентам от ВВП. И когда начался кризис, "карточный домик" рухнул.

Таким образом, все последние 30 лет, данные о росте экономики США - это не более чем придуманная сказка. И пока весь мир завидовал Америке, её поедала изнутри раковая опухоль долговых обязательств, и снижение заработной платы среднего класса. И чтобы хоть как-то поддержать видимость хорошей жизни, власти Америки продолжали накачивать кредитную модель экономики. В итоге, экономика США получила жестокие диспропорции в своём развитии.

Массовое кредитование подходит к концу. Неустойчивое положение кредиторов всё больше толкает их искать возможности для стимулирования нового рынка заимствований. Но такой вид опасных инвестиций, приводит банковскую систему к порогу обрушения. Теперь-то мы с вами уже знаем, как выглядит итог таких игр, ведь ипотечный пузырь лопался на наших глаза в 2008 году. И создавался этот пузырь лишь для того, чтобы мировой банковский капитал мог заработать деньги из воздуха. Сейчас мы видим зеркальную ситуацию, когда надувают пузырь долговых "мусорных" обязательств.

Но создание новой волны кредитов уже не может помочь экономике. Она тонет под грузом накопившихся системных перекосов. Остаётся только один выход, перезапустить всю систему с последующим перераспределением всех мировых богатств. Именно поэтому все попытки снижения налогового бремени, снижения процентных ставок, и запуска программы QE не принесли успехов, а наоборот лишь ухудшили проблему.

И перекосы в мировой экономике реально сильны. По подсчётам специалистов, чтобы создать реальной рост экономики в 1 доллар, требуется взять в кредит 3 доллара. Не кажется ли вам такая ситуация слишком странной? Чтобы вернуться к нормальным уровням долговых обязательств, только одной Америке требуется 35 трлн долларов заработанных денег. При этом сокращение долговых обязательств не приведёт к улучшению экономики, слишком велико сопротивление современной модели.

Скорее всего, Розенберг был прав, говоря, что в проводимой политике ФРС что-то изначально пошло не так, как там рассчитывали аналитики. Ведь поддержка роста потребление за счёт повсеместного кредитования больше не работает. И роста ВВП наблюдаться не будет, пока имеется такая колоссальная закредитованность всей системы.

Обречена ли мировая экономическая система, если учесть все эти факты? Однозначно ответить на этот вопрос невозможно. Скорее всего, выход есть, но он слишком сложен для современных экономистов. И мир будет продолжать топтаться на одном месте. Скорее всего, мировые рынки так и будут показывать сумасшедшую волатильность. А мировая экономика будет страдать от стагфляционного среды, при снижающихся доходах. В итоге, за счёт обычного населения, за долгий промежуток времени, система всё же очиститься от бремени долгов, и это принесёт облегчение и начнётся оживление.

Вот так на мировую экономику повлияла экономическая политика последних 30 лет. И те усилия, что прилагают современные экономисты - это лекарство от простуды, а не настоящее лечение. И чтобы избавиться от долговых перекосов, мировой экономике придётся пройти через череду волн экономических рецессий. И пока экономическая система медленно умирает от долгов, стоит задаться вопросом, а сами-то мы осознаём проблему? Согласны ли вы сами, что реально что-то пошло не так?

Перевод специально для MMGP.COM davidstockmanscontracorner.com

Смотря на график ниже, начинаешь понимать, что хуже прогнозистов, чем специалистов из ФРС, в мире не существует. Все реальные проблемы экономического развития, как раз в этой диаграмме и видны. Не смотря на все сказки о росте занятости и росте экономики, на самом деле мы видим лишь падение корпоративных прибылей, падение промышленного производства, снижение заработной платы. Это говорит лишь только об одном, мировая экономика вообще, и экономика США в частности уже не смогут выдержать жестокую кредитно-денежную политику сегодня.

Но, скорее всего, в ФРС понимают, на самом деле, что творится в экономике. Но сказать там это открытым текстом не могут. Ведь если озвучить все проблемы, что есть, то на мировых финансовых рынках начнётся самая настоящая паника. Доверие инвесторов к финансовым инструментам рухнет, и экономически кризис обрушится на весь мир, со всей силой. Вот истинная причина того, что в ФРС, видя настоящие проблемы, рассказывают несуществующие сказки о росте мировой экономики и экономики США.

Самое интересное то, что многие трейдеры и инвесторы, которые пропагандируют "бычью" философию, всё это осознают. К примеру, известный инвестор Дэвид Розенберг, похожие выводы опубликовал в издании "Business Insider".

Но есть мнение, что проблема в мировой экономике намного глубже, чем это осознают даже самые пессимистичные специалисты. Проблемы начались не несколько месяцев назад. Они начались с 1999 года. Смотрите сами, средний ежегодный темп роста ВВП Америки составляет жалкие 1.86 процента. А это самые низкие темпы роста экономики США со времён Великой Депрессии. И в подтверждении - график ниже.

Никто и никогда не предоставляет графики на большом промежутке времени. Специалисты и политики показывают лишь данные от недалёких точек, чтобы создать "бычьи настроения" для неграмотных инвесторов. А ведь на самом деле, в "хороших" отчётах лежит, замаскированное ухудшение экономической ситуации. И тогда возникает вопрос, как же так получилось?

Давайте вспомним с вами, что творилось в экономике США, в прошлом. С 1950 по 1980 год, ВВП Америки рос ежегодно, в среднем, на 7.55 процентов. Достигался этот рост за счёт политики кредитования рынков. В итоге объём долгов вырос до показателей 150 процентов к ВВП страны. При этом рост экономики США, в эти 30 лет, иногда зашкаливал, показывая до 15 процентов роста, в некоторые годы. Достигался такой фантастический рост за счёт низкой закредитованности производства, и за счёт высокой покупательской способности населения. Ко всему прочему, на начальных этапах, экономика США была нацелена исключительно на производство. Причём на такие отрасли, которые оказывали максимальный мультипликативный эффект. В итоге, экономика росла до 1980 года, пока не был достигнут потолок растущих процентных ставок.

Но с 1980 года всё резко изменилось. Производственная экономика начинает перестраиваться на так называемую сервисную экономическую модель, где мультипликативный эффект оказался крайне мал. Спад экономического производства всё более усиливался, не смотря на технологические достижения. Вслед за этим началось сокращение заработных плат. То есть, до 1980 года экономика США имела устойчивый рост на фоне расширения производства, после 1980 года всё поменялось, после изменения экономической политики.

Снижение темпов экономического роста сильно вдарило по простым слоям населения. Чтобы удержать свой уровень жизни, за последние 30 лет, простому американцу приходится работать всё больше и больше. Получилось, что заработной платы уже не хватало, не хватало оборотных средств, экономика обратилась к кредитованию. Так началось второе изменение экономики США. Банки Америки стали предлагать лёгкие кредиты, под маленькие проценты. Эта политика смогла поддерживать покупательскую способность на уровне, создавая видимость роста ВВП. Но к кризису 2008 года, совокупная задолженность домохозяйств в США уже равнялась 140 процентам от ВВП. И когда начался кризис, "карточный домик" рухнул.

Таким образом, все последние 30 лет, данные о росте экономики США - это не более чем придуманная сказка. И пока весь мир завидовал Америке, её поедала изнутри раковая опухоль долговых обязательств, и снижение заработной платы среднего класса. И чтобы хоть как-то поддержать видимость хорошей жизни, власти Америки продолжали накачивать кредитную модель экономики. В итоге, экономика США получила жестокие диспропорции в своём развитии.

Массовое кредитование подходит к концу. Неустойчивое положение кредиторов всё больше толкает их искать возможности для стимулирования нового рынка заимствований. Но такой вид опасных инвестиций, приводит банковскую систему к порогу обрушения. Теперь-то мы с вами уже знаем, как выглядит итог таких игр, ведь ипотечный пузырь лопался на наших глаза в 2008 году. И создавался этот пузырь лишь для того, чтобы мировой банковский капитал мог заработать деньги из воздуха. Сейчас мы видим зеркальную ситуацию, когда надувают пузырь долговых "мусорных" обязательств.

Но создание новой волны кредитов уже не может помочь экономике. Она тонет под грузом накопившихся системных перекосов. Остаётся только один выход, перезапустить всю систему с последующим перераспределением всех мировых богатств. Именно поэтому все попытки снижения налогового бремени, снижения процентных ставок, и запуска программы QE не принесли успехов, а наоборот лишь ухудшили проблему.

И перекосы в мировой экономике реально сильны. По подсчётам специалистов, чтобы создать реальной рост экономики в 1 доллар, требуется взять в кредит 3 доллара. Не кажется ли вам такая ситуация слишком странной? Чтобы вернуться к нормальным уровням долговых обязательств, только одной Америке требуется 35 трлн долларов заработанных денег. При этом сокращение долговых обязательств не приведёт к улучшению экономики, слишком велико сопротивление современной модели.

Скорее всего, Розенберг был прав, говоря, что в проводимой политике ФРС что-то изначально пошло не так, как там рассчитывали аналитики. Ведь поддержка роста потребление за счёт повсеместного кредитования больше не работает. И роста ВВП наблюдаться не будет, пока имеется такая колоссальная закредитованность всей системы.

Обречена ли мировая экономическая система, если учесть все эти факты? Однозначно ответить на этот вопрос невозможно. Скорее всего, выход есть, но он слишком сложен для современных экономистов. И мир будет продолжать топтаться на одном месте. Скорее всего, мировые рынки так и будут показывать сумасшедшую волатильность. А мировая экономика будет страдать от стагфляционного среды, при снижающихся доходах. В итоге, за счёт обычного населения, за долгий промежуток времени, система всё же очиститься от бремени долгов, и это принесёт облегчение и начнётся оживление.

Вот так на мировую экономику повлияла экономическая политика последних 30 лет. И те усилия, что прилагают современные экономисты - это лекарство от простуды, а не настоящее лечение. И чтобы избавиться от долговых перекосов, мировой экономике придётся пройти через череду волн экономических рецессий. И пока экономическая система медленно умирает от долгов, стоит задаться вопросом, а сами-то мы осознаём проблему? Согласны ли вы сами, что реально что-то пошло не так?

Перевод специально для MMGP.COM davidstockmanscontracorner.com