Саша Чакки

Профессионал

Развивающиеся рынки сейчас наименее привлекательны как объект инвестиций

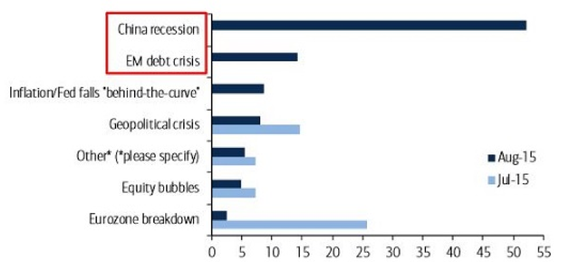

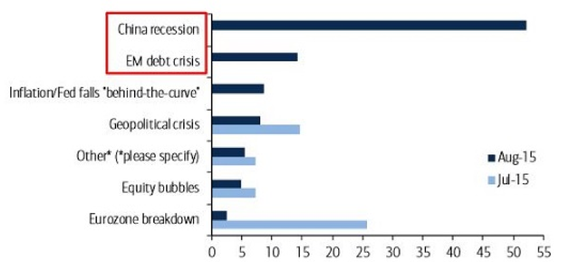

Рецессию в Китае, который является второй по величине экономикой мира, назвали главным риском международные управляющие активами в ходе ежемесячного опроса, проводимого Bank of America Merrill Lynch. В последнем опросе, который проводился с 7 по 13 августа (т. е. уже включал реакцию на девальвацию юаня, о которой было объявлено 11 августа), участвовали 202 менеджера, управляющих активами на общую сумму $574 млрд.

Между тем еще в июле такой риск они вообще не рассматривали (см. график). Хотя месяц назад новости из Китая уже были в числе главных, касались они прежде всего обвала на фондовом рынке. Благодаря стремительному росту котировок и кредитования под покупку акций там надулся пузырь, а с пика 12 июня по 8 июля индекс Shanghai Composite рухнул более чем на 30%. Китайские власти выделили миллиарды долларов, чтобы сдержать падение.

Ответы управляющих на вопрос «Что вы считаете самым значительным риском?»

Но международные управляющие не сильно волновались. «К счастью для иностранных инвесторов, их на китайском рынке немного: по оценке Capital Economics, на них приходятся вложения в 1,5% китайских акций. Кроме того, динамика китайского рынка показывает очень низкую корреляцию с рынками других крупных экономик, поэтому нет оснований считать, что нынешний китайский кризис выльется в международный», – отмечал в июле Тим Прайс, директор по инвестициям PFP Wealth Management.

Теперь ситуация изменилась. Более половины управляющих назвали рецессию в Китае главным риском. По мнению ряда западных экономистов, реальные темпы роста ВВП Китая ниже, чем гласит официальная статистика: по оценке Citigroup, не более 5% против заявляемых 7%. «Напечатав еще один 7%-ный рост, китайские власти снова показали, что не терпят волатильности» где бы то ни было, но, пытаясь не допустить волатильности на рынках валюты, процентных ставок, недвижимости, акций и роста ВВП, они идут на слишком большие риски, писали аналитики Citi в недавнем отчете: «Если правительство не захочет делегировать часть своей власти рынку и позволить ему абсорбировать приемлемые риски, системный риск в китайской экономике с течением времени, возможно, будет только накапливаться». Пока же экономика остается заложницей последствий колоссального кредитного бума, завышенного валютного курса и небольшого размера «новой экономики», считают в Citi.

«Следующая глобальная рецессия будет "сделана в Китае", - сказал месяц назад Ручир Шарма, директор по развивающимся рынкам Morgan Stanley Investment Management. – В ближайшие пару лет Китай с большой долей вероятности будет самым значительным источником нестабильности в мировой экономике».

Второй по частоте ответ (около 15%), полученный в ходе опроса Bank of America Merrill Lynch, – «долговой кризис в развивающихся странах». Многие из них тем или иным образом зависят от Китая. Одни страдают от падения цен на сырьевые товары, которые экспортируют и крупным покупателем которых является Китай. Другие, прежде всего азиатские страны, активно поставляли продукцию в Китай, и замедление его экономики негативно сказывается на их производстве. Из-за этого, а также из-за решения Пекина перейти к более рыночному образованию курса юаня падают валюты развивающихся стран; дополнительным, хотя и давним, риском служит ожидающееся в ближайшие месяцы повышение процентной ставки Федеральной резервной системой США. Падение валют этих стран к укрепляющемуся доллару ведет к удорожанию обслуживания валютных кредитов.

Влияют и другие факторы. «В этот достаточно длительный период распродажи на развивающихся рынках… больше всего пострадали валюты не только крупных экспортеров сырья, но и стран с внутренними политическими проблемами: нестабильное правительство или разворачивающиеся коррупционные скандалы – примерами служат Бразилия, Малайзия, Турция и теперь вот Таиланд», где теракты последних дней выглядят как «политическое противостояние», говорит Рэй Эттрилл, содиректор глобального отдела валютной стратегии National Australia Bank (цитата по Financial Times).

Goldman Sachs «переименовал» emerging markets в «разваливающиеся рынки»

В этих условиях инвесторы оставляют все меньше средств на развивающихся рынках, в результате фондовый индекс MSCI Emerging Markets снизился до четырехлетнего минимума. Как показал опрос Bank of America Merrill Lynch, доля активов развивающихся стран в портфелях управляющих не просто «ниже рынка» (т. е. меньше, чем в модельном портфеле), но и оказалась минимальной за все время проведения исследования (с начала века, см. график). «Инвесторы посылают четкий сигнал: они занимают позиции, исходя из более низких темпов роста Китая и других развивающихся стран», – комментирует результаты опроса Майкл Хартнет, директор по инвестициям Bank of America Merrill Lynch.

Относительная доля активов развивающихся рынков по сравнению с развитыми

Между тем риск распада еврозоны, который был назван главным в ходе июльского опроса, отодвинулся на последнее место после того, как кредиторы согласовали выделение Греции третьего пакета помощи на 86 млрд евро.

Источник

Рецессию в Китае, который является второй по величине экономикой мира, назвали главным риском международные управляющие активами в ходе ежемесячного опроса, проводимого Bank of America Merrill Lynch. В последнем опросе, который проводился с 7 по 13 августа (т. е. уже включал реакцию на девальвацию юаня, о которой было объявлено 11 августа), участвовали 202 менеджера, управляющих активами на общую сумму $574 млрд.

Между тем еще в июле такой риск они вообще не рассматривали (см. график). Хотя месяц назад новости из Китая уже были в числе главных, касались они прежде всего обвала на фондовом рынке. Благодаря стремительному росту котировок и кредитования под покупку акций там надулся пузырь, а с пика 12 июня по 8 июля индекс Shanghai Composite рухнул более чем на 30%. Китайские власти выделили миллиарды долларов, чтобы сдержать падение.

Ответы управляющих на вопрос «Что вы считаете самым значительным риском?»

Но международные управляющие не сильно волновались. «К счастью для иностранных инвесторов, их на китайском рынке немного: по оценке Capital Economics, на них приходятся вложения в 1,5% китайских акций. Кроме того, динамика китайского рынка показывает очень низкую корреляцию с рынками других крупных экономик, поэтому нет оснований считать, что нынешний китайский кризис выльется в международный», – отмечал в июле Тим Прайс, директор по инвестициям PFP Wealth Management.

Теперь ситуация изменилась. Более половины управляющих назвали рецессию в Китае главным риском. По мнению ряда западных экономистов, реальные темпы роста ВВП Китая ниже, чем гласит официальная статистика: по оценке Citigroup, не более 5% против заявляемых 7%. «Напечатав еще один 7%-ный рост, китайские власти снова показали, что не терпят волатильности» где бы то ни было, но, пытаясь не допустить волатильности на рынках валюты, процентных ставок, недвижимости, акций и роста ВВП, они идут на слишком большие риски, писали аналитики Citi в недавнем отчете: «Если правительство не захочет делегировать часть своей власти рынку и позволить ему абсорбировать приемлемые риски, системный риск в китайской экономике с течением времени, возможно, будет только накапливаться». Пока же экономика остается заложницей последствий колоссального кредитного бума, завышенного валютного курса и небольшого размера «новой экономики», считают в Citi.

«Следующая глобальная рецессия будет "сделана в Китае", - сказал месяц назад Ручир Шарма, директор по развивающимся рынкам Morgan Stanley Investment Management. – В ближайшие пару лет Китай с большой долей вероятности будет самым значительным источником нестабильности в мировой экономике».

Второй по частоте ответ (около 15%), полученный в ходе опроса Bank of America Merrill Lynch, – «долговой кризис в развивающихся странах». Многие из них тем или иным образом зависят от Китая. Одни страдают от падения цен на сырьевые товары, которые экспортируют и крупным покупателем которых является Китай. Другие, прежде всего азиатские страны, активно поставляли продукцию в Китай, и замедление его экономики негативно сказывается на их производстве. Из-за этого, а также из-за решения Пекина перейти к более рыночному образованию курса юаня падают валюты развивающихся стран; дополнительным, хотя и давним, риском служит ожидающееся в ближайшие месяцы повышение процентной ставки Федеральной резервной системой США. Падение валют этих стран к укрепляющемуся доллару ведет к удорожанию обслуживания валютных кредитов.

Влияют и другие факторы. «В этот достаточно длительный период распродажи на развивающихся рынках… больше всего пострадали валюты не только крупных экспортеров сырья, но и стран с внутренними политическими проблемами: нестабильное правительство или разворачивающиеся коррупционные скандалы – примерами служат Бразилия, Малайзия, Турция и теперь вот Таиланд», где теракты последних дней выглядят как «политическое противостояние», говорит Рэй Эттрилл, содиректор глобального отдела валютной стратегии National Australia Bank (цитата по Financial Times).

Goldman Sachs «переименовал» emerging markets в «разваливающиеся рынки»

В этих условиях инвесторы оставляют все меньше средств на развивающихся рынках, в результате фондовый индекс MSCI Emerging Markets снизился до четырехлетнего минимума. Как показал опрос Bank of America Merrill Lynch, доля активов развивающихся стран в портфелях управляющих не просто «ниже рынка» (т. е. меньше, чем в модельном портфеле), но и оказалась минимальной за все время проведения исследования (с начала века, см. график). «Инвесторы посылают четкий сигнал: они занимают позиции, исходя из более низких темпов роста Китая и других развивающихся стран», – комментирует результаты опроса Майкл Хартнет, директор по инвестициям Bank of America Merrill Lynch.

Относительная доля активов развивающихся рынков по сравнению с развитыми

Между тем риск распада еврозоны, который был назван главным в ходе июльского опроса, отодвинулся на последнее место после того, как кредиторы согласовали выделение Греции третьего пакета помощи на 86 млрд евро.

Источник