Один из первых в хедж-фондовой отрасли «квантовых» торговцев, обладатель состояния размером пять миллиардов долларов 65-летний живущий в Нью-Йорке американец Дэвид Эллиот Шо по версии издания Forbes занимает в списке богатейших людей планеты 270-е место. Согласно этому же источнику, заработавший в 2015 году 700 миллионов долларов Шо является пятым в списке хедж-фондовых менеджеров и трейдеров, получающих наивысшие доходы. При этом опередить его удалось только признанным титанам отрасли Кеннету Гриффину, Джеймсу Саймонсу, Стиву Коэну и Дэвиду Тэпперу, а другие знаменитые управляющие Рэй Далио (9-й), Джордж Сорос (10-й), Луи Бэкон (22-й с сотней миллионов) и Пол Тюдор Джонс (на той же позиции с таким же результатом) остались далеко позади.

Дэвид Шо является основателем, председателем, директором и президентом управляющей инвестициями компании D. E. Shaw & Co., L.P., входит в совет директоров разрабатывающей электрическое оборудование компании Infinite Power Solutions, Inc, с 1996 года возглавляет совет директоров Интернет-провайдера Juno Online Services, Inc., является президентом, директором и председателем компании D. E. Shaw Investment Management, L.L.C., которая предоставляет услуги инвестиционным пулам, фондам и частным фирмам по управлению активами, работает с пенсионными планами, пожертвованиями и планами распределения прибыли. Эта фирма также управляет портфелями акций и занимается инвестированием в публичные рынки акций по всему миру, используя при этом количественный анализ.

Расположенный в Нью-Йорке хедж-фонд D. E. Shaw & Co. журнал Fortune как-то раз удостоил титула «самой интригующей и таинственной силы на Уолл-стрит». Этот же журнал в 1996-м году назвал Шо «Королем Квантом» по той причине, что его фирма, использующая мощные компьютерные сети, была лучшей в сфере торговли, ведущейся высокоскоростным количественным способом. Выбиться в лидеры ей удалось, извлекая доход из так называемых «неэффективностей», существующих на финансовых рынках.

Стратегия этого хедж-фонда воплощена в созданных его сотрудниками очень сложных математических моделях. К концу 2013 года инвестиционный капитал D.E. Shaw & Co., L.P. составлял примерно 32 миллиарда долларов. Похоже, что Шо действительно выбрал верную тактику, поскольку в непростом для инвестиционных компаний 2015 году входящий в его фирму крупный фонд Composite получил 14% прибыли, а общая сумма управляемых хедж-фондом D. E. Shaw & Co. средств сегодня превышает 39 миллиардов долларов. Персонал в него принято набирать из среды специалистов по физике и математике. Недавно фонд расширил свою стратегию моделями, основанными на экспертном людском анализе. Помимо управления инвестициями D.E. Shaw & Co. занимается долговым финансированием отдельных компаний, вкладывает венчурный капитал и разрабатывает собственные проекты, связанные с новыми технологиями.

Компьютерщик, финансист, биохимик, политический консультант, преподаватель

Дэвид Шо родился 29 марта 1951 года, он получил степень бакалавра искусств и науки с отличием в Калифорнийском университете в Сан-Диего, и в 1980-м году получил докторскую степень по компьютерной науке в Стэнфордском университете. До 1986 года работал преподавателем на факультете Департамента компьютерной науки в Колумбийском университете, где проводил исследования в области суперкомпьютеров. Потом Шо пополнил ряды работников Уолл-стрит, устроившись в Morgan Stanley, где был вице-президентом по технологиям в фирменной торговой группе и занимался вычислительными финансами. В этой области ему удалось создать некоторые из наиболее передовых теорий и приложений, в чем ему помог накопленный опыт работы с вычислительной техникой. Сегодня его финансовая империя своим успехом во многом обязана нацеленности на создаваемые компьютерами систематические методы инвестирования.

В 1988 году Шо основал хедж-фонд D.E. Shaw & Co., вложив в это начинание 28 миллионов долларов стартового капитала. С тех пор он разросся до огромных размеров и вошел в категорию крупнейших, благодаря чему Шо стал одним из богатейших людей в мире. В 2001 году Дэвид отошел от повседневных операций своего фонда, чтобы сосредоточиться на D.E. Shaw Research, - отдельной организации, созданной для биохимических исследований, при этом он сохранил свою долю собственности в фонде. В том же году Шо на постоянной основе занялся научными изысканиями в области моделирования молекулярной динамики белков. Вот уже много лет Дэвид является главным научным сотрудником в основанной им независимой лаборатории D.E. Shaw Research, LLC. В 2002 году он начал создавать ее научный коллектив, а с 2010 года большую часть своего времени тратил на руководство междисциплинарной группой, ведущей исследования в области вычислительной биохимии, в практической части которых доктор Шо участвует лично.

Он также работает старшим научным сотрудником в Центре вычислительной биологии и биоинформатики в Колумбийском университете, с 2000 до 2010 года был казначеем в Американской ассоциации содействия развитию науки. В 1994 году Билл Клинтон назначил доктора Шо членом президентского Совета консультантов по науке и технологиям, это же сделал в 2009 году и Барак Обама. Дэвид Шо был членом исследовательской группы, занимавшейся президентскими научными и технологическими консультативными активами в Центре изучения президентства, а также свидетельствовал перед несколькими комитетами Конгресса и Национальным научным советом по различным вопросам государственной политики в области науки, техники и образования. Он проводит встречи в качестве старшего научного сотрудника в Центре вычислительной биологии и биоинформатики Колумбийского университета и в качестве адъюнкт-профессора биохимии и молекулярной биофизики в Колумбийской медицинской школе. Шо дважды получал присуждаемую Ассоциацией вычислительной техники премию Гордона Белла, а также был избран в Американскую академию искусств и наук в 2007 году, в Национальную инженерную академию в 2012 году, и в Национальную академию наук в 2014 году. Шо служит в Совете по компьютерной науке и телекоммуникациям Национальных академий, состоит в Американской ассоциации содействия развитию науки и был избран в ее совет директоров в 1998 году.

Деньги любят тишину

Как известно, мало какие западные инвестиционные компании отличаются открытостью, охотно рассказывая о своей доходности, размере и составе портфеля, объеме средств под управлением и методике выбора позиций. Но даже на их фоне компания Дэвида Шо выглядит совершенно секретной организацией, охраняющей свои торговые алгоритмы так же рьяно, как производители оружия охраняют свои чертежи. Она была в первых рядах фирм, применивших для инвестирования количественные, - или, как их часто называют, - «квантовые», - методики, заложенные в компьютерные программы, позволявшие выявлять рыночные аномалии, из которых можно извлекать прибыль. В пору своего становления эта компания была настолько секретной, что некоторые ее сотрудники даже не говорили своим семьям, где они работали, и уж тем более не рассказывали о том, чем они там занимались.

Неудивительно, что царящую в фирме атмосферу управляющий директор Эрик Вепшиц, в сферу ответственности которого входили стратегии количественной торговли, назвал не иначе как «здоровой паранойей», - то есть расстройством мышления, выражающимся в повышенной подозрительности и готовности видеть во всех окружающих источник опасности. Надо заметить, что этот подход себя оправдал целиком и полностью. Тщательно охраняя и постоянно совершенствуя свои торговые стратегии, при этом уделяя особое внимание управлению риском, D. E. Shaw & Co. стабильно росла и стала одной из крупнейших в мире хедж-фондовых фирм, активы которой в начале 2009 года составили тридцать миллиардов долларов. Эта компания благополучно преодолела большую часть недавнего американского долгового кризиса, ловко обойдя большинство конкурентов в 2008 году, в чем ей, возможно, помогли не только верные алгоритмы, но и необычно широкий набор финансовых услуг.

Один директор - хорошо, а шесть - еще лучше

Еще больше впечатляет тот факт, что D. E. Shaw & Co. продолжила свой рост даже несмотря на произошедший в ней переход власти от основателя команде из шести администраторов, большинство из которых в своей предыдущей карьере не имело опыта работы в финансовой отрасли. При этом Дэвид остался основным акционером своего хедж-фонда и по-прежнему участвует в принятии стратегических решений, влияющих на бизнес по управлению инвестициями группы D. E. Shaw. Новыми начальниками стали сотрудники Энн Диннинг, Эрик Вепшиц, Стюарт Стеклер, Джулиус Гаудио, Макс Стоун и Лу Салкинд. Шо создал этот исполнительный комитет в 2002 году и с того момента отстранился от любого участия в повседневном управлении фирмой. Можно сказать, что он ограничился ролью отца-основателя компании, заложившего ее идеологический фундамент, указавшего направления дальнейшего развития, учредившего правила внутренней культуры и потом ушедшего в более привычную и близкую ему сферу науки. Надо заметить, что при этом Дэвид серьезно рисковал потерять весь свой инвестиционный бизнес, так как даже двух хоть в чем-то несогласных между собой начальников в одной финансовой фирме обычно бывает достаточно, чтобы она остановилась в развитии или покатилась под откос, ну а исполнительный комитет из шести хорошо образованных и всегда уверенных в своей правоте менеджеров мог вообще не оставить от компании камня на камне.

Тем не менее, эти руководители сумели найти общий язык и превратиться в благоразумного коллективного менеджера, а их подкованность в разных областях позволила D. E. Shaw & Co. находить наилучшие пути для перемещения капитала между разными стратегиями и активами. По словам портфельного управляющего хедж-фонда, являвшегося инвестором D. E. Shaw & Co., одной из сильных сторон этих шести директоров была их способность мыслить критически. «Они постоянно пытаются понять, верно ли они действуют». И правда, несмотря на прочную репутацию «квантовой мастерской» D. E. Shaw & Co. со временем расширил свою деятельность в сторону качественных инвестиционных стратегий, - таких, как недвижимость, энергетика, проблемные кредиты и частный капитал – в итоге сосредоточив в этих сферах к концу нулевых годов треть всех своих активов.

Открыл свое дело и начал искать единомышленников

Дэвид Шо задумывал эту структуру «как главным образом исследовательскую лабораторию, которой порой доводилось инвестировать, а не как финансовую фирму, где было несколько человек, играющих с уравнениями». Он считает себя скорее ученым, чем распределителем инвестиционных денежных потоков, и почти ничего не знал про финансы, когда появился на Уолл-стрит. Его осведомленность в этой области начала расширяться в 1986 году, когда он ушел из Колумбийского университета, чтобы продолжить свою карьеру в автоматизированной торговой группе в Morgan Stanley & Co. Она работала под началом трейдера Грегори ван Кипниса и биржевого математика Нунцио Тарталья. Смыслом их деятельности было извлечение прибыли из незначительных и, как правило, весьма кратковременных расхождений в стоимости ценных бумаг. Для выявления этих аномалий применялись статистические модели. Чтобы достичь при этом ощутимого результата, статистические арбитры должны уметь обрабатывать и обдумывать огромные объемы данных. Вот почему большим вкладом Шо в рабочую методику Морган Стэнли стало внедрение распределенных вычислений с использованием множества параллельно работающих процессоров, - то есть фактически суперкомпьютера.

Покинув в 1988 году Морган Стэнли, чтобы открыть собственное дело, Шо начал с поиска людей, получивших такое же образование, как и он сам, то есть не опытных финансистов, а ученых, готовых применять свои знания для построения и развития торговых стратегий. "Дэвид поступил тогда верно", - вспоминает Марек Флудзинский, работавший в D. E. Shaw & Co. исследователем в начале девяностых годов и позже руководивший нью-йоркской хедж-фондовой фирмой, занимавшейся статистическим арбитражем и управлявшей более, чем трехсотмиллионным капиталом. По словам Флудзинского, Дэвиду удавалось нанимать в свою фирму умнейших людей, которые легко строили отношения с коллегами и трезво смотрели на жизнь. Одним из первых сотрудников стал математик Луи Салкинд, - коренной житель Манхэттена, в 1988-м году стоявший на пороге получения докторской степени по компьютерным наукам и робототехнике в Курантовском институте математических наук. Шо пригласил его, так как искал технически подкованного человека, способного помочь ему в деловом начинании.

Новая фирма разместилась на чердаке

В то время Шо трудился в маленьком офисе над магазином «Книги Революции», торговавшим коммунистической литературой. «Я никогда всерьез не задумывался о финансах, и когда Дэвид позвонил, я был настроен немного недоверчиво», - вспоминает Салкинд. К тому времени он набил руку в написании программ для работы на основе операционной системы UNIX и успел заслужить репутацию выдающегося взломщика компьютерного кода. «Я пришел в шортах и футболке; он был в костюме. Он взял меня с собой на обед, описал свое видение соединения капитала c пробивной мощью технологии, и через два часа я знал, что собирался устроиться в его компанию». По словам Салкинда, за первые полгода работы в этой фирме он осилил два-три десятка книг финансовой тематики. Начало торговле было положено в июне 1989 года. С первых дней жизни фирмы Шо полагал, что путем подбора подходящих кадров мог обеспечить ей преимущество перед конкурентами и потому требовал от каждого своего сотрудника тратить несколько часов в неделю на поиск новых кандидатов на трудоустройство и дальнейшее их убеждение влиться в его коллектив.

Энн Диннинг присоединилась к D. E. Shaw & Co. в качестве младшего исследователя в 1990 году после получения докторской степени по компьютерным наукам в Курантовском институте. Спустя время ей было поручено руководить энергетическими активами, направлениями недвижимости и страхования, базовыми стратегиями в области длинных и коротких позиций по акциям, а также операциями по управлению институциональными активами. Она вспоминает, что для ответа на все заданные ей на вступительном собеседовании вопросы нужно было знать не меньше, чем профессор компьютерных наук. Когда Диннинг появилась в D. E. Shaw & Co., фирма располагалась в чердачном помещении и в ней трудилось два десятка человек. Неотделанные потолки, торчавшие трубы и компьютерные кабели, лежавшие прямо на полу, создавали впечатление, что этот офис был арендован вовсе не инвестиционной компанией, а какой-то юной технологической фирмой. «В те времена если вы спотыкались об один из кабелей, то могли остановить торговлю на десять минут, пока систему не подключали снова», - вспоминает Диннинг, первым проектом которой было развитие прогноза по количественному статистическому арбитражу японский акций. Она вспоминает, что все приходилось создавать с нуля, и заставшие ту пору сотрудники всеми силами пытаются сохранить накопленную тогда энергию, позволившую дать жизнь новой фирме.

Высокие зарплаты и академическая обстановка

В 1989 году Стюарт Стеклер был партнером нью-йоркской бухгалтерской фирмы «Оппенгейм, Эппель, Диксон и К», когда ему позвонил друг, увидевший объявление о вакансии финансового директора в недавно открытом хедж-фонде. Стеклер, получивший степень по бухгалтерии в нью-йоркском Квинс Колледже, в то время был молодоженом. Он рассказал супруге про вакансию, однако заметил, что был слишком занят, чтобы поразмыслить над ней. Но жена предположила, что сходить на интервью все равно было полезно, в результате чего Стеклеру пришлось три с половиной часа потратить на непростое собеседование с Дэвидом Шо. «Ближе к концу я был уничтожен», - вспоминает Стюарт. Дэвид изложил ему базовые принципы, на которых собирался строить эту компанию. «При том, что мне отнюдь не свойственно было идти на большие карьерные риски, в общем, сложилось впечатление, что у меня не было иного выбора, кроме как бросить кости и присоединиться к этому старт-апу».

В 1991 году компания D. E. Shaw & Co. переехала в верхнюю часть города в свою нынешнюю штаб-квартиру в Башне № 45 в квартале на восток от Таймс Сквер. Как человек, занимавшийся оплатой накладных расходов, Стеклер был ключевой фигурой в этом переезде, однако, по его словам, Шо проявил в нем самое горячее участие, наняв архитектора для планирования рабочего пространства, наблюдая буквально за всем и вникая при этом в мельчайшие детали. К январю 1992 коллектив D. E. Shaw & Co. разросся до полусотни сотрудников, и на этом этапе компания стала нанимать тех, кого она называла «эрудитами» - специалистов по гуманитарным наукам из ведущих университетов и колледжей. Подписанные Дэвидом приглашения рассылались стипендиатам Родса, лучшим выпускникам учебных заведений из Лиги плюща, участникам программы Фуллбрайта и прочим. Им предлагалось попробовать свои силы в «классной финансовой фирме», не заставлявшей своих сотрудников носить деловые костюмы и сумевшей соединить зарплаты уровня Уолл-стрит с некоторыми из наиболее привлекательных черт научной организации, - например, командной работой и всеобщей готовностью включиться в обсуждение новой идеи.

Спасительный приют для молодых честолюбцев и кузница перспективных кадров

Макс Стоун получил свое приглашение осенью 1991-го года. Незадолго до этого он с отличием закончил Брауновский университет, получив степень бакалавра искусств по психологии. Стоун отказался от планов продолжать образование, так как хотел оставаться рядом с будущей женой, и получил работу в психиатрической больнице в городе Провиденсе, штате Род-Айленд. Однако, потратив год на замену подкладных суден, он изменил свои планы. «Тогда я подумал, что мысль заняться бизнесом звучала заманчиво, - вспоминает Стоун. - Я искал работу, но поскольку не имел ощутимого опыта в бизнесе и бледно выглядел на собеседованиях, дело шло не слишком хорошо». Стоун отправил свое резюме в D. E. Shaw & Co. и при этом, по его словам, поступил верно, упомянув в нем, что самостоятельно изучил общепринятые принципы бухгалтерского учета. Он приехал в Нью-Йорк, чтобы пройти серию интервью с более, чем полудюжиной сотрудников фирмы включая Салкинда, Стеклера и старшего вице-президента D. E. Shaw & Co. Джеффри Безоса, - будущего основателя Интернет-сервиса Amazon.com, Inc., торгующего товарами массового спроса и названного в честь реки Амазонки. Стоун провел свой первый год, работая над проектами, в основном связанными с операциями, в частности решая, должна ли фирма изменить свой налоговый статус или заняться поглощениями с помощью заемных средств. В 1993 году он занимался развитием рынков, на которых можно в розницу продавать акционные деривативы, а также вместе с Безосом разрабатывал финансовую стратегию.

Уроженец Торонто Джулиус Гаудио питал надежды найти работу в канадской финансовой фирме после окончания в 1993 году Гарвардского университета, где получил степень бакалавра по экономике с отличием. Однако его родная страна пребывала в глубоком экономическом упадке, из-за чего он не мог устроиться даже уборщиком помещений. Как и Стоун, Гаудио помнит бесчисленные интервью во время найма с разными людьми из разных отделов фирмы, спрашивавших его обо всем на свете и порой заставлявших решать головоломки, чтобы таким образом оценить его находчивость. Именно она самым неожиданным образом пригодилась Джулиусу в первый же рабочий день. Его начальник был в отпуске, и, спутав Гаудио с другим кандидатом на трудоустройство, начал давать ему по телефону инструкции, включавшие программирование на компьютере, чего Джулиус делать не умел. Когда же наконец все встало на свои места и выяснилось, что он не мог выполнить эти поручения, босс велел научить Гаудио программировать на языке Си, после чего повторил ему все те же самые указания. Неудивительно, что в первые годы работы в D. E. Shaw & Co. Джулиус вдоволь напрактиковался в написании компьютерного кода и создал первую фирменную программу для расчета стоимости конвертируемых облигаций. «Это было довольно плохое программное обеспечение, но оно делало свое дело», - вспоминает он. Позже в сферу его ответственности вошли особые инвестиционные ситуации, кредит и конвертируемые ценные бумаги.

Эрик Вепшиц устроился на работу в D. E. Shaw & Co. позже всех прочих членов исполнительного комитета. В детстве он хотел стать профессором математики и в 1988-м поступил в Гарвард, где дважды входил в пятерку призеров престижной математической олимпиады Вильяма Лоуэлла Путнама, в которой тысячи лучших американских студентов соревнуются раз в году. Спустя какое-то время Вепшиц понял, что наука не была его призванием и, посоветовавшись с несколькими друзьями, работавшими в D. E. Shaw & Co. и весьма довольными этим, он тоже решил попробовать туда устроиться.

Дружба и деловое партнерство с директором Google, открытие пост-трейдингового сервиса

В 2015 году D. E. Shaw & Co. управляла примерно 36-ю миллиардами долларов инвестиционного капитала. Ее количественный и компьютерный методы разработаны с прицелом на те инвестиции, которые приносят хороший результат под управлением ряда интенсивных алгоритмов. Эти математические подходы применяются на тех участках рынка, которые не доступны людскому вниманию, однако в портфель фонда входят не только малоизвестные активы. В мае 2015 года он занимал длинные позиции по таким компаниям, как Time Warner Cable, Yahoo! и Apple. За первый квартал 2015 года D.E. Shaw & Co. получил прибыль в 8,6%, что выглядело неплохо по сравнению со средним доходом широкого ряда хедж-фондов, составившим тогда 1,9%. D.E. Shaw взимает с клиентов одни из наибольших комиссионных платежей в отрасли: они отдают 3,5% активов и 35% прибыли.

В апреле 2015 года миллиардер Эрик Шмидт, возглавляющий Google Inc., купил за полмиллиарда долларов ранее принадлежавшую Lehman Brothers Holdings Inc. 20-процентную долю хедж-фондовой компании D.E. Shaw. Этот пакет акций Шмидт приобрел через управляющую его состоянием инвестиционную фирму Hillspire LLC. Перешедшая к нему доля была пассивной и потому никаких перемен в управлении фондом или его операциях не произошло. «Я в восторге от инвестиции в предприятие, которое так успешно использовало технологию, чтобы приносить превосходные доходы с поправкой на риск по всем классам активов в мировых масштабах», - заявил Шмидт. Инвестиционный банк Леман Бразерс приобрел эту долю в D. E. Shaw & Co. в марте 2007 года, то есть более чем за год до своего разорения. По словам Шмидта, он много лет был инвестором хедж-фонда D. E. Shaw & Co. По поводу этого партнерства Шо заметил: «Я всегда считал Эрика родственной душой – тем, кто разделяет нашу веру в силу революционной инновации, аналитической строгости и чрезвычайно одаренных сотрудников».

2 марта 2015 года международная инвестиционная и технологическая фирма D. E. Shaw group и управляющая компания Blackstone Alternative Asset Management (BAAM) объявили об открытии новой, независимо управляемой технологической и сервисной фирмы Arcesium LLC, которая будет обеспечивать управляющих активами программным обеспечением и сервисными решениями для их послеторговой деятельности. При этом D. E. Shaw Group и BAAM намеревались владеть «Арцезиумом» совместно и быть его первыми клиентами. Эта платформа предлагала управляющим активами развитую автоматическую послеторговую поддержку, необходимую по завершении транзакций разных видов – в частности, регистрацию сделок, доверительное обслуживание, казначейские функции, ценообразование и хранение информации о портфеле. Эта платформа долгие годы проходила обкатку в недрах D. E. Shaw group, она применима для обслуживания широкого ряда активов, совместима с разными методиками ценообразования, пригодна для множества торговых площадок и может войти в арсенал широкого ряда фондовых компаний и контрагентов. К моменту открытия в «Арцезиуме» насчитывалось более трехсот сотрудников, отвечавших за технологию, финансовый учет и операции, а к концу 2015 года их число должно было вырасти до четырехсот человек, работающих в Нью-Йорке и Хайдарабаде. "Мы рады запустить Arcesium вместе с D. E. Shaw group и Blackstone в качестве наших первых клиентов и ожидаем, что к лету будем обслуживать активы стоимостью более сорока миллиардов долларов", - сказал директор «Арцезиума» Гаурав Сури, ранее возглавлявший управление информационных технологий и создания программного обеспечения в D. E. Shaw group.

Ученый возобладал над финансистом

Дэвид Шо считает себя в первую очередь компьютерным ученым. Это факт, который порой затеняется деятельностью его двух очень успешных, при этом очень разных по сути предприятий: хедж-фонда D. E. Shaw & Co., основанного им более двух десятков лет назад, и исследовательской лаборатории D. E. Shaw Research, где он теперь проводит практические исследования в области вычислительной биохимии. Первый добывает деньги с помощью строгих количественных и качественных инвестиционных методов, в то время как второй тратит деньги, имитируя сложные биохимические процессы. Однако ключевым элементом в успехе обеих организаций стала подкованность Шо в информатике. Преподававший в Стэнфорде исследователь компьютерной графики Пэт Ханрахан заметил, что одним из уникальных дарований Шо является его способность эффективно применять методы информатики в разных проблемных областях.

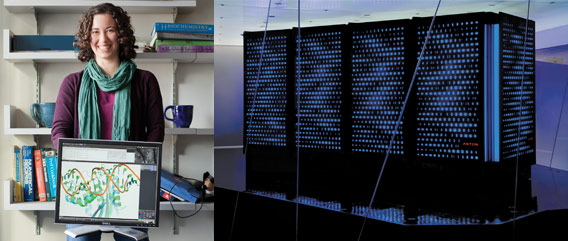

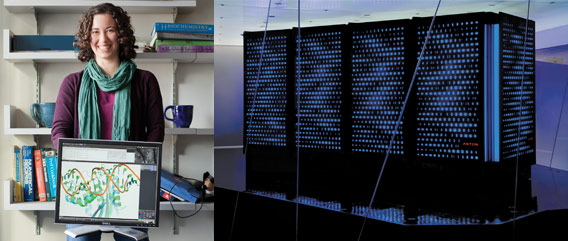

Как-то раз Ханрахан и Шо встретились, чтобы обсудить новейший на тот момент проект Дэвида, осуществлявшийся в рамках D. E. Shaw Research - суперкомпьютер специального назначения Anton, разработанный для ускорения на несколько порядков вычислений, позволяющих моделировать движение молекул. Он был так назван в честь Антония ван Левенгука – жившего в XVII – XVIII веках голландского создателя микроскопов, положившего начало исследованию живой ткани на уровне микромира. Четыре 512-схемных машины уже были введены в действие и помогали ученым узнавать, как белки (протеины) взаимодействуют между собой и с другими молекулами на атомарном уровне детализации. Шо надеялся, что эти «молекулярные микроскопы» помогут разгадать некоторые биохимические загадки, которые могли привести к созданию более действенных лекарств против рака и прочих болезней.

В первые годы работы финансовой фирмы D. E. Shaw & Co. Дэвид лично участвовал в исследованиях, анализировавших различные финансовые рынки и явления с помощью математического аппарата. Но по мере того, как шли годы и компания росла, ему приходилось все больше времени тратить на общее управление, и он ощутил, что с каждым годом «становился глупее». Чтобы отвлечься от однообразных финансовых дел и заняться гимнастикой ума, он начал по вечерам решать маленькие теоретические задачи. Таким образом Дэвид оживлял свои навыки научной работы, которые приобрел в первой половине восьмидесятых годов, возглавляя исследовательскую группу на факультете Колумбийского университета. С каждым днем это развлечение нравилось ему все больше, и он понял, что ему недоставало исследовательской работы на постоянной основе.

Решил изучать молекулярную динамику в биохимических процессах

У Дэвида был друг Рич Фризнер, работавший профессором химии в Колумбии. Среди интересовавших его вопросов были сворачивание белков и их движение. Рич специализировался в области вычислительной химии, и для решения стоявших перед ним задач активно использовал алгоритмы. Во время встреч с Дэвидом они часто обсуждали некоторые общие научные темы. По той причине, что химию Рич знал все-таки лучше, чем информатику, он мог обратиться к Дэвиду с вопросом: «Знаешь, у нас есть такая задача: внутренний цикл в этой программе делает то-то и то-то и мы не можем провести нужные нам исследования, потому что он очень медленный. У тебя есть какие-нибудь идеи?» Хотя Шо был мало осведомлен в обсуждавшихся биологических и химических процессах, он порой брал задачу домой, немного над ней работал и пытался прийти к решению, которое могло ускорить работу программы. В некоторых случаях поставленная задача оказывалась по плечу любому компьютерному ученому, имевшему навыки составления алгоритмов. Вот почему однажды Дэвиду удалось ускорить общее вычисление примерно в 100 раз, что было для него большим достижением. Этот прорыв не потребовал озарения или блестящей интуиции и произошел благодаря применению компьютерной науки в той области исследований, где ее до тех пор еще практически не использовали.

В определенный момент, когда Шо приближался к своему полувековому юбилею, он ощутил, что должен был всерьез задуматься над своими планами на ближайшее будущее. По той причине, что его выпускная работа в Стэнфорде и его исследования в Колумбии были посвящены частично параллельным архитектурам и алгоритмам, одним из рассматривавшихся им вариантов развития событий стало применение этих технологий для решения научных проблем в одной из тех областей, о которых он слышал от Рича. После долгого чтения специальной литературы и общения с учеными он решил, что такой областью станет имитация молекулярных движений. Казалось, что резкое увеличение ее скорости могло произвести крупный сдвиг в понимании биологических процессов на молекулярном уровне. Поначалу Дэвид не мог утверждать, что такое ускорение вычислений будет действительно возможно. Однако с точки зрения развития технологий казалось, что время для такого рывка пришло, и потому Дэвид не смог подавить в себе желание проверить, возможен ли был такой скачок на практике. В тот момент он начал работать над задачей в полную силу и с головой погрузился в практическое исследование.

Манящие горизонты громких открытий

При том, что помимо интересующих Дэвида проблем биохимии и биофизики в вычислительной науке есть целый ряд других интересных и важных областей – например, материаловедение и наноструктуры, - по настоящему его вдохновляют именно вопросы биологии. Особый интерес он проявляет к явлениям, разгадка которых может привести не только к основополагающим открытиям в сфере молекулярных биологических процессов, но и к появлению средств, позволяющих более эффективно разрабатывать лекарства первой необходимости. Особое внимание группа ученых под руководством Шо уделяет структуре и назначению биологических молекул на атомарном уровне детализации, и в меньшей степени на уровне систематической биологии, где приходится изучать сети взаимодействующих белков или выяснять, как генетические вариации воздействуют на индивидуальную чувствительность к различным заболеваниям. По мнению Шо, в избранной им для исследований области все еще было «много сочных низко висевших фруктов», а также, вполне возможно, даже еще не открытых важных фундаментальных и универсальных законов и принципов.

Шо надеется, что в отдаленном будущем некоторые из сделанных его группой открытий помогут в борьбе с болезнями, однако он не думает, что это случится скоро. Многие из лекарств, используемых сегодня, были открыты в той или иной степени благодаря случайности или с помощью «грубого проламывания» проблемной области, не опиравшегося на точное понимание того, что именно происходит на молекулярном уровне. Во многих областях эти привычные подходы уже теряют свою актуальность, что вынуждает ученых нацеливать новые лекарства на специфические белки и другие биологические макромолекулы, при этом опираясь на знание структуры и поведения этих мишеней на атомарном уровне.

На два порядка быстрее, чем обычные суперкомпьютеры

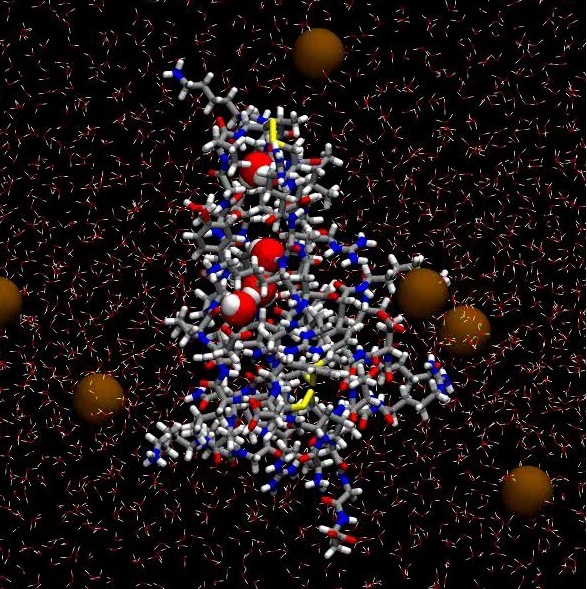

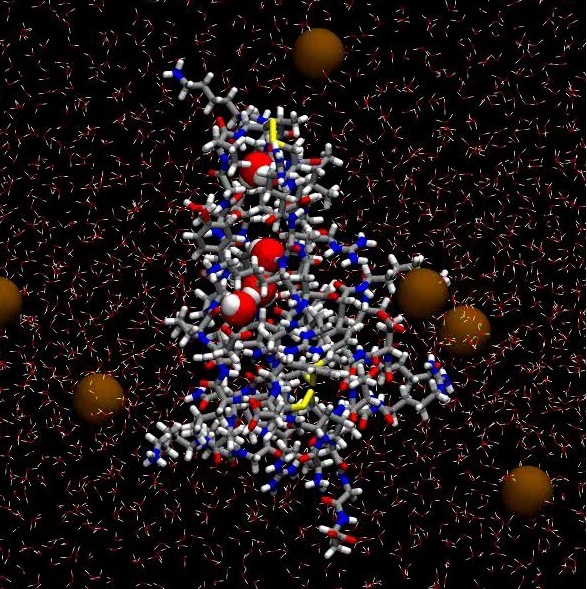

Методики и технологии, над которыми работает группа Шо, позволяют создавать новые инструменты для понимания биологии и химии интересующих фармацевтику молекулярных систем. Хотя разработка нового лекарства может занять около пятнадцати лет, группа Дэвида продвигает науку за намного более короткое время и уже открывает явления, способные помочь при создании новых медикаментов. Некоторые из разгадываемых сегодня группой Шо биологических тайн "не сдавались" ученым по полвека. «Энтон» был разработан для проведения имитаций молекулярной динамики (MD) на два порядка быстрее, чем это делают самые мощные в мире суперкомпьютеры. Концепция моделирования MD довольно проста. В вычислительных приложениях наподобие тех, которые интересуют группу Шо, идея заключается в симуляции движений больших биомолекул вроде белков или ДНК на атомном уровне детализации в течение периода времени, за который биологически важные явления происходят в реальной жизни.

Во время каждого «шага времени» в процессе имитации атомы сдвигаются на очень короткое расстояние, после чего действующие на них силы пересчитываются, атомы сдвигают снова, и так далее. Каждый из таких шагов может покрыть промежуток порядка двух фемтосекунд биологического времени, то есть требуется действительно много вычислений, чтобы увидеть то, что интересует биолога. Если производить эту имитацию с помощью обычного компьютера с одним, двумя или четырьмя ядрами, то, в зависимости от их числа и других характеристик процессорного чипа, следует ожидать, что за день будет просчитано порядка нескольких наносекунд движения стандартной молекулярной системы под названием «Объединенная эталонная система AMBER-CHARMM», представляющей собой специфический белок, окруженный водой. При этом 512-узловая конфигурация «Энтона» позволяет просчитывать за день 16400 наносекунд, то есть на три или четыре порядка больше, чем обычные машины, и примерно на два порядка больше, чем могут сделать в практических условиях обычные суперкомпьютеры или массово параллельные кластеры.

Каждый узел машины Anton основан на интегральной схеме специального назначения (ASIC), содержащей помимо прочего 32 очень длинных арифметически плотных непрограммируемых конвейера, разработанных специально для расчета определенных сил между парами взаимодействующих частиц. Эти конвейеры являются главной причиной быстродействия «Энтона». В дополнение Anton использует алгоритм, который Шо разработал в сочетании с машинной архитектурой верхнего уровня, чтобы сократить объем данных, пропускаемых от одной ASIC-схемы «Энтона» к другой в ходе обмена информацией о текущих положениях атомов и силах, действующих на них.

Anton 2 заметно упростит работу биохимиков

Имитация поведения биологических систем даже незначительного размера оказалась для компьютеров довольно сложной задачей. Вот почему создание основанной на ASIC-схемах машины Anton 1 в возглавляемой Дэвидом Шо лаборатории D. E. Shaw Research (DESRES) в 2008 году стало крупным прорывом в инструментальном обеспечении биохимических исследований. В 2010 году DESRES безвозмездно передала Энтон 1 Питтсбургскому суперкомпьютерному центру (PSC), который, в свою очередь, открыл к нему доступ для широкого круга ученых-биомедиков.

Казалось бы, еще не так давно восхищавший своими способностями первый Энтон уже уступает место более совершенной модификации Anton 2, которая была создана в 2014 году и поступит в распоряжение PSC осенью 2016 года. Как и в случае с первой версией, DESRES предоставляет новый суперкомпьютер ученым безвозмездно. Для поддержки этого проекта Национальные институты здравоохранения США (NIH) выделили PSC грант в размере 1,8 миллионов долларов. Anton 2 будет работать в среднем в четыре раза быстрее и сможет моделировать движения молекулярных систем примерно в пять раз большего размера. Таким образом, для имитации станут доступны сворачивание белков, передача сигналов и некоторые изменения в строении молекул.

Биологические системы, движение которых моделировалось на первой версии Энтона, обычно ограничивались размером от ста пятидесяти до двухсот тысяч атомов в определенном объеме. Что касается машины Anton 2, то предполагается, что он справится с системами, включающими до семисот тысяч атомов, что заметно расширит размах и сложность будущих научных изысканий. Большое значение имеет и тот факт, что ускоренная работа Энтона 2 позволит ученым увеличить отрезки изучаемого биологического времени и приблизиться к их давней цели сымитировать миллисекундный промежуток, в течение которого происходят важные биологические события. Чтобы выйти на миллисекундный уровень на Энтоне 1, пришлось бы потратить не один месяц. Правда, надо заметить, что с возложенными на него задачами первый Anton справился, c 2010 года позволив успешно осуществить в PSC более двухсот пятидесяти проектов по моделированию, причем некоторые из них освещались в журнале Nature, - одном из наиболее уважаемых в международном научном сообществе изданий.

Суперкомпьютер второго поколения Anton 2 стал намного производительней, удобней в программировании и мощнее по сравнению с его предшественником. Архитектура Энтона 2 приспособлена для обработки детализированных событий, в ней улучшена взаимосвязь между вычислениями и передачей данных, она также позволяет эффективно применять более широкий набор алгоритмов, тем самым открывая возможности для использования множества новых программ. 512-узловая машина Энтон 2, уже поступившая в эксплуатацию, способна производить вычисления до десяти раз быстрее, чем Энтон 1. Можно сказать, что созданием Anton 2 Дэвид Шо наконец решил долго стоявший перед биологами вопрос моделирования молекулярной динамики для систем с миллионами атомов в пределах микросекунд физического времени. Эта машина имитирует движения стандартной биологической системы из 23558 атомов примерно в 180 раз быстрее, чем любая вычислительная платформа, выпускаемая для массовых нужд, или суперкомпьютер общего назначения.

«Я люблю изучать новые отрасли, однако в определенной мере я чувствую себя туристом, чье гражданство – это информатика. Я думаю про себя: «Я занимаюсь вычислительными финансами, но я компьютерщик. Я занимаюсь вычислительной биологией, но я компьютерщик»»

Дэвид Шо является основателем, председателем, директором и президентом управляющей инвестициями компании D. E. Shaw & Co., L.P., входит в совет директоров разрабатывающей электрическое оборудование компании Infinite Power Solutions, Inc, с 1996 года возглавляет совет директоров Интернет-провайдера Juno Online Services, Inc., является президентом, директором и председателем компании D. E. Shaw Investment Management, L.L.C., которая предоставляет услуги инвестиционным пулам, фондам и частным фирмам по управлению активами, работает с пенсионными планами, пожертвованиями и планами распределения прибыли. Эта фирма также управляет портфелями акций и занимается инвестированием в публичные рынки акций по всему миру, используя при этом количественный анализ.

Расположенный в Нью-Йорке хедж-фонд D. E. Shaw & Co. журнал Fortune как-то раз удостоил титула «самой интригующей и таинственной силы на Уолл-стрит». Этот же журнал в 1996-м году назвал Шо «Королем Квантом» по той причине, что его фирма, использующая мощные компьютерные сети, была лучшей в сфере торговли, ведущейся высокоскоростным количественным способом. Выбиться в лидеры ей удалось, извлекая доход из так называемых «неэффективностей», существующих на финансовых рынках.

Стратегия этого хедж-фонда воплощена в созданных его сотрудниками очень сложных математических моделях. К концу 2013 года инвестиционный капитал D.E. Shaw & Co., L.P. составлял примерно 32 миллиарда долларов. Похоже, что Шо действительно выбрал верную тактику, поскольку в непростом для инвестиционных компаний 2015 году входящий в его фирму крупный фонд Composite получил 14% прибыли, а общая сумма управляемых хедж-фондом D. E. Shaw & Co. средств сегодня превышает 39 миллиардов долларов. Персонал в него принято набирать из среды специалистов по физике и математике. Недавно фонд расширил свою стратегию моделями, основанными на экспертном людском анализе. Помимо управления инвестициями D.E. Shaw & Co. занимается долговым финансированием отдельных компаний, вкладывает венчурный капитал и разрабатывает собственные проекты, связанные с новыми технологиями.

Компьютерщик, финансист, биохимик, политический консультант, преподаватель

Дэвид Шо родился 29 марта 1951 года, он получил степень бакалавра искусств и науки с отличием в Калифорнийском университете в Сан-Диего, и в 1980-м году получил докторскую степень по компьютерной науке в Стэнфордском университете. До 1986 года работал преподавателем на факультете Департамента компьютерной науки в Колумбийском университете, где проводил исследования в области суперкомпьютеров. Потом Шо пополнил ряды работников Уолл-стрит, устроившись в Morgan Stanley, где был вице-президентом по технологиям в фирменной торговой группе и занимался вычислительными финансами. В этой области ему удалось создать некоторые из наиболее передовых теорий и приложений, в чем ему помог накопленный опыт работы с вычислительной техникой. Сегодня его финансовая империя своим успехом во многом обязана нацеленности на создаваемые компьютерами систематические методы инвестирования.

В 1988 году Шо основал хедж-фонд D.E. Shaw & Co., вложив в это начинание 28 миллионов долларов стартового капитала. С тех пор он разросся до огромных размеров и вошел в категорию крупнейших, благодаря чему Шо стал одним из богатейших людей в мире. В 2001 году Дэвид отошел от повседневных операций своего фонда, чтобы сосредоточиться на D.E. Shaw Research, - отдельной организации, созданной для биохимических исследований, при этом он сохранил свою долю собственности в фонде. В том же году Шо на постоянной основе занялся научными изысканиями в области моделирования молекулярной динамики белков. Вот уже много лет Дэвид является главным научным сотрудником в основанной им независимой лаборатории D.E. Shaw Research, LLC. В 2002 году он начал создавать ее научный коллектив, а с 2010 года большую часть своего времени тратил на руководство междисциплинарной группой, ведущей исследования в области вычислительной биохимии, в практической части которых доктор Шо участвует лично.

Он также работает старшим научным сотрудником в Центре вычислительной биологии и биоинформатики в Колумбийском университете, с 2000 до 2010 года был казначеем в Американской ассоциации содействия развитию науки. В 1994 году Билл Клинтон назначил доктора Шо членом президентского Совета консультантов по науке и технологиям, это же сделал в 2009 году и Барак Обама. Дэвид Шо был членом исследовательской группы, занимавшейся президентскими научными и технологическими консультативными активами в Центре изучения президентства, а также свидетельствовал перед несколькими комитетами Конгресса и Национальным научным советом по различным вопросам государственной политики в области науки, техники и образования. Он проводит встречи в качестве старшего научного сотрудника в Центре вычислительной биологии и биоинформатики Колумбийского университета и в качестве адъюнкт-профессора биохимии и молекулярной биофизики в Колумбийской медицинской школе. Шо дважды получал присуждаемую Ассоциацией вычислительной техники премию Гордона Белла, а также был избран в Американскую академию искусств и наук в 2007 году, в Национальную инженерную академию в 2012 году, и в Национальную академию наук в 2014 году. Шо служит в Совете по компьютерной науке и телекоммуникациям Национальных академий, состоит в Американской ассоциации содействия развитию науки и был избран в ее совет директоров в 1998 году.

Деньги любят тишину

Как известно, мало какие западные инвестиционные компании отличаются открытостью, охотно рассказывая о своей доходности, размере и составе портфеля, объеме средств под управлением и методике выбора позиций. Но даже на их фоне компания Дэвида Шо выглядит совершенно секретной организацией, охраняющей свои торговые алгоритмы так же рьяно, как производители оружия охраняют свои чертежи. Она была в первых рядах фирм, применивших для инвестирования количественные, - или, как их часто называют, - «квантовые», - методики, заложенные в компьютерные программы, позволявшие выявлять рыночные аномалии, из которых можно извлекать прибыль. В пору своего становления эта компания была настолько секретной, что некоторые ее сотрудники даже не говорили своим семьям, где они работали, и уж тем более не рассказывали о том, чем они там занимались.

Неудивительно, что царящую в фирме атмосферу управляющий директор Эрик Вепшиц, в сферу ответственности которого входили стратегии количественной торговли, назвал не иначе как «здоровой паранойей», - то есть расстройством мышления, выражающимся в повышенной подозрительности и готовности видеть во всех окружающих источник опасности. Надо заметить, что этот подход себя оправдал целиком и полностью. Тщательно охраняя и постоянно совершенствуя свои торговые стратегии, при этом уделяя особое внимание управлению риском, D. E. Shaw & Co. стабильно росла и стала одной из крупнейших в мире хедж-фондовых фирм, активы которой в начале 2009 года составили тридцать миллиардов долларов. Эта компания благополучно преодолела большую часть недавнего американского долгового кризиса, ловко обойдя большинство конкурентов в 2008 году, в чем ей, возможно, помогли не только верные алгоритмы, но и необычно широкий набор финансовых услуг.

Один директор - хорошо, а шесть - еще лучше

Еще больше впечатляет тот факт, что D. E. Shaw & Co. продолжила свой рост даже несмотря на произошедший в ней переход власти от основателя команде из шести администраторов, большинство из которых в своей предыдущей карьере не имело опыта работы в финансовой отрасли. При этом Дэвид остался основным акционером своего хедж-фонда и по-прежнему участвует в принятии стратегических решений, влияющих на бизнес по управлению инвестициями группы D. E. Shaw. Новыми начальниками стали сотрудники Энн Диннинг, Эрик Вепшиц, Стюарт Стеклер, Джулиус Гаудио, Макс Стоун и Лу Салкинд. Шо создал этот исполнительный комитет в 2002 году и с того момента отстранился от любого участия в повседневном управлении фирмой. Можно сказать, что он ограничился ролью отца-основателя компании, заложившего ее идеологический фундамент, указавшего направления дальнейшего развития, учредившего правила внутренней культуры и потом ушедшего в более привычную и близкую ему сферу науки. Надо заметить, что при этом Дэвид серьезно рисковал потерять весь свой инвестиционный бизнес, так как даже двух хоть в чем-то несогласных между собой начальников в одной финансовой фирме обычно бывает достаточно, чтобы она остановилась в развитии или покатилась под откос, ну а исполнительный комитет из шести хорошо образованных и всегда уверенных в своей правоте менеджеров мог вообще не оставить от компании камня на камне.

Тем не менее, эти руководители сумели найти общий язык и превратиться в благоразумного коллективного менеджера, а их подкованность в разных областях позволила D. E. Shaw & Co. находить наилучшие пути для перемещения капитала между разными стратегиями и активами. По словам портфельного управляющего хедж-фонда, являвшегося инвестором D. E. Shaw & Co., одной из сильных сторон этих шести директоров была их способность мыслить критически. «Они постоянно пытаются понять, верно ли они действуют». И правда, несмотря на прочную репутацию «квантовой мастерской» D. E. Shaw & Co. со временем расширил свою деятельность в сторону качественных инвестиционных стратегий, - таких, как недвижимость, энергетика, проблемные кредиты и частный капитал – в итоге сосредоточив в этих сферах к концу нулевых годов треть всех своих активов.

Открыл свое дело и начал искать единомышленников

Дэвид Шо задумывал эту структуру «как главным образом исследовательскую лабораторию, которой порой доводилось инвестировать, а не как финансовую фирму, где было несколько человек, играющих с уравнениями». Он считает себя скорее ученым, чем распределителем инвестиционных денежных потоков, и почти ничего не знал про финансы, когда появился на Уолл-стрит. Его осведомленность в этой области начала расширяться в 1986 году, когда он ушел из Колумбийского университета, чтобы продолжить свою карьеру в автоматизированной торговой группе в Morgan Stanley & Co. Она работала под началом трейдера Грегори ван Кипниса и биржевого математика Нунцио Тарталья. Смыслом их деятельности было извлечение прибыли из незначительных и, как правило, весьма кратковременных расхождений в стоимости ценных бумаг. Для выявления этих аномалий применялись статистические модели. Чтобы достичь при этом ощутимого результата, статистические арбитры должны уметь обрабатывать и обдумывать огромные объемы данных. Вот почему большим вкладом Шо в рабочую методику Морган Стэнли стало внедрение распределенных вычислений с использованием множества параллельно работающих процессоров, - то есть фактически суперкомпьютера.

Покинув в 1988 году Морган Стэнли, чтобы открыть собственное дело, Шо начал с поиска людей, получивших такое же образование, как и он сам, то есть не опытных финансистов, а ученых, готовых применять свои знания для построения и развития торговых стратегий. "Дэвид поступил тогда верно", - вспоминает Марек Флудзинский, работавший в D. E. Shaw & Co. исследователем в начале девяностых годов и позже руководивший нью-йоркской хедж-фондовой фирмой, занимавшейся статистическим арбитражем и управлявшей более, чем трехсотмиллионным капиталом. По словам Флудзинского, Дэвиду удавалось нанимать в свою фирму умнейших людей, которые легко строили отношения с коллегами и трезво смотрели на жизнь. Одним из первых сотрудников стал математик Луи Салкинд, - коренной житель Манхэттена, в 1988-м году стоявший на пороге получения докторской степени по компьютерным наукам и робототехнике в Курантовском институте математических наук. Шо пригласил его, так как искал технически подкованного человека, способного помочь ему в деловом начинании.

Новая фирма разместилась на чердаке

В то время Шо трудился в маленьком офисе над магазином «Книги Революции», торговавшим коммунистической литературой. «Я никогда всерьез не задумывался о финансах, и когда Дэвид позвонил, я был настроен немного недоверчиво», - вспоминает Салкинд. К тому времени он набил руку в написании программ для работы на основе операционной системы UNIX и успел заслужить репутацию выдающегося взломщика компьютерного кода. «Я пришел в шортах и футболке; он был в костюме. Он взял меня с собой на обед, описал свое видение соединения капитала c пробивной мощью технологии, и через два часа я знал, что собирался устроиться в его компанию». По словам Салкинда, за первые полгода работы в этой фирме он осилил два-три десятка книг финансовой тематики. Начало торговле было положено в июне 1989 года. С первых дней жизни фирмы Шо полагал, что путем подбора подходящих кадров мог обеспечить ей преимущество перед конкурентами и потому требовал от каждого своего сотрудника тратить несколько часов в неделю на поиск новых кандидатов на трудоустройство и дальнейшее их убеждение влиться в его коллектив.

Энн Диннинг присоединилась к D. E. Shaw & Co. в качестве младшего исследователя в 1990 году после получения докторской степени по компьютерным наукам в Курантовском институте. Спустя время ей было поручено руководить энергетическими активами, направлениями недвижимости и страхования, базовыми стратегиями в области длинных и коротких позиций по акциям, а также операциями по управлению институциональными активами. Она вспоминает, что для ответа на все заданные ей на вступительном собеседовании вопросы нужно было знать не меньше, чем профессор компьютерных наук. Когда Диннинг появилась в D. E. Shaw & Co., фирма располагалась в чердачном помещении и в ней трудилось два десятка человек. Неотделанные потолки, торчавшие трубы и компьютерные кабели, лежавшие прямо на полу, создавали впечатление, что этот офис был арендован вовсе не инвестиционной компанией, а какой-то юной технологической фирмой. «В те времена если вы спотыкались об один из кабелей, то могли остановить торговлю на десять минут, пока систему не подключали снова», - вспоминает Диннинг, первым проектом которой было развитие прогноза по количественному статистическому арбитражу японский акций. Она вспоминает, что все приходилось создавать с нуля, и заставшие ту пору сотрудники всеми силами пытаются сохранить накопленную тогда энергию, позволившую дать жизнь новой фирме.

Высокие зарплаты и академическая обстановка

В 1989 году Стюарт Стеклер был партнером нью-йоркской бухгалтерской фирмы «Оппенгейм, Эппель, Диксон и К», когда ему позвонил друг, увидевший объявление о вакансии финансового директора в недавно открытом хедж-фонде. Стеклер, получивший степень по бухгалтерии в нью-йоркском Квинс Колледже, в то время был молодоженом. Он рассказал супруге про вакансию, однако заметил, что был слишком занят, чтобы поразмыслить над ней. Но жена предположила, что сходить на интервью все равно было полезно, в результате чего Стеклеру пришлось три с половиной часа потратить на непростое собеседование с Дэвидом Шо. «Ближе к концу я был уничтожен», - вспоминает Стюарт. Дэвид изложил ему базовые принципы, на которых собирался строить эту компанию. «При том, что мне отнюдь не свойственно было идти на большие карьерные риски, в общем, сложилось впечатление, что у меня не было иного выбора, кроме как бросить кости и присоединиться к этому старт-апу».

В 1991 году компания D. E. Shaw & Co. переехала в верхнюю часть города в свою нынешнюю штаб-квартиру в Башне № 45 в квартале на восток от Таймс Сквер. Как человек, занимавшийся оплатой накладных расходов, Стеклер был ключевой фигурой в этом переезде, однако, по его словам, Шо проявил в нем самое горячее участие, наняв архитектора для планирования рабочего пространства, наблюдая буквально за всем и вникая при этом в мельчайшие детали. К январю 1992 коллектив D. E. Shaw & Co. разросся до полусотни сотрудников, и на этом этапе компания стала нанимать тех, кого она называла «эрудитами» - специалистов по гуманитарным наукам из ведущих университетов и колледжей. Подписанные Дэвидом приглашения рассылались стипендиатам Родса, лучшим выпускникам учебных заведений из Лиги плюща, участникам программы Фуллбрайта и прочим. Им предлагалось попробовать свои силы в «классной финансовой фирме», не заставлявшей своих сотрудников носить деловые костюмы и сумевшей соединить зарплаты уровня Уолл-стрит с некоторыми из наиболее привлекательных черт научной организации, - например, командной работой и всеобщей готовностью включиться в обсуждение новой идеи.

Спасительный приют для молодых честолюбцев и кузница перспективных кадров

Макс Стоун получил свое приглашение осенью 1991-го года. Незадолго до этого он с отличием закончил Брауновский университет, получив степень бакалавра искусств по психологии. Стоун отказался от планов продолжать образование, так как хотел оставаться рядом с будущей женой, и получил работу в психиатрической больнице в городе Провиденсе, штате Род-Айленд. Однако, потратив год на замену подкладных суден, он изменил свои планы. «Тогда я подумал, что мысль заняться бизнесом звучала заманчиво, - вспоминает Стоун. - Я искал работу, но поскольку не имел ощутимого опыта в бизнесе и бледно выглядел на собеседованиях, дело шло не слишком хорошо». Стоун отправил свое резюме в D. E. Shaw & Co. и при этом, по его словам, поступил верно, упомянув в нем, что самостоятельно изучил общепринятые принципы бухгалтерского учета. Он приехал в Нью-Йорк, чтобы пройти серию интервью с более, чем полудюжиной сотрудников фирмы включая Салкинда, Стеклера и старшего вице-президента D. E. Shaw & Co. Джеффри Безоса, - будущего основателя Интернет-сервиса Amazon.com, Inc., торгующего товарами массового спроса и названного в честь реки Амазонки. Стоун провел свой первый год, работая над проектами, в основном связанными с операциями, в частности решая, должна ли фирма изменить свой налоговый статус или заняться поглощениями с помощью заемных средств. В 1993 году он занимался развитием рынков, на которых можно в розницу продавать акционные деривативы, а также вместе с Безосом разрабатывал финансовую стратегию.

Уроженец Торонто Джулиус Гаудио питал надежды найти работу в канадской финансовой фирме после окончания в 1993 году Гарвардского университета, где получил степень бакалавра по экономике с отличием. Однако его родная страна пребывала в глубоком экономическом упадке, из-за чего он не мог устроиться даже уборщиком помещений. Как и Стоун, Гаудио помнит бесчисленные интервью во время найма с разными людьми из разных отделов фирмы, спрашивавших его обо всем на свете и порой заставлявших решать головоломки, чтобы таким образом оценить его находчивость. Именно она самым неожиданным образом пригодилась Джулиусу в первый же рабочий день. Его начальник был в отпуске, и, спутав Гаудио с другим кандидатом на трудоустройство, начал давать ему по телефону инструкции, включавшие программирование на компьютере, чего Джулиус делать не умел. Когда же наконец все встало на свои места и выяснилось, что он не мог выполнить эти поручения, босс велел научить Гаудио программировать на языке Си, после чего повторил ему все те же самые указания. Неудивительно, что в первые годы работы в D. E. Shaw & Co. Джулиус вдоволь напрактиковался в написании компьютерного кода и создал первую фирменную программу для расчета стоимости конвертируемых облигаций. «Это было довольно плохое программное обеспечение, но оно делало свое дело», - вспоминает он. Позже в сферу его ответственности вошли особые инвестиционные ситуации, кредит и конвертируемые ценные бумаги.

Эрик Вепшиц устроился на работу в D. E. Shaw & Co. позже всех прочих членов исполнительного комитета. В детстве он хотел стать профессором математики и в 1988-м поступил в Гарвард, где дважды входил в пятерку призеров престижной математической олимпиады Вильяма Лоуэлла Путнама, в которой тысячи лучших американских студентов соревнуются раз в году. Спустя какое-то время Вепшиц понял, что наука не была его призванием и, посоветовавшись с несколькими друзьями, работавшими в D. E. Shaw & Co. и весьма довольными этим, он тоже решил попробовать туда устроиться.

Дружба и деловое партнерство с директором Google, открытие пост-трейдингового сервиса

В 2015 году D. E. Shaw & Co. управляла примерно 36-ю миллиардами долларов инвестиционного капитала. Ее количественный и компьютерный методы разработаны с прицелом на те инвестиции, которые приносят хороший результат под управлением ряда интенсивных алгоритмов. Эти математические подходы применяются на тех участках рынка, которые не доступны людскому вниманию, однако в портфель фонда входят не только малоизвестные активы. В мае 2015 года он занимал длинные позиции по таким компаниям, как Time Warner Cable, Yahoo! и Apple. За первый квартал 2015 года D.E. Shaw & Co. получил прибыль в 8,6%, что выглядело неплохо по сравнению со средним доходом широкого ряда хедж-фондов, составившим тогда 1,9%. D.E. Shaw взимает с клиентов одни из наибольших комиссионных платежей в отрасли: они отдают 3,5% активов и 35% прибыли.

В апреле 2015 года миллиардер Эрик Шмидт, возглавляющий Google Inc., купил за полмиллиарда долларов ранее принадлежавшую Lehman Brothers Holdings Inc. 20-процентную долю хедж-фондовой компании D.E. Shaw. Этот пакет акций Шмидт приобрел через управляющую его состоянием инвестиционную фирму Hillspire LLC. Перешедшая к нему доля была пассивной и потому никаких перемен в управлении фондом или его операциях не произошло. «Я в восторге от инвестиции в предприятие, которое так успешно использовало технологию, чтобы приносить превосходные доходы с поправкой на риск по всем классам активов в мировых масштабах», - заявил Шмидт. Инвестиционный банк Леман Бразерс приобрел эту долю в D. E. Shaw & Co. в марте 2007 года, то есть более чем за год до своего разорения. По словам Шмидта, он много лет был инвестором хедж-фонда D. E. Shaw & Co. По поводу этого партнерства Шо заметил: «Я всегда считал Эрика родственной душой – тем, кто разделяет нашу веру в силу революционной инновации, аналитической строгости и чрезвычайно одаренных сотрудников».

2 марта 2015 года международная инвестиционная и технологическая фирма D. E. Shaw group и управляющая компания Blackstone Alternative Asset Management (BAAM) объявили об открытии новой, независимо управляемой технологической и сервисной фирмы Arcesium LLC, которая будет обеспечивать управляющих активами программным обеспечением и сервисными решениями для их послеторговой деятельности. При этом D. E. Shaw Group и BAAM намеревались владеть «Арцезиумом» совместно и быть его первыми клиентами. Эта платформа предлагала управляющим активами развитую автоматическую послеторговую поддержку, необходимую по завершении транзакций разных видов – в частности, регистрацию сделок, доверительное обслуживание, казначейские функции, ценообразование и хранение информации о портфеле. Эта платформа долгие годы проходила обкатку в недрах D. E. Shaw group, она применима для обслуживания широкого ряда активов, совместима с разными методиками ценообразования, пригодна для множества торговых площадок и может войти в арсенал широкого ряда фондовых компаний и контрагентов. К моменту открытия в «Арцезиуме» насчитывалось более трехсот сотрудников, отвечавших за технологию, финансовый учет и операции, а к концу 2015 года их число должно было вырасти до четырехсот человек, работающих в Нью-Йорке и Хайдарабаде. "Мы рады запустить Arcesium вместе с D. E. Shaw group и Blackstone в качестве наших первых клиентов и ожидаем, что к лету будем обслуживать активы стоимостью более сорока миллиардов долларов", - сказал директор «Арцезиума» Гаурав Сури, ранее возглавлявший управление информационных технологий и создания программного обеспечения в D. E. Shaw group.

Ученый возобладал над финансистом

Дэвид Шо считает себя в первую очередь компьютерным ученым. Это факт, который порой затеняется деятельностью его двух очень успешных, при этом очень разных по сути предприятий: хедж-фонда D. E. Shaw & Co., основанного им более двух десятков лет назад, и исследовательской лаборатории D. E. Shaw Research, где он теперь проводит практические исследования в области вычислительной биохимии. Первый добывает деньги с помощью строгих количественных и качественных инвестиционных методов, в то время как второй тратит деньги, имитируя сложные биохимические процессы. Однако ключевым элементом в успехе обеих организаций стала подкованность Шо в информатике. Преподававший в Стэнфорде исследователь компьютерной графики Пэт Ханрахан заметил, что одним из уникальных дарований Шо является его способность эффективно применять методы информатики в разных проблемных областях.

Как-то раз Ханрахан и Шо встретились, чтобы обсудить новейший на тот момент проект Дэвида, осуществлявшийся в рамках D. E. Shaw Research - суперкомпьютер специального назначения Anton, разработанный для ускорения на несколько порядков вычислений, позволяющих моделировать движение молекул. Он был так назван в честь Антония ван Левенгука – жившего в XVII – XVIII веках голландского создателя микроскопов, положившего начало исследованию живой ткани на уровне микромира. Четыре 512-схемных машины уже были введены в действие и помогали ученым узнавать, как белки (протеины) взаимодействуют между собой и с другими молекулами на атомарном уровне детализации. Шо надеялся, что эти «молекулярные микроскопы» помогут разгадать некоторые биохимические загадки, которые могли привести к созданию более действенных лекарств против рака и прочих болезней.

В первые годы работы финансовой фирмы D. E. Shaw & Co. Дэвид лично участвовал в исследованиях, анализировавших различные финансовые рынки и явления с помощью математического аппарата. Но по мере того, как шли годы и компания росла, ему приходилось все больше времени тратить на общее управление, и он ощутил, что с каждым годом «становился глупее». Чтобы отвлечься от однообразных финансовых дел и заняться гимнастикой ума, он начал по вечерам решать маленькие теоретические задачи. Таким образом Дэвид оживлял свои навыки научной работы, которые приобрел в первой половине восьмидесятых годов, возглавляя исследовательскую группу на факультете Колумбийского университета. С каждым днем это развлечение нравилось ему все больше, и он понял, что ему недоставало исследовательской работы на постоянной основе.

Решил изучать молекулярную динамику в биохимических процессах

У Дэвида был друг Рич Фризнер, работавший профессором химии в Колумбии. Среди интересовавших его вопросов были сворачивание белков и их движение. Рич специализировался в области вычислительной химии, и для решения стоявших перед ним задач активно использовал алгоритмы. Во время встреч с Дэвидом они часто обсуждали некоторые общие научные темы. По той причине, что химию Рич знал все-таки лучше, чем информатику, он мог обратиться к Дэвиду с вопросом: «Знаешь, у нас есть такая задача: внутренний цикл в этой программе делает то-то и то-то и мы не можем провести нужные нам исследования, потому что он очень медленный. У тебя есть какие-нибудь идеи?» Хотя Шо был мало осведомлен в обсуждавшихся биологических и химических процессах, он порой брал задачу домой, немного над ней работал и пытался прийти к решению, которое могло ускорить работу программы. В некоторых случаях поставленная задача оказывалась по плечу любому компьютерному ученому, имевшему навыки составления алгоритмов. Вот почему однажды Дэвиду удалось ускорить общее вычисление примерно в 100 раз, что было для него большим достижением. Этот прорыв не потребовал озарения или блестящей интуиции и произошел благодаря применению компьютерной науки в той области исследований, где ее до тех пор еще практически не использовали.

В определенный момент, когда Шо приближался к своему полувековому юбилею, он ощутил, что должен был всерьез задуматься над своими планами на ближайшее будущее. По той причине, что его выпускная работа в Стэнфорде и его исследования в Колумбии были посвящены частично параллельным архитектурам и алгоритмам, одним из рассматривавшихся им вариантов развития событий стало применение этих технологий для решения научных проблем в одной из тех областей, о которых он слышал от Рича. После долгого чтения специальной литературы и общения с учеными он решил, что такой областью станет имитация молекулярных движений. Казалось, что резкое увеличение ее скорости могло произвести крупный сдвиг в понимании биологических процессов на молекулярном уровне. Поначалу Дэвид не мог утверждать, что такое ускорение вычислений будет действительно возможно. Однако с точки зрения развития технологий казалось, что время для такого рывка пришло, и потому Дэвид не смог подавить в себе желание проверить, возможен ли был такой скачок на практике. В тот момент он начал работать над задачей в полную силу и с головой погрузился в практическое исследование.

Манящие горизонты громких открытий

При том, что помимо интересующих Дэвида проблем биохимии и биофизики в вычислительной науке есть целый ряд других интересных и важных областей – например, материаловедение и наноструктуры, - по настоящему его вдохновляют именно вопросы биологии. Особый интерес он проявляет к явлениям, разгадка которых может привести не только к основополагающим открытиям в сфере молекулярных биологических процессов, но и к появлению средств, позволяющих более эффективно разрабатывать лекарства первой необходимости. Особое внимание группа ученых под руководством Шо уделяет структуре и назначению биологических молекул на атомарном уровне детализации, и в меньшей степени на уровне систематической биологии, где приходится изучать сети взаимодействующих белков или выяснять, как генетические вариации воздействуют на индивидуальную чувствительность к различным заболеваниям. По мнению Шо, в избранной им для исследований области все еще было «много сочных низко висевших фруктов», а также, вполне возможно, даже еще не открытых важных фундаментальных и универсальных законов и принципов.

Шо надеется, что в отдаленном будущем некоторые из сделанных его группой открытий помогут в борьбе с болезнями, однако он не думает, что это случится скоро. Многие из лекарств, используемых сегодня, были открыты в той или иной степени благодаря случайности или с помощью «грубого проламывания» проблемной области, не опиравшегося на точное понимание того, что именно происходит на молекулярном уровне. Во многих областях эти привычные подходы уже теряют свою актуальность, что вынуждает ученых нацеливать новые лекарства на специфические белки и другие биологические макромолекулы, при этом опираясь на знание структуры и поведения этих мишеней на атомарном уровне.

На два порядка быстрее, чем обычные суперкомпьютеры

Методики и технологии, над которыми работает группа Шо, позволяют создавать новые инструменты для понимания биологии и химии интересующих фармацевтику молекулярных систем. Хотя разработка нового лекарства может занять около пятнадцати лет, группа Дэвида продвигает науку за намного более короткое время и уже открывает явления, способные помочь при создании новых медикаментов. Некоторые из разгадываемых сегодня группой Шо биологических тайн "не сдавались" ученым по полвека. «Энтон» был разработан для проведения имитаций молекулярной динамики (MD) на два порядка быстрее, чем это делают самые мощные в мире суперкомпьютеры. Концепция моделирования MD довольно проста. В вычислительных приложениях наподобие тех, которые интересуют группу Шо, идея заключается в симуляции движений больших биомолекул вроде белков или ДНК на атомном уровне детализации в течение периода времени, за который биологически важные явления происходят в реальной жизни.

Во время каждого «шага времени» в процессе имитации атомы сдвигаются на очень короткое расстояние, после чего действующие на них силы пересчитываются, атомы сдвигают снова, и так далее. Каждый из таких шагов может покрыть промежуток порядка двух фемтосекунд биологического времени, то есть требуется действительно много вычислений, чтобы увидеть то, что интересует биолога. Если производить эту имитацию с помощью обычного компьютера с одним, двумя или четырьмя ядрами, то, в зависимости от их числа и других характеристик процессорного чипа, следует ожидать, что за день будет просчитано порядка нескольких наносекунд движения стандартной молекулярной системы под названием «Объединенная эталонная система AMBER-CHARMM», представляющей собой специфический белок, окруженный водой. При этом 512-узловая конфигурация «Энтона» позволяет просчитывать за день 16400 наносекунд, то есть на три или четыре порядка больше, чем обычные машины, и примерно на два порядка больше, чем могут сделать в практических условиях обычные суперкомпьютеры или массово параллельные кластеры.

Каждый узел машины Anton основан на интегральной схеме специального назначения (ASIC), содержащей помимо прочего 32 очень длинных арифметически плотных непрограммируемых конвейера, разработанных специально для расчета определенных сил между парами взаимодействующих частиц. Эти конвейеры являются главной причиной быстродействия «Энтона». В дополнение Anton использует алгоритм, который Шо разработал в сочетании с машинной архитектурой верхнего уровня, чтобы сократить объем данных, пропускаемых от одной ASIC-схемы «Энтона» к другой в ходе обмена информацией о текущих положениях атомов и силах, действующих на них.

Anton 2 заметно упростит работу биохимиков

Имитация поведения биологических систем даже незначительного размера оказалась для компьютеров довольно сложной задачей. Вот почему создание основанной на ASIC-схемах машины Anton 1 в возглавляемой Дэвидом Шо лаборатории D. E. Shaw Research (DESRES) в 2008 году стало крупным прорывом в инструментальном обеспечении биохимических исследований. В 2010 году DESRES безвозмездно передала Энтон 1 Питтсбургскому суперкомпьютерному центру (PSC), который, в свою очередь, открыл к нему доступ для широкого круга ученых-биомедиков.

Казалось бы, еще не так давно восхищавший своими способностями первый Энтон уже уступает место более совершенной модификации Anton 2, которая была создана в 2014 году и поступит в распоряжение PSC осенью 2016 года. Как и в случае с первой версией, DESRES предоставляет новый суперкомпьютер ученым безвозмездно. Для поддержки этого проекта Национальные институты здравоохранения США (NIH) выделили PSC грант в размере 1,8 миллионов долларов. Anton 2 будет работать в среднем в четыре раза быстрее и сможет моделировать движения молекулярных систем примерно в пять раз большего размера. Таким образом, для имитации станут доступны сворачивание белков, передача сигналов и некоторые изменения в строении молекул.

Биологические системы, движение которых моделировалось на первой версии Энтона, обычно ограничивались размером от ста пятидесяти до двухсот тысяч атомов в определенном объеме. Что касается машины Anton 2, то предполагается, что он справится с системами, включающими до семисот тысяч атомов, что заметно расширит размах и сложность будущих научных изысканий. Большое значение имеет и тот факт, что ускоренная работа Энтона 2 позволит ученым увеличить отрезки изучаемого биологического времени и приблизиться к их давней цели сымитировать миллисекундный промежуток, в течение которого происходят важные биологические события. Чтобы выйти на миллисекундный уровень на Энтоне 1, пришлось бы потратить не один месяц. Правда, надо заметить, что с возложенными на него задачами первый Anton справился, c 2010 года позволив успешно осуществить в PSC более двухсот пятидесяти проектов по моделированию, причем некоторые из них освещались в журнале Nature, - одном из наиболее уважаемых в международном научном сообществе изданий.

Суперкомпьютер второго поколения Anton 2 стал намного производительней, удобней в программировании и мощнее по сравнению с его предшественником. Архитектура Энтона 2 приспособлена для обработки детализированных событий, в ней улучшена взаимосвязь между вычислениями и передачей данных, она также позволяет эффективно применять более широкий набор алгоритмов, тем самым открывая возможности для использования множества новых программ. 512-узловая машина Энтон 2, уже поступившая в эксплуатацию, способна производить вычисления до десяти раз быстрее, чем Энтон 1. Можно сказать, что созданием Anton 2 Дэвид Шо наконец решил долго стоявший перед биологами вопрос моделирования молекулярной динамики для систем с миллионами атомов в пределах микросекунд физического времени. Эта машина имитирует движения стандартной биологической системы из 23558 атомов примерно в 180 раз быстрее, чем любая вычислительная платформа, выпускаемая для массовых нужд, или суперкомпьютер общего назначения.

«Я люблю изучать новые отрасли, однако в определенной мере я чувствую себя туристом, чье гражданство – это информатика. Я думаю про себя: «Я занимаюсь вычислительными финансами, но я компьютерщик. Я занимаюсь вычислительной биологией, но я компьютерщик»»

Последнее редактирование: