У Трампа COVID-19: первая реакция – сброс рисков

Американский доллар и японская иена подскочили вверх на сообщении, поступившем во время начала торгов в Европе, что президент США Дональд Трамп и его первая леди, на днях совершавшие поездки с больной помощницей, получили положительный результат анализа на COVID-19. Последствия этой новости для рынков могут оказаться самыми разными в зависимости от того, насколько серьезным окажется случай Трампа.

Главные торговые темы:

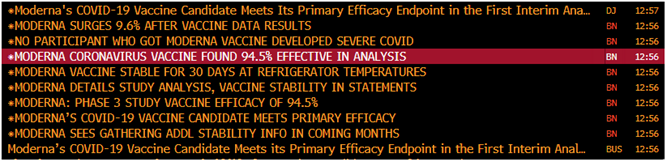

Тактическая неопределенность на фоне коронавируса у Трампа. Инстинктивная реакция на любую новостную бомбу, повышающую неопределенность – это бежать спасаться. Даже немного удивительно, что рынок сохранил позитивное настроение, несмотря на слабый прогресс по теме стимулирования в США (об этом ниже) и на то, что Трамп в последние дни путешествовал по делам предвыборной кампании с помощницей, которая вчера оказалась зараженной. Однако ситуация может развиваться быстро и в самых разных направлениях.

Легкая форма заболевания: у Трампа небольшой насморк, и через неделю или десять дней он снова готов к бою. В таком случае он не только обойдется без существенных последствий для здоровья, но и сможет увереннее заявлять, что большинство людей – даже такие немолодые, как он – избегают тяжелых симптомов, и его противники зря так сурово критикуют его политику по борьбе с вирусом.

Тяжелая форма: Трамп всерьез выходит из строя на две недели или больше. Если с ним будет что-то сравнимое с весенним случаем британского премьера Бориса Джонсона (16 дней от сообщения о положительном анализе до выписки из больницы), то это подчеркнет серьезность коронавирусной угрозы, заставит Трампа сократить планы, снизит его энергию и, вероятно, поддержит критику его действий и склонит против него небольшую долю сомневающихся избирателей.

Пока что рынок воспринял ситуацию как сдвиг в пользу Джо Байдена. Подъем американского доллара показывает, что колебания рисковых настроений для USD сейчас важнее, чем прогнозы бюджетного дефицита и перспектива повышения инфляции из-за повышенных трат демократической администрации (конечно, только если демократы вернут Сенат).

Вспомним и о вопросе стимулирования в США – это будет важнее, если коронавирус у Трампа окажется лишь слабым отвлекающим фактором.

Демократы в Палате представителей приняли закон о новом пакете стимулирования на 2,2 трлн долларов, причем незначительным большинством и без единого голоса республиканцев. Это меньше, чем первоначально предложенные ими три с лишним триллиона, но принятый ими компромисс некоторые считают признаком того, что трамповский Белый дом всё-таки может быть готов к соглашению, а выход Трампа из строя тогда повышает риск отказа от договоренности. Отсутствие стимулирования плохо для рисковых настроений и, следовательно, благоприятно для USD, учитывая наблюдаемые закономерности. В эти выходные спикер Палаты представителей Пелоси встретится с министром финансов Мнучином, так что прорыв в переговорах еще возможен.

Брекзит: спотовая торговля опасна, но есть вариант опционов.

Если кому-то еще не было очевидно, вчерашнее поведение фунта стерлингов показало опасность спотовой тактической торговли этой валютой в связи с противоречивыми новостями по теме Брекзита. Опционы же подойдут для тех, кто хочет занять какие-то позиции на ближайшие недели переговорного периода, а для кого-то, кто думает, что ситуация будет подвешенной до последнего – и на срок после 31 декабря. Длинный стрэнгл в EURGBP или GBPUSD (лонг по опционам пут и колл «вне денег») – это способ торговли волатильностью без прогнозов по направлению, а тем, у кого такие прогнозы есть, можно рассмотреть длинные позиции по опционам пут или колл, либо пут-спред или колл-спред. Спред опциона (лонг по одному опциону и шорт по другому, который намного сильнее находится «вне денег») сокращает величину направленного движения, необходимую для достижения безубыточности. Однако максимальная возможная прибыль также сократится, если произойдет сильный скачок волатильности. Ставки на переговорах поднимаются: британский премьер-министр Борис Джонсон завтра намерен встретиться с председателем Еврокомиссии Урсулой фон дер Ляйен.

График: AUDJPY

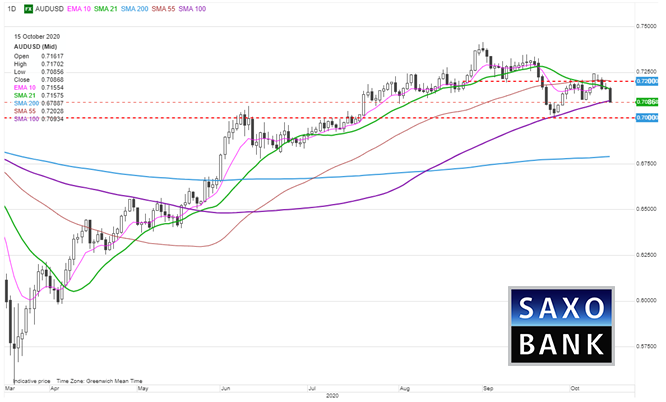

Пара AUDJPY является классическим показателем риск-аппетита среди валют G10, и она остановилась – как многие пары с USD – прямо на важном уровне сопротивления, в данном случае на «горловине» фигуры «голова и плечи» около 0,7600 и в непосредственной близости к скользящим средним за 21 и 55 дней. Вероятно, это что-то вроде линии раздела «быков» и «медведей», как окрестность 0,7200 в паре AUDUSD – для текущей склонности к риску по валютам. Не переключайтесь: вряд ли трейдеры хотят взять на себя большие риски в преддверии выходных, когда мы ожидаем новостей о состоянии здоровья Трампа.

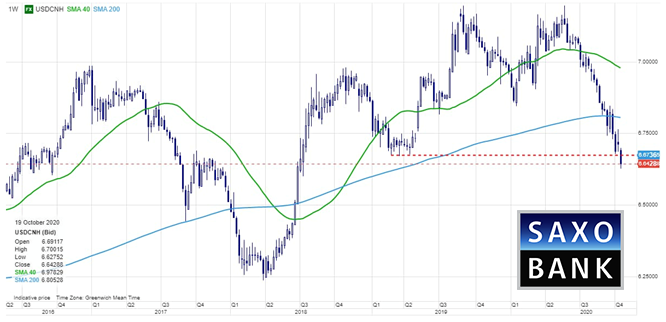

Так, минуточку... А что вчера произошло в сегменте сырьевых товаров? Понаблюдаем за сырьевыми валютами.

Сырьевые рынки вчера проявили себя интересным образом: цены на нефть пошли дальше вниз и подошли к краю важного уровня поддержки. Спрос на нефть выглядит неуверенным, поскольку некоторые крупные европейские города, от Мадрида до Лондона, могут снова закрыться на карантин, а число случаев заболевания коронавирусом в США перестало падать. Низкие цены на сырье подрывают рефляционный сценарий, и за ними стоит следить, не только в отношении «нефтяных валют», но и вообще любых сырьевых валют вроде AUD. Цены на медь за вчерашний день упали особенно сильно. И все же интересно наблюдать, что пара EURNOK сегодня утром значительно ушла вниз, несмотря на сброс рисков и низкие цены на нефть – хороший признак для норвежской кроны.

Данные по рынку труда США – не так уж интересно.

Сегодня будут опубликованы данные по изменению количества рабочих мест за сентябрь. На этот счет есть противоречивые мысли: по-прежнему тревожит, что количество новых заявок на пособие по безработице за последние недели упало лишь на 50 тысяч. Это очень медленный темп для возврата к норме, а мы уже много раз говорили об угрозе массовых увольнений в Disney (NYSE: DIS) и авиакомпаниях. Да, сохраняемых заявок стало намного меньше, а количество рабочих мест по данным ADP подскочило за август на солидные 750 тысяч, но обратим внимание, что компонент занятости в производственном индексе ISM по США (49,2) по-прежнему не показывает роста занятости. В какой-то степени это связано с проблемами в нефтегазовой отрасли. Официальные данные по изменению количества рабочих мест, которые выйдут сегодня, подвергаются таким статистическим манипуляциям, что часто имеют смысл только в виде долгосрочных скользящих средних. Ближайшие важные данные по американскому рынку труда – это компонент занятости в сентябрьском ISM по сфере услуг, выходящий в понедельник.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru

Американский доллар и японская иена подскочили вверх на сообщении, поступившем во время начала торгов в Европе, что президент США Дональд Трамп и его первая леди, на днях совершавшие поездки с больной помощницей, получили положительный результат анализа на COVID-19. Последствия этой новости для рынков могут оказаться самыми разными в зависимости от того, насколько серьезным окажется случай Трампа.

Главные торговые темы:

Тактическая неопределенность на фоне коронавируса у Трампа. Инстинктивная реакция на любую новостную бомбу, повышающую неопределенность – это бежать спасаться. Даже немного удивительно, что рынок сохранил позитивное настроение, несмотря на слабый прогресс по теме стимулирования в США (об этом ниже) и на то, что Трамп в последние дни путешествовал по делам предвыборной кампании с помощницей, которая вчера оказалась зараженной. Однако ситуация может развиваться быстро и в самых разных направлениях.

Легкая форма заболевания: у Трампа небольшой насморк, и через неделю или десять дней он снова готов к бою. В таком случае он не только обойдется без существенных последствий для здоровья, но и сможет увереннее заявлять, что большинство людей – даже такие немолодые, как он – избегают тяжелых симптомов, и его противники зря так сурово критикуют его политику по борьбе с вирусом.

Тяжелая форма: Трамп всерьез выходит из строя на две недели или больше. Если с ним будет что-то сравнимое с весенним случаем британского премьера Бориса Джонсона (16 дней от сообщения о положительном анализе до выписки из больницы), то это подчеркнет серьезность коронавирусной угрозы, заставит Трампа сократить планы, снизит его энергию и, вероятно, поддержит критику его действий и склонит против него небольшую долю сомневающихся избирателей.

Пока что рынок воспринял ситуацию как сдвиг в пользу Джо Байдена. Подъем американского доллара показывает, что колебания рисковых настроений для USD сейчас важнее, чем прогнозы бюджетного дефицита и перспектива повышения инфляции из-за повышенных трат демократической администрации (конечно, только если демократы вернут Сенат).

Вспомним и о вопросе стимулирования в США – это будет важнее, если коронавирус у Трампа окажется лишь слабым отвлекающим фактором.

Демократы в Палате представителей приняли закон о новом пакете стимулирования на 2,2 трлн долларов, причем незначительным большинством и без единого голоса республиканцев. Это меньше, чем первоначально предложенные ими три с лишним триллиона, но принятый ими компромисс некоторые считают признаком того, что трамповский Белый дом всё-таки может быть готов к соглашению, а выход Трампа из строя тогда повышает риск отказа от договоренности. Отсутствие стимулирования плохо для рисковых настроений и, следовательно, благоприятно для USD, учитывая наблюдаемые закономерности. В эти выходные спикер Палаты представителей Пелоси встретится с министром финансов Мнучином, так что прорыв в переговорах еще возможен.

Брекзит: спотовая торговля опасна, но есть вариант опционов.

Если кому-то еще не было очевидно, вчерашнее поведение фунта стерлингов показало опасность спотовой тактической торговли этой валютой в связи с противоречивыми новостями по теме Брекзита. Опционы же подойдут для тех, кто хочет занять какие-то позиции на ближайшие недели переговорного периода, а для кого-то, кто думает, что ситуация будет подвешенной до последнего – и на срок после 31 декабря. Длинный стрэнгл в EURGBP или GBPUSD (лонг по опционам пут и колл «вне денег») – это способ торговли волатильностью без прогнозов по направлению, а тем, у кого такие прогнозы есть, можно рассмотреть длинные позиции по опционам пут или колл, либо пут-спред или колл-спред. Спред опциона (лонг по одному опциону и шорт по другому, который намного сильнее находится «вне денег») сокращает величину направленного движения, необходимую для достижения безубыточности. Однако максимальная возможная прибыль также сократится, если произойдет сильный скачок волатильности. Ставки на переговорах поднимаются: британский премьер-министр Борис Джонсон завтра намерен встретиться с председателем Еврокомиссии Урсулой фон дер Ляйен.

График: AUDJPY

Пара AUDJPY является классическим показателем риск-аппетита среди валют G10, и она остановилась – как многие пары с USD – прямо на важном уровне сопротивления, в данном случае на «горловине» фигуры «голова и плечи» около 0,7600 и в непосредственной близости к скользящим средним за 21 и 55 дней. Вероятно, это что-то вроде линии раздела «быков» и «медведей», как окрестность 0,7200 в паре AUDUSD – для текущей склонности к риску по валютам. Не переключайтесь: вряд ли трейдеры хотят взять на себя большие риски в преддверии выходных, когда мы ожидаем новостей о состоянии здоровья Трампа.

Так, минуточку... А что вчера произошло в сегменте сырьевых товаров? Понаблюдаем за сырьевыми валютами.

Сырьевые рынки вчера проявили себя интересным образом: цены на нефть пошли дальше вниз и подошли к краю важного уровня поддержки. Спрос на нефть выглядит неуверенным, поскольку некоторые крупные европейские города, от Мадрида до Лондона, могут снова закрыться на карантин, а число случаев заболевания коронавирусом в США перестало падать. Низкие цены на сырье подрывают рефляционный сценарий, и за ними стоит следить, не только в отношении «нефтяных валют», но и вообще любых сырьевых валют вроде AUD. Цены на медь за вчерашний день упали особенно сильно. И все же интересно наблюдать, что пара EURNOK сегодня утром значительно ушла вниз, несмотря на сброс рисков и низкие цены на нефть – хороший признак для норвежской кроны.

Данные по рынку труда США – не так уж интересно.

Сегодня будут опубликованы данные по изменению количества рабочих мест за сентябрь. На этот счет есть противоречивые мысли: по-прежнему тревожит, что количество новых заявок на пособие по безработице за последние недели упало лишь на 50 тысяч. Это очень медленный темп для возврата к норме, а мы уже много раз говорили об угрозе массовых увольнений в Disney (NYSE: DIS) и авиакомпаниях. Да, сохраняемых заявок стало намного меньше, а количество рабочих мест по данным ADP подскочило за август на солидные 750 тысяч, но обратим внимание, что компонент занятости в производственном индексе ISM по США (49,2) по-прежнему не показывает роста занятости. В какой-то степени это связано с проблемами в нефтегазовой отрасли. Официальные данные по изменению количества рабочих мест, которые выйдут сегодня, подвергаются таким статистическим манипуляциям, что часто имеют смысл только в виде долгосрочных скользящих средних. Ближайшие важные данные по американскому рынку труда – это компонент занятости в сентябрьском ISM по сфере услуг, выходящий в понедельник.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru