У вас есть личный финансовый план (ЛФП)?

Нет?

А вы хотите реализовать свои цели и стать финансово независимым?

Если ответ "ДА", тогда создание личного (или семейного) финансового плана просто необходимо, и данная статья может послужить хорошим стимулом для этого!

Ведь у каждого человека есть определенные цели, которые он желает достичь в будущем.

А, в большинстве случаев, для этих целей требуются финансовые ресурсы, которых как обычно не хватает.

ЛФП - это основа управления личными финансами, которая позволяет грамотно распоряжаться денежными потоками, проходящими через человека в течение всей его жизни. От умения управлять этими потоками и зависит его будущее.

Сразу хочу обратить внимание на тот факт, что ЛФП у каждого должен быть индивидуальным и созданным самостоятельно после глубокого анализа текущей ситуации и постановки конкретных целей на будущее.

Не существует универсальных финансовых планов, которые подходят для всех, т.к все люди разные, способности и цели у всех также разные.

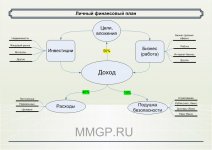

Поэтому я решил не вдаваться в подробности, а предложить вам общую ассоциативную схему движения денежных потоков, которую в свое время создавал для себя. По шаблону этой схемы можно создать конкретный ЛФП под свои нужды.

В основе схемы лежит мой личный опыт и совокупность теоретических материалов (книги, стати, заметки, советы финансовых консультантов и т.д.), которые были прочитаны и сведены в единое целое.

Итак, схема:

На схеме можно увидеть виртуального человечка (голова, руки, ноги, туловище (или живот )) .

)) .

ЛФП как и любой человек должен быть развит пропорционально а также:

Думать головой (цели, вложения)

Крепко стоять на ногах (подушка безопасности, расходы)

Развивать тело (или живот, кому как ) (доход)

) (доход)

В том числе укреплять руки (инвестиции, бизнес, работа)

По каждому элементу схемы (цели, инвестиции, бизнес, работа, учет доходов и расходов, подушка безопасности и т.д.) можно написать отдельные полноценные статьи, т.к эти вопросы слишком обширны.

Возможно, в будущем, я это сделаю, но смысл данной статьи в том, чтобы заинтересовать читателей начать работу над собственным ЛФП.

В данный момент я хочу лишь кратко описать каждый элемент схемы и взаимосвязи их между собой.

1. Цели, вложения

Когда человек поставил конкретные финансовые цели и продумал пути их достижения, то реализация этих целей становится на порядок проще и понятнее.

В любой статье или книге, посвященной формированию целей, можно прочитать, что цель должна быть:

- определена во времени, т.е указан срок ее реализации;

- измерима, т.е ее можно измерить количественно, чтобы определить на сколько вы приблизились к ее достижению;

- достижима, т.е реально возможна.

Также на этом этапе важно продумать куда и в каких количествах будут осуществлены вложения денежных средств и времени в зависимости от целей и допустимых уровней риска.

2. Инвестиции

Вариантов инвестиций огромное количество. Их нужно использовать в зависимости от готовности конкретного человека к риску.

Чем больше инвестиции будут диверсифицированы - тем лучше. О диверсификации уже писал здесь.

3. Бизнес (работа)

На мой взгляд, бизнес - это основа ЛФП, т.к именно бизнес способен приносить большую часть доходов и намного быстрее продвинуть человека к финансовой независимости.

Но для некоторых работа - это единственный источник дохода в данный момент. Советую в таком случае задуматься о вариантах создания собственного дела (поставить цель для начала).

Бизнесы также должны быть разносторонними, т.е со слабо пересекающимися сферами.

4. Подушка безопасности

Под "подушкой безопасности" подразумевается неприкосновенная сумма ликвидных средств (в основном это наличные деньги), которые должны прийти на помощь человеку в случае, если все денежные потоки, которые составляли доход иссякли.

Кстати, при хорошей диверсификации этот момент не возникнет никогда, но подстраховаться все же следует.

Размер подушки безопасности должен составлять сумму средних расходов человека за 6 месяцев.

Здесь также следует подумать о диверсификации, т.е хранить деньги в разных валютах, а для покрытия инфляции часть средств разместить в надежных банках.

В этом разделе также стоит задуматься о страховке жизни, здоровья и имущества, чтобы быть уверенным в завтрашнем дне при любом раскладе.

5. Доход

Доход поступающий от инвестиций, бизнеса и/или работы должен быть максимально диверсифицирован, чтобы неудачные периоды(которые обязательно будут) одних источников перекрывались другими и не оказывали значительного влияния на общую картину.

Естественно, что одна из главных целей, которые нужно поставить на 1 этапе - это достижение уровня дохода в X денежных единиц к конкретному времени.

6. Расходы

Расходы - это основной компонент анализа при составлении ЛФП.

Расходы могут быть:

- постоянными - фиксированные расходы, которые сохраняются от месяца к месяцу и их трудно сократить;

- переменными - расходы, которые изменяются каждый месяц, т.е необязательные расходы к которым следует присмотреться в первую очередь ;

;

- целевыми - это деньги, которые откладываются на какие-нибудь целевые покупки или услуги.

Когда "подушка безопасности" сформирована, то предлагаю проценты, которые использовались для нее, откладывать на целевые расходы.

Подробнее о том как контролировать расходы и вести личный бюджет я напишу в следующий раз.

Взаимодействие элементов (или движение денежных потоков) следующее:

в результате постановки целей, вложения средств и времени в бизнес, инвестиции и работу человек получает ежемесячный доход, который он распределяет в определенной пропорции. Часть уходить обратно в оборот, а часть идет на расходы и формирование подушки безопасности.

Схема распределения средств в моем случае 50/50, т.е 50% дохода идет обратно в бизнес и инвестиции ("работы" в моем ЛФП нет ), а оставшиеся 50% изымаются из оборота на ежемесячные расходы, формирование подушки безопасности и целевые покупки.

), а оставшиеся 50% изымаются из оборота на ежемесячные расходы, формирование подушки безопасности и целевые покупки.

Вы можете распределить процентные соотношения денежных потоков по своему усмотрению. Это может быть как 60/40, так и 30/70. Все зависит от ваших целей и текущей финансовой ситуации. Так, например, если постоянные расходы (еда, жилье, коммунальные услуги, связь и т.д) составляют 70% от ваших доходов, то нужно корректировать схему, но однозначно начать задумываться о повышении доходов и возможностях сокращения переменных расходов.

Кстати, в схеме нет ни одного упоминания о кредитах. Почему?

Да потому что я негативно отношусь к взятию кредитов, особенно потребительских, т.к считаю, что нужно жить по средствам.

Обоснованными считаю только кредиты на недвижимость или бизнес (при наличии четкого бизнес плана).

А в заключение хочу сказать, что мало просто составить ЛФП. Нужно постоянно придерживаться этого плана и работать над ним, т.е вносить корректировки по мере достижения или изменения целей, т.к жизнь не стоит на месте...

Надеюсь, что эта статья и предложенная схема будет полезна читателям и поспособствует движению в сторону финансовой независимости.

Успехов!

------------------------

Автор: Vovan

Авторские права на статью принадлежат www.MMGP.COM

Нет?

А вы хотите реализовать свои цели и стать финансово независимым?

Если ответ "ДА", тогда создание личного (или семейного) финансового плана просто необходимо, и данная статья может послужить хорошим стимулом для этого!

Ведь у каждого человека есть определенные цели, которые он желает достичь в будущем.

А, в большинстве случаев, для этих целей требуются финансовые ресурсы, которых как обычно не хватает.

ЛФП - это основа управления личными финансами, которая позволяет грамотно распоряжаться денежными потоками, проходящими через человека в течение всей его жизни. От умения управлять этими потоками и зависит его будущее.

Сразу хочу обратить внимание на тот факт, что ЛФП у каждого должен быть индивидуальным и созданным самостоятельно после глубокого анализа текущей ситуации и постановки конкретных целей на будущее.

Не существует универсальных финансовых планов, которые подходят для всех, т.к все люди разные, способности и цели у всех также разные.

Поэтому я решил не вдаваться в подробности, а предложить вам общую ассоциативную схему движения денежных потоков, которую в свое время создавал для себя. По шаблону этой схемы можно создать конкретный ЛФП под свои нужды.

В основе схемы лежит мой личный опыт и совокупность теоретических материалов (книги, стати, заметки, советы финансовых консультантов и т.д.), которые были прочитаны и сведены в единое целое.

Итак, схема:

На схеме можно увидеть виртуального человечка (голова, руки, ноги, туловище (или живот

ЛФП как и любой человек должен быть развит пропорционально а также:

Думать головой (цели, вложения)

Крепко стоять на ногах (подушка безопасности, расходы)

Развивать тело (или живот, кому как

В том числе укреплять руки (инвестиции, бизнес, работа)

По каждому элементу схемы (цели, инвестиции, бизнес, работа, учет доходов и расходов, подушка безопасности и т.д.) можно написать отдельные полноценные статьи, т.к эти вопросы слишком обширны.

Возможно, в будущем, я это сделаю, но смысл данной статьи в том, чтобы заинтересовать читателей начать работу над собственным ЛФП.

В данный момент я хочу лишь кратко описать каждый элемент схемы и взаимосвязи их между собой.

1. Цели, вложения

Когда человек поставил конкретные финансовые цели и продумал пути их достижения, то реализация этих целей становится на порядок проще и понятнее.

В любой статье или книге, посвященной формированию целей, можно прочитать, что цель должна быть:

- определена во времени, т.е указан срок ее реализации;

- измерима, т.е ее можно измерить количественно, чтобы определить на сколько вы приблизились к ее достижению;

- достижима, т.е реально возможна.

Также на этом этапе важно продумать куда и в каких количествах будут осуществлены вложения денежных средств и времени в зависимости от целей и допустимых уровней риска.

2. Инвестиции

Вариантов инвестиций огромное количество. Их нужно использовать в зависимости от готовности конкретного человека к риску.

Чем больше инвестиции будут диверсифицированы - тем лучше. О диверсификации уже писал здесь.

3. Бизнес (работа)

На мой взгляд, бизнес - это основа ЛФП, т.к именно бизнес способен приносить большую часть доходов и намного быстрее продвинуть человека к финансовой независимости.

Но для некоторых работа - это единственный источник дохода в данный момент. Советую в таком случае задуматься о вариантах создания собственного дела (поставить цель для начала).

Бизнесы также должны быть разносторонними, т.е со слабо пересекающимися сферами.

4. Подушка безопасности

Под "подушкой безопасности" подразумевается неприкосновенная сумма ликвидных средств (в основном это наличные деньги), которые должны прийти на помощь человеку в случае, если все денежные потоки, которые составляли доход иссякли.

Кстати, при хорошей диверсификации этот момент не возникнет никогда, но подстраховаться все же следует.

Размер подушки безопасности должен составлять сумму средних расходов человека за 6 месяцев.

Здесь также следует подумать о диверсификации, т.е хранить деньги в разных валютах, а для покрытия инфляции часть средств разместить в надежных банках.

В этом разделе также стоит задуматься о страховке жизни, здоровья и имущества, чтобы быть уверенным в завтрашнем дне при любом раскладе.

5. Доход

Доход поступающий от инвестиций, бизнеса и/или работы должен быть максимально диверсифицирован, чтобы неудачные периоды(которые обязательно будут) одних источников перекрывались другими и не оказывали значительного влияния на общую картину.

Естественно, что одна из главных целей, которые нужно поставить на 1 этапе - это достижение уровня дохода в X денежных единиц к конкретному времени.

6. Расходы

Расходы - это основной компонент анализа при составлении ЛФП.

Расходы могут быть:

- постоянными - фиксированные расходы, которые сохраняются от месяца к месяцу и их трудно сократить;

- переменными - расходы, которые изменяются каждый месяц, т.е необязательные расходы к которым следует присмотреться в первую очередь

- целевыми - это деньги, которые откладываются на какие-нибудь целевые покупки или услуги.

Когда "подушка безопасности" сформирована, то предлагаю проценты, которые использовались для нее, откладывать на целевые расходы.

Подробнее о том как контролировать расходы и вести личный бюджет я напишу в следующий раз.

Взаимодействие элементов (или движение денежных потоков) следующее:

в результате постановки целей, вложения средств и времени в бизнес, инвестиции и работу человек получает ежемесячный доход, который он распределяет в определенной пропорции. Часть уходить обратно в оборот, а часть идет на расходы и формирование подушки безопасности.

Схема распределения средств в моем случае 50/50, т.е 50% дохода идет обратно в бизнес и инвестиции ("работы" в моем ЛФП нет

Вы можете распределить процентные соотношения денежных потоков по своему усмотрению. Это может быть как 60/40, так и 30/70. Все зависит от ваших целей и текущей финансовой ситуации. Так, например, если постоянные расходы (еда, жилье, коммунальные услуги, связь и т.д) составляют 70% от ваших доходов, то нужно корректировать схему, но однозначно начать задумываться о повышении доходов и возможностях сокращения переменных расходов.

Кстати, в схеме нет ни одного упоминания о кредитах. Почему?

Да потому что я негативно отношусь к взятию кредитов, особенно потребительских, т.к считаю, что нужно жить по средствам.

Обоснованными считаю только кредиты на недвижимость или бизнес (при наличии четкого бизнес плана).

А в заключение хочу сказать, что мало просто составить ЛФП. Нужно постоянно придерживаться этого плана и работать над ним, т.е вносить корректировки по мере достижения или изменения целей, т.к жизнь не стоит на месте...

Надеюсь, что эта статья и предложенная схема будет полезна читателям и поспособствует движению в сторону финансовой независимости.

Успехов!

------------------------

Автор: Vovan

Авторские права на статью принадлежат www.MMGP.COM

Я уже совершенно и забыл про создание ЛФП, так как был очень увлечён дальнейшей теорией (книги, интернет, и т.д.). И, как обычно, узнавая что-то новое, действительно полезное, то, что удовлетворяет "голодный мозг", мне всегда хочется идти (даже, скорее всего, "бежать") дальше, не закрепив полученную информацию. С такими ошибками продолжаю бороться, но пока желаемый результат не достигнут...

Я уже совершенно и забыл про создание ЛФП, так как был очень увлечён дальнейшей теорией (книги, интернет, и т.д.). И, как обычно, узнавая что-то новое, действительно полезное, то, что удовлетворяет "голодный мозг", мне всегда хочется идти (даже, скорее всего, "бежать") дальше, не закрепив полученную информацию. С такими ошибками продолжаю бороться, но пока желаемый результат не достигнут...