ОАО Альянс, 2009 год.

Начиная с послекризисного 2009 года, “Независимая финансовая экспертиза” проводит экспресс – анализ финансового состояния крупнейших предприятий нефтегазовой отрасли. При анализе применяются методики, изложенные в отечественной экономической литературе. Полученные результаты позволяют проследить динамику финансового состояния предприятия, его положение в отрасли, сильные и слабые стороны деятельности. По итогам года будет выпущен отчет, в котором раскрывается анализ отрасли в 2009 году. Данный отчет посвящен ОАО Альянс.

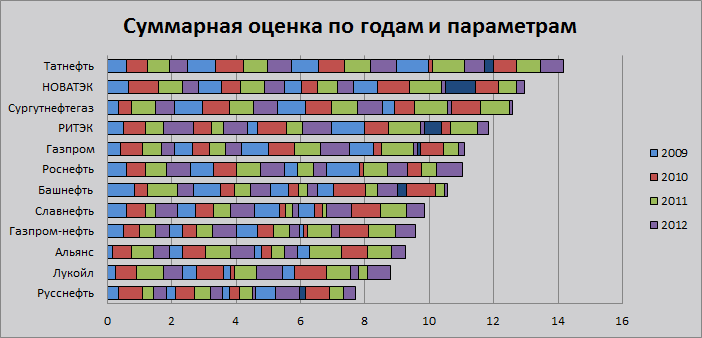

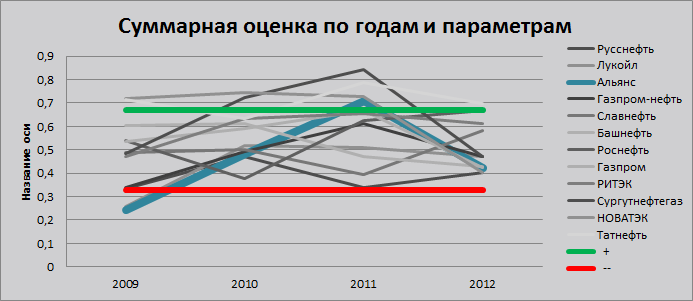

ОАО Альянс в 2009 году получает общую оценку 2,42 по 10-балльной шкале. При этом минимальная оценка по нефтегазовой отрасли этого года – 2,42, максимальная – 7,18, средняя - 4,77.

Экспресс-анализ ОАО Альянс состоит из пяти частей.

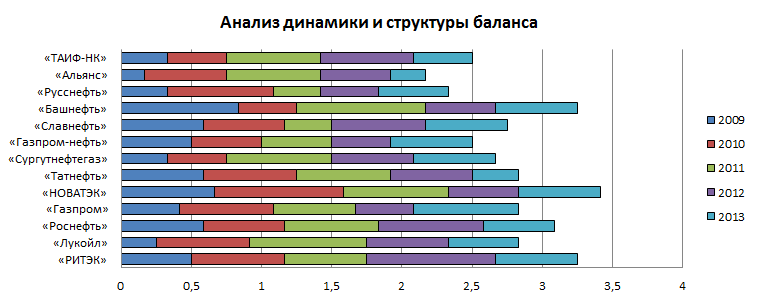

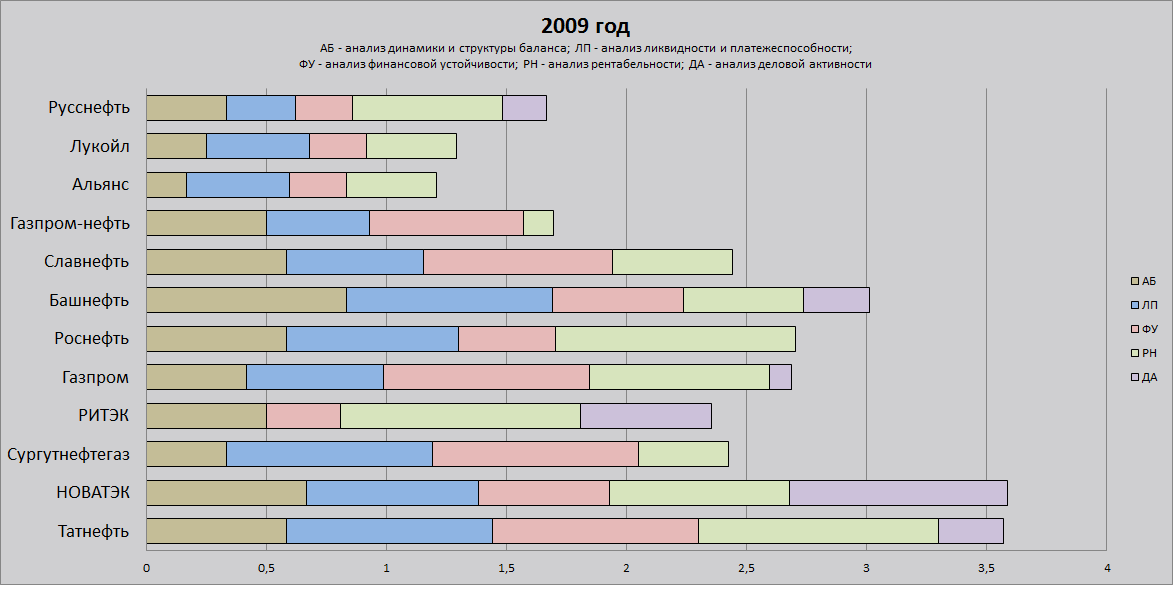

Анализ агрегированного баланса – 1,67, минимум – 1,67, максимум – 8,33, средняя - 4,79;

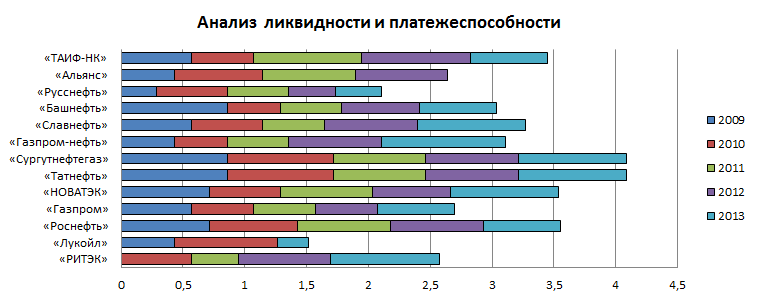

Анализ ликвидности – 4,29, минимум – 0,00, максимум – 8,57, средняя - 5,60;

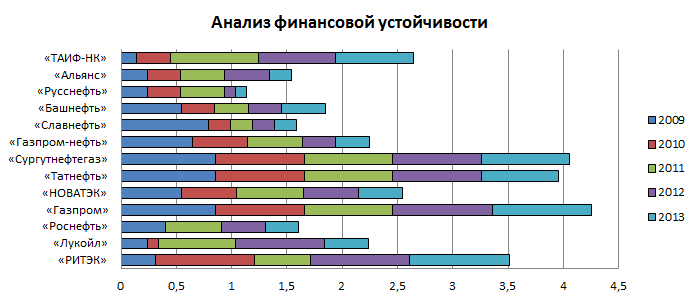

Анализ финансовой устойчивости – 2,38, минимум – 2,38, максимум – 8,57, средняя - 5,44;

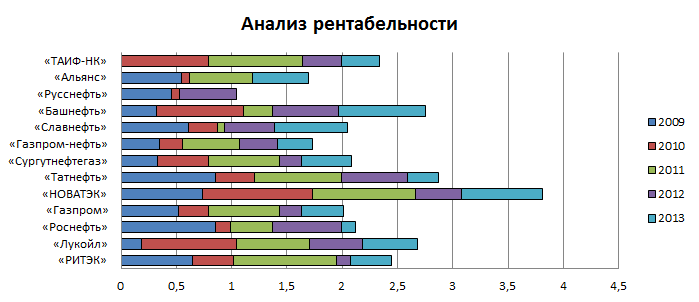

Анализ рентабельности – 3,75, минимум – 1,25, максимум – 1,00, средняя - 6,15;

Анализ деловой активности – 0,00, минимум – 0,00, максимум – 9,09, средняя - 1,89.

Сравнение с другими компаниями отрасли показывает, что ОАО Альянс в 2009 году имеет минимальную финансовую эффективность. Наихудшие позиции по показателям агрегированного баланса, финансовой устойчивости, деловой активности. Чуть ниже среднего уровня находятся показатели ликвидности и платежеспособности.

Краткие замечания по способам улучшения финансового состояния ОАО Альянс приведены в отчете, размещенном на нашем сайте.

График отраслевых показателей за 2009 год представлен ниже.

В ближайшее время будет проведен анализ ОАО Альянс за 2010 год.

Основой работы "Независимой финансовой экспертизы» являются принципы Уоррена Баффетта. В соответствии с ними интерес инвестирования в компанию определяется фундаментальным анализом его финансового состояния не в меньшей степени, чем котировкой его акций. Конечный выбор всегда за инвестором, который должен обладать самой разносторонней информацией о предприятии.

добавлено через 1 минуту

ОАО «Альянс», финансовый анализ за 2010 год.

Продолжаем давать собственные материалы по предприятиям, работающим в нефтегазовой сфере. Предыдуший опубликованный материал был посвящен послекризисному периоду - 2009 году. Представляемые в этом отчете данные относятся к 2010 году. 2010 год – год выхода предприятий России из кризиса. На этом этапе нефтегазовая отрасль начала отвоевывать утерянные за прошлый год позиции. Динамика финансового состояния предприятий на этом этапе пока не прослеживается, но можно отследить оперативность реагирования менеджмента компаний на влияние неблагоприятной внешнеэкономической среды. Для сравнения с другими предприятиями, работающими в отрасли, будет выпущена отраслевая характеристика 2010 года. Данный отчет посвящен ОАО Альянс.

Расчетная оценка ОАО Альянс в 2010 году составляет 4,83. В этом году минимальная оценка в отрасли равна 3,75, максимальная – 7,43, средняя - 5,65.

Структура анализа ОАО Альянс следующая.

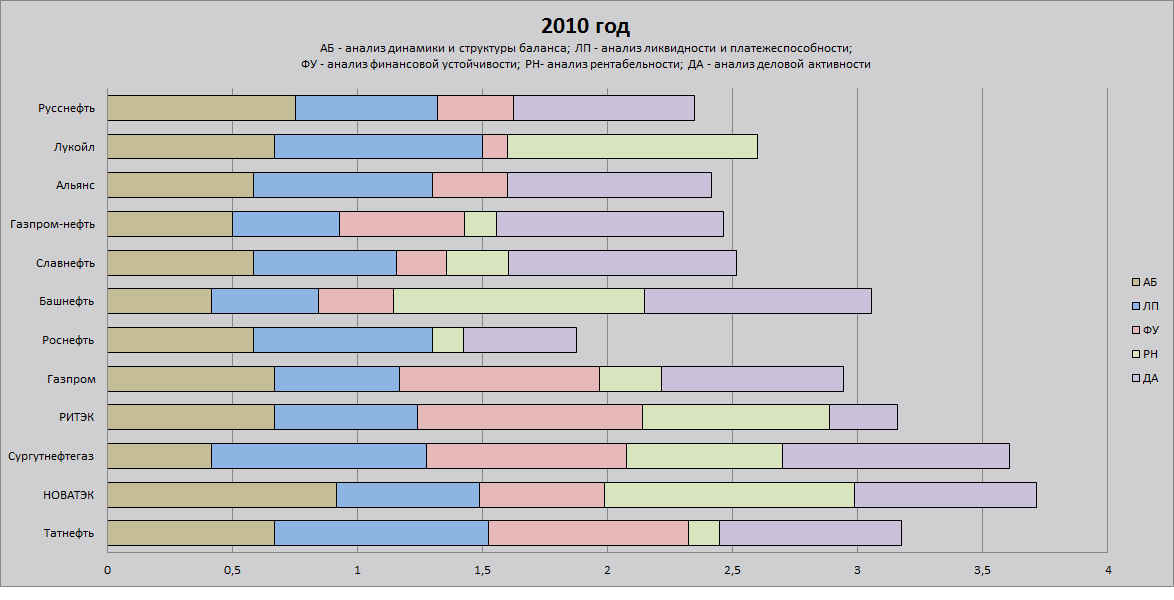

Анализ агрегированного баланса – 5,83, минимум – 4,17, максимум – 9,17, средняя - 6,18;

Анализ ликвидности – 7,14, минимум – 4,29, максимум – 8,57, средняя - 6,35;

Анализ финансовой устойчивости – 3,00, минимум – 0,00, максимум – 9,00, средняя - 4,58;

Анализ рентабельности – 0,00, минимум – 0,00, максимум – 10,00, средняя - 4,38;

Анализ деловой активности – 8,18, минимум – 0,00, максимум – 9,09, средняя - 6,74.

Как видно из детализации, ОАО практически по всем обобщенным коэффициентам находится в середине отраслевого рейтинга. Индекс рентабельности находится на нижнем значении отрасли. Неплохие показатели деловой активности и ликвидности, остальные индексы ниже среднего.

Некоторые рекомендации по улучшению финансового состояния ОАО Альянс приведены в отчете на нашем сайте.

График отраслевых показателей за 2010 год см. ниже

Анализ за 2011 год будет проведен в ближайшие дни.

"Независимая финансовая экспертиза" в своей работе придерживается принципов Уоррена Баффетта, согласно которым практический интерес для инвестирования представляют компании, обладающие хорошим фундаментальным анализом своего финансового. Стоимость акций на фондовом рынке – это еще не гарантия успешного вложения средств. Окончательный выбор делает инвестор, которому необходимо дать максимум формации по компании.

добавлено через 4 минуты

ОАО «Альянс», финансовый анализ за 2011 год.

Обновляем материалы по предприятиям, работающим в нефтегазовой отрасли. На этот раз обзор посвящен 2011 году. Отличительным признаком этого года является подъем нефтегазоаой отрасли, так как ведущие мировые державы, не устранив причины кризиса, сделали попытку восстановить национальные экономики. Были списаны безнадежные долги, в экономику добавлена ликвидность, простимулировано производство готовой продукции. Поэтому появилась потребность в дополнительной энергии, что восстановило экспорт нефти и газа из России. Два предыдущих года (см. наши ранние отчеты) показали, насколько быстро компании приспособились к снижению спроса на энергоресурсы. Анализируемый 2011 год продемонстрировал, насколько эффективно компании обеспечили восстановление спроса на углеводороды. Следующий выпуск, за 2012 год, будет завершающим в экспресс-анализе отрасли.

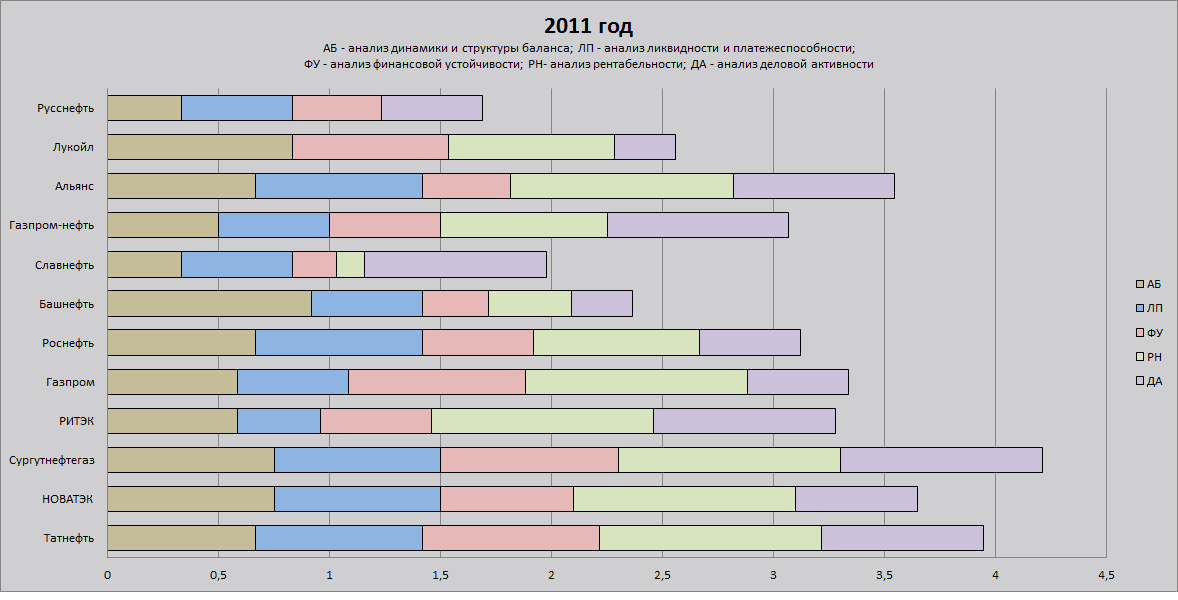

Данный отчет посвящен ОАО Альянс . Оценка проводилась по 10-балльной шкале и в 2011 году равна 7,09 . Для сравнения: минимальная отраслевая оценка равна 3,38, максимальная – 8,42, средняя - 6,12.

Анализ ОАО Альянс проводился в пять этапов.

Анализ агрегированного баланса – 6,67, минимум – 3,33, максимум – 9,17, средняя - 6,32;

Анализ ликвидности – 7,50, минимум – 0,00, максимум – 7,50, средняя - 5,52;

Анализ финансовой устойчивости – 4,00, минимум – 2,00, максимум – 8,00, средняя - 5,42;

Анализ рентабельности – 10,00, минимум – 0,00, максимум – 10,00, средняя - 7,29;

Анализ деловой активности – 7,27, минимум – 2,73, максимум – 9,09, средняя - 6,06.

Анализ показывает, что по суммарному рейтингу предприятие находится в верхней половине отраслевых значений. Максимальный коэффициент рентабельности, а также высокие коэффициенты ликвидности и деловой активности немного компенсирются невысоким коэффициентои финансовой устойчивости.

На нашем сайте приведены краткие рекомендации по улучшению финансового состояния ОАО Альянс .

Отраслевые показатели за 2011 год представлены ниже.

В течение 1-2 дней будет представлен анализ за 2012 год.

Биржевые котировки ценных бумаг предприятия не дают о нем достаточной информации. Знаменитый инвестор Уоррен Баффетт придерживается своих принципов, главный из которых – фундаментальный анализ деятельности предприятия, и этот принцип – основа нынешнего финансового состояния миллиардера. Для выбора объекта инвестирования необходима не только самая разнообразная информацией о предприятиях, но и умение ею пользоваться, выделяя самые существенные факты.

добавлено через 9 минут

ОАО «Альянс », финансовый анализ за 2012 год.

Завершаем обзор данных по нефте- и газодобывающим компаниям, работающим в России. За четыре прошедших года (2009...2012 гг.) был как спад нефтегазодобычи, так и его восстановление. Поэтому по этим годам можно отследить качество менеджмента компаний, которое сказывается на их положении в отрасли среди предприятий – конкурентов и, в конечном итоге, на их инвестиционной привлекательности. По результатам мониторинга можно заметить, что мировая экономика оказывает существенное влияние на отрасль и на каждое предприятие в отдельности, делает экономику страны крайне зависимой от мировых трендов.

По итогам 2012 года будет выпущен отраслевой отчет. Данный отчет посвящен ОАО Альянс.

Необходимо добавить, что результаты исследований, представленные «Независимой финансовой экспертизой», являются независимым мнением, основанным исключительно на применяемых методиках исследования финансового состояния компании и предназначены только для расширения информационной базы интересанта. НзФЭ не гарантирует полноту и существенность предоставляемой информации о компании, хотя и стремится к этому.

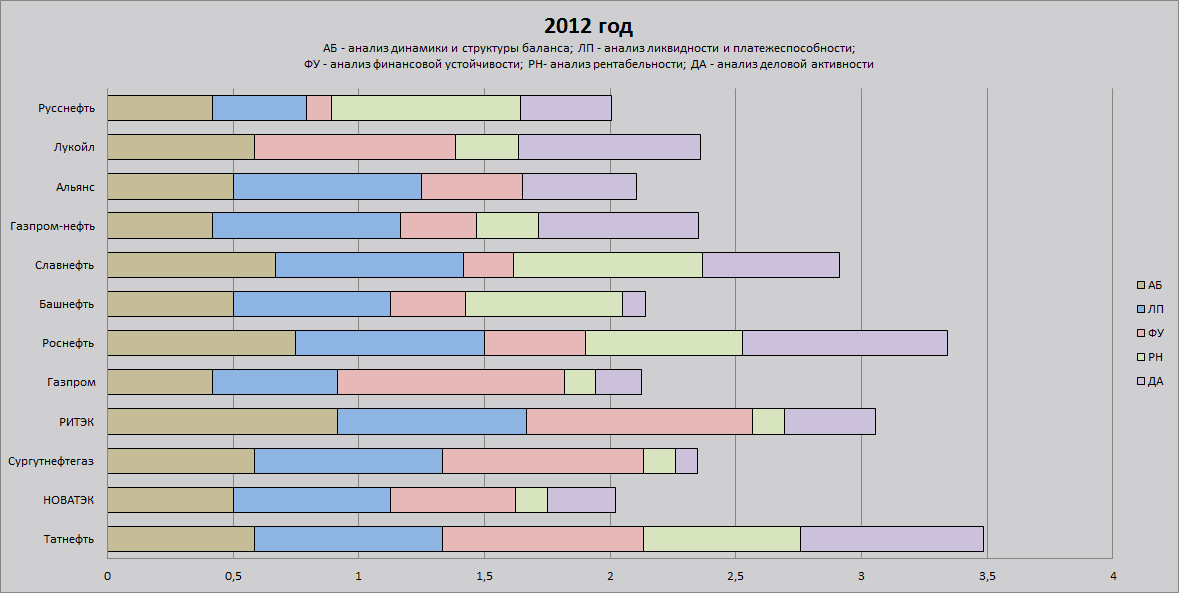

ОАО Альянс в 2012 году набирает итоговую оценку 4,21 по 10-балльной шкале. В рассматриваемом году в нефтегазовой сфере минимальная оценка составляет 4,01, максимальная – 6,97, средняя - 5,04

Структура анализа ОАО Альянс описана ниже.

Анализ агрегированного баланса –5,00. Для сравнения: минимум – 4,17, максимум – 9,17, средняя - 5,69;

Анализ ликвидности – 7,50, минимум – 0,00, максимум – 7,50, средняя - 6,15;

Анализ финансовой устойчивости – 4,00, минимум – 1,00, максимум – 9,00, средняя - 5,33;

Анализ рентабельности – 0,00, минимум – 0,00, максимум – 7,50, средняя - 3,65;

Анализ деловой активности – 4,55, минимум – 0,91, максимум – 8,18, средняя - 4,39.

Сводная таблица показывает, что итоговый рейтинг компании ниже среднего по отрасли. Максимальен только показатель ликвидности, остальные коэффициенты располагаются в середине или в нижней части отраслевых показателей.

Финансовое состояние ОАО Альянс можно улучшить, если принимать во внимание замечания, приведенные в отчете по компании.

Показатели нефтегазовой отрасли за 2012 год см. ниже

Краткий анализ за предыдущие годы (2009 ... 2011 гг.) был представлен ранее.

"Независимая финансовая экспертиза" в своей работе придерживается принципов Уоррена Баффетта. Интерес к компании определяется как котировкой ее ценных бумаг, так и фундаментальным анализом ее финансового состояния. Искусство грамотного инвестирования состоит в том, что из самой разнообразной информации о компании выбирается наиболее важная, которая в конечном итоге и влияет на ее инвестиционную привлекательность.

Последнее редактирование: