IFCMarkets

Интересующийся

Добрый день, уважаемые трейдеры!

Сегодня мы публикуем еженедельный аналитический материал для инструмента, составленного при помощи технологии PCI GeWorko. В предыдущем выпуске на основании прогноза по спредовому инструменту PCI Google/Apple мы смогли успешно зафиксировать прибыль (материал на сайте компании).

Вторым способом снизить инвестиционный риск (помимо спредовой торговли тесно связанными активами) является составление инвестиционного портфеля. Этот классический инструмент институциональных инвесторов является частным случаем персонального композитного инструмента и может быть создан в несколько кликов внутри платформы NetTradeX.

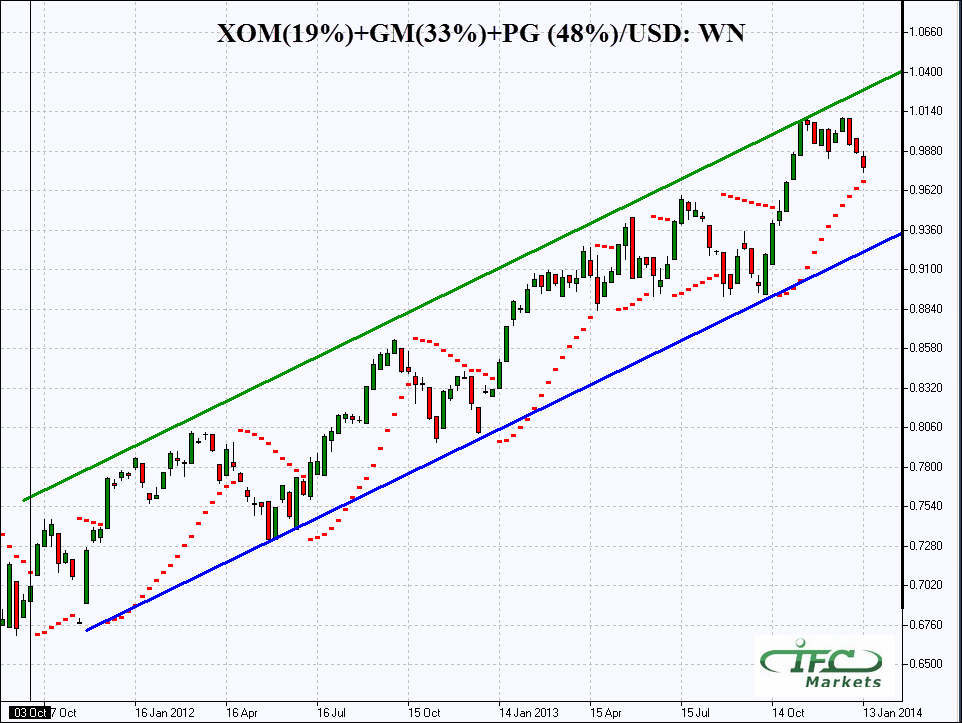

Сегодня мы рассмотрим портфель “Тройка лидеров 1.0” составленный при помощи метода Шарпа. С подробной документацией по расчету портфеля Вы можете ознакомиться здесь. Портфель составлен на основе акций, входящих в индекс S&P 500 Top10 компаний с наивысшей капитализацией. В результате получен инструмент, обладающий максимальным соотношением доходность/риск: Exon Mobile (19%), General Electric (33%) и Procter & Gamble (48%). В процентах указана доля совокупного инвестированного капитала.

Несмотря на то, что анализ проводился с учетом недельных свечей, этот инструмент удобен и для междудневных трейдеров, т.к. известна динамика крупномасштабного тренда.Рассмотрим сигналы технического анализа. На приведенном внизу рисунке показан график цены отношения портфеля к одному лоту USD. Двухлетний тренд не смог пробить сопротивление на отметке 1.0109 и находится в состоянии коррекции. Это подтверждает как трендовый индикатор ParabolicSAR, так и осциллятор RSI(14), который с 14 ноября показывал дивергенцию. Более того, цена пробила нижнюю границу канала Bollinger Bands. Можно предположить, что ситуация под контролем медведей. И это действительно так на данный момент.

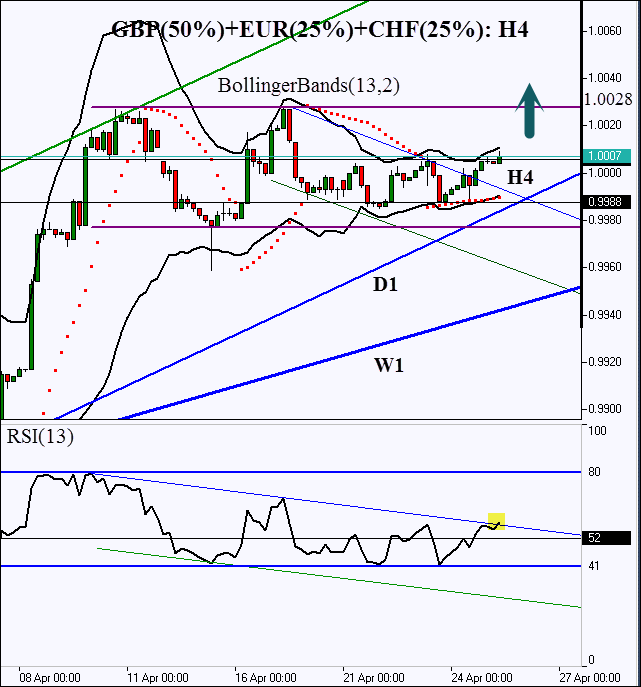

Тем не менее, восходящий тренд существует два года и показал 6 касаний линии поддержки (см. верхний рисунок). Мы считаем, что наиболее вероятно его продолжение, поэтому рекомендуем более рискованным междудневным инвесторам рассчитывать на скорое окончание коррекции и покупать в нижней трети канала (она отмечена пунктиром), если опережающий осциллятор RSI(14) пробьет линию сопротивления. Это наиболее вероятно ввиду того, что сигнал осциллятора подошел к линии сопротивления и скоро пойдет на разворот. К тому же первый намек на завершение коррекции поступил со стороны медвежьей модели “молот” - она обозначена желтым цветом на втором графике.

Мы рекомендуем самым осторожным и терпеливым трейдерам дождаться пробоя недельного уровня сопротивления 1.0109 и ждать достижения мишени Фибоначчи 138.20% на уровне 1.0321. Это будет гарантировать меньшую прибыль при минимальном риске.

Направление вверх

Открытие позиции выше 1.0109

Мишень ниже 1.0321

Предварительный стоп ниже 0.9451

Сегодня мы публикуем еженедельный аналитический материал для инструмента, составленного при помощи технологии PCI GeWorko. В предыдущем выпуске на основании прогноза по спредовому инструменту PCI Google/Apple мы смогли успешно зафиксировать прибыль (материал на сайте компании).

Вторым способом снизить инвестиционный риск (помимо спредовой торговли тесно связанными активами) является составление инвестиционного портфеля. Этот классический инструмент институциональных инвесторов является частным случаем персонального композитного инструмента и может быть создан в несколько кликов внутри платформы NetTradeX.

Сегодня мы рассмотрим портфель “Тройка лидеров 1.0” составленный при помощи метода Шарпа. С подробной документацией по расчету портфеля Вы можете ознакомиться здесь. Портфель составлен на основе акций, входящих в индекс S&P 500 Top10 компаний с наивысшей капитализацией. В результате получен инструмент, обладающий максимальным соотношением доходность/риск: Exon Mobile (19%), General Electric (33%) и Procter & Gamble (48%). В процентах указана доля совокупного инвестированного капитала.

Несмотря на то, что анализ проводился с учетом недельных свечей, этот инструмент удобен и для междудневных трейдеров, т.к. известна динамика крупномасштабного тренда.Рассмотрим сигналы технического анализа. На приведенном внизу рисунке показан график цены отношения портфеля к одному лоту USD. Двухлетний тренд не смог пробить сопротивление на отметке 1.0109 и находится в состоянии коррекции. Это подтверждает как трендовый индикатор ParabolicSAR, так и осциллятор RSI(14), который с 14 ноября показывал дивергенцию. Более того, цена пробила нижнюю границу канала Bollinger Bands. Можно предположить, что ситуация под контролем медведей. И это действительно так на данный момент.

Тем не менее, восходящий тренд существует два года и показал 6 касаний линии поддержки (см. верхний рисунок). Мы считаем, что наиболее вероятно его продолжение, поэтому рекомендуем более рискованным междудневным инвесторам рассчитывать на скорое окончание коррекции и покупать в нижней трети канала (она отмечена пунктиром), если опережающий осциллятор RSI(14) пробьет линию сопротивления. Это наиболее вероятно ввиду того, что сигнал осциллятора подошел к линии сопротивления и скоро пойдет на разворот. К тому же первый намек на завершение коррекции поступил со стороны медвежьей модели “молот” - она обозначена желтым цветом на втором графике.

Мы рекомендуем самым осторожным и терпеливым трейдерам дождаться пробоя недельного уровня сопротивления 1.0109 и ждать достижения мишени Фибоначчи 138.20% на уровне 1.0321. Это будет гарантировать меньшую прибыль при минимальном риске.

Направление вверх

Открытие позиции выше 1.0109

Мишень ниже 1.0321

Предварительный стоп ниже 0.9451

.png)