В минувшие выходные в Москву прибыл легендарный представитель Уолл-стрит конца прошлого века – Джордан Белфорт. В 1987 г. он основал одну из крупнейших брокерских контор - Stratton Oakmont, заработал огромные деньги и в прямом смысле слова стал настоящим героем своего времени. Vestifinance предлагает эксклюзивное интервью с легендарным финансистом

Главный его козырь – умение продавать, и он использовал его по полной программе. Разработав свою собственную методику, он обучал сотрудников, которые очень быстро становились миллионерами и помогали его фирме расти. В общем, жизнь била ключом, но, как это часто бывает, далеко не все операции мистера Белфота были легальны. Десять лет спустя он был осужден за отмывание доходов и манипуляции с ценными бумагами. Но и это не смогло сломить Волка с Уолл-стрит.

Он написал две книги и после тюремного заключения решил продолжать обучать людей продажам. Занимается он этим и по сей день. Его авторская программа собирает огромные аудитории по всему миру. Собственно, с этой программой Джордан Белфорт прибыл и в Москву. Конечно же, мы не могли упустить возможность спросить этого человека о том, как ему удалось добиться успеха в свое время, как за эти 25 лет изменились финансовые рынки и хотел ли бы он вернуться в тот безумный мир. Предлагаем вашему вниманию интервью с господином Бэлфортом.

1. Как вам удалось обманывать такое количество людей на протяжении достаточно длительного времени? В чем был секрет?

На самом деле было два аспекта: мы занимались брокерскими операциями на бирже, и 95% того, что мы делали, было вполне легально, и лишь 5% действий нарушали некоторые правила. Со стороны было непонятно, что именно было нелегального, просто потому что у большинства брокеров есть своя модель работы и в нашем случае невооруженным глазом нельзя было увидеть, что конкретно было не так, по крайней мере, если вы не были в курсе происходящего внутри компании. Довольно сложно увидеть манипуляции с ценными бумагами. Не как в случае с Берни Мэдоффом, где тебе пускали пыль в глаза, с ним все как раз понятно, а в нашем случае нет.

2. И раз так долго компания была успешной, где была допущена ошибка? Почему правоохранители все же добились своего?

Моя ошибка была в том, что я слишком быстро рос. Когда я понял, что могу обучить совершенно любого человека продажам, я начал увеличивать штат. Моя способность убеждать людей купить ту или иную акцию на самом деле уже превосходила возможность найти столько компаний, акции которых я могу продать. Возьмем для примера Apple, ведь все хотят купить их девайсы. Вот представьте, что они не могут найти достаточно хороших комплектующих для выпуска более миллиона смартфонов, но они уже напродавали пять миллионов. Понятно, что первая миллионная партия будет хорошей, но о качестве остальных можно только догадываться. Так что мне просто следовало сбавить обороты.

3. Ведь этот бизнес можно было вести вполне легально, почему вы пошли по иному пути?

Не то чтобы я выбрал этот путь. Это же не сознательное решение. Это было больше похоже на плохой совет от учителя. Ты молодой, тебе хочется всего и сразу, и потом, ведь так и работает вся Уолл-стрит. Я, конечно же, был наивным и молодым. И потом, я же не стоял на развилке и не думал, по какому из двух путей мне пойти. Такого выбора у меня не было.

4. Многие уверены, что финансовые гиганты ежедневно манипулируют всеми финансовыми инструментами, иногда их даже штрафуют. Почему это происходит и большую часть времени все закрывают на это глаза?

Да, это вы хорошо подметили. На каком-то этапе любой рынок управляем. И в этом нет ничего плохого. На самом деле, в какие-то периоды, например когда рынок тонкий, им будут манипулировать. И мы видим это постоянно. Все это делается лишь с одной целью - снизить шансы среднего человека на обогащение. При раздутом предложении и раздутом спросе всегда будет кто-то, кому захочется обратить эту ситуацию в свою пользу. Поэтому нужно принять это за константу и жить дальше.

5. Как вы оцениваете нынешнее состояние фондового рынка? Не кажется ли вам, что в какой-то мере он утратил былую привлекательность для инвесторов?

Мне кажется, ситуация циклична. У людей короткая память. Если вспомнить 2008 год, все было ужасно и казалось, что наступил конец света. Но через несколько лет индекс Dow Jones взлетел до рекорда. Так что все мы во власти тренда. Сегодня людям что-то не нравится, и рынок идет вниз, а завтра они в восторге - и кривая идет вверх. На мой взгляд, сейчас положение дел на рынке скорее негативное, а через шесть месяцев все может измениться. Жизнь идет своим чередом.

6. Возможно ли в нынешних условиях встретить то, что делали вы, или это было уместно только тогда?

И да и нет. На самом деле, на рынке всегда будут компании, которые проходят через цикл быстрого роста. И всегда будут люди, которые захотят инвестировать свои деньги в них. Проблема в том, что то время, когда я оказался на Уолл-стрит, было своеобразным. У людей не было интернета и компьютеров. Поэтому найти хоть какую-то информацию о той или иной компании было практически невозможно. Сейчас у любого человека под рукой все ресурсы, и всё в открытом доступе. У людей появилась реальная возможность контролировать свои деньги.

7. Вам когда-нибудь хотелось вернуться в мир Уолл-стрит?

Вы знаете, я до сих пор инвестирую и совершаю сделки. Но одна только мысль об обладании своей компанией заводит меня в тупик: мне бы не хотелось еще раз пройти через это. Для меня это слишком. Мне нравится то, что я делаю сейчас. Путешествую по миру, встречаюсь с новыми людьми. Я оказываю консалтинговые услуги: на каких нишах сосредоточиться, за какими компаниями наблюдать. И потом, мне бы не хотелось засиживаться на одном месте, поэтому я все время путешествую.

Источник

Главный его козырь – умение продавать, и он использовал его по полной программе. Разработав свою собственную методику, он обучал сотрудников, которые очень быстро становились миллионерами и помогали его фирме расти. В общем, жизнь била ключом, но, как это часто бывает, далеко не все операции мистера Белфота были легальны. Десять лет спустя он был осужден за отмывание доходов и манипуляции с ценными бумагами. Но и это не смогло сломить Волка с Уолл-стрит.

Он написал две книги и после тюремного заключения решил продолжать обучать людей продажам. Занимается он этим и по сей день. Его авторская программа собирает огромные аудитории по всему миру. Собственно, с этой программой Джордан Белфорт прибыл и в Москву. Конечно же, мы не могли упустить возможность спросить этого человека о том, как ему удалось добиться успеха в свое время, как за эти 25 лет изменились финансовые рынки и хотел ли бы он вернуться в тот безумный мир. Предлагаем вашему вниманию интервью с господином Бэлфортом.

1. Как вам удалось обманывать такое количество людей на протяжении достаточно длительного времени? В чем был секрет?

На самом деле было два аспекта: мы занимались брокерскими операциями на бирже, и 95% того, что мы делали, было вполне легально, и лишь 5% действий нарушали некоторые правила. Со стороны было непонятно, что именно было нелегального, просто потому что у большинства брокеров есть своя модель работы и в нашем случае невооруженным глазом нельзя было увидеть, что конкретно было не так, по крайней мере, если вы не были в курсе происходящего внутри компании. Довольно сложно увидеть манипуляции с ценными бумагами. Не как в случае с Берни Мэдоффом, где тебе пускали пыль в глаза, с ним все как раз понятно, а в нашем случае нет.

2. И раз так долго компания была успешной, где была допущена ошибка? Почему правоохранители все же добились своего?

Моя ошибка была в том, что я слишком быстро рос. Когда я понял, что могу обучить совершенно любого человека продажам, я начал увеличивать штат. Моя способность убеждать людей купить ту или иную акцию на самом деле уже превосходила возможность найти столько компаний, акции которых я могу продать. Возьмем для примера Apple, ведь все хотят купить их девайсы. Вот представьте, что они не могут найти достаточно хороших комплектующих для выпуска более миллиона смартфонов, но они уже напродавали пять миллионов. Понятно, что первая миллионная партия будет хорошей, но о качестве остальных можно только догадываться. Так что мне просто следовало сбавить обороты.

3. Ведь этот бизнес можно было вести вполне легально, почему вы пошли по иному пути?

Не то чтобы я выбрал этот путь. Это же не сознательное решение. Это было больше похоже на плохой совет от учителя. Ты молодой, тебе хочется всего и сразу, и потом, ведь так и работает вся Уолл-стрит. Я, конечно же, был наивным и молодым. И потом, я же не стоял на развилке и не думал, по какому из двух путей мне пойти. Такого выбора у меня не было.

4. Многие уверены, что финансовые гиганты ежедневно манипулируют всеми финансовыми инструментами, иногда их даже штрафуют. Почему это происходит и большую часть времени все закрывают на это глаза?

Да, это вы хорошо подметили. На каком-то этапе любой рынок управляем. И в этом нет ничего плохого. На самом деле, в какие-то периоды, например когда рынок тонкий, им будут манипулировать. И мы видим это постоянно. Все это делается лишь с одной целью - снизить шансы среднего человека на обогащение. При раздутом предложении и раздутом спросе всегда будет кто-то, кому захочется обратить эту ситуацию в свою пользу. Поэтому нужно принять это за константу и жить дальше.

5. Как вы оцениваете нынешнее состояние фондового рынка? Не кажется ли вам, что в какой-то мере он утратил былую привлекательность для инвесторов?

Мне кажется, ситуация циклична. У людей короткая память. Если вспомнить 2008 год, все было ужасно и казалось, что наступил конец света. Но через несколько лет индекс Dow Jones взлетел до рекорда. Так что все мы во власти тренда. Сегодня людям что-то не нравится, и рынок идет вниз, а завтра они в восторге - и кривая идет вверх. На мой взгляд, сейчас положение дел на рынке скорее негативное, а через шесть месяцев все может измениться. Жизнь идет своим чередом.

6. Возможно ли в нынешних условиях встретить то, что делали вы, или это было уместно только тогда?

И да и нет. На самом деле, на рынке всегда будут компании, которые проходят через цикл быстрого роста. И всегда будут люди, которые захотят инвестировать свои деньги в них. Проблема в том, что то время, когда я оказался на Уолл-стрит, было своеобразным. У людей не было интернета и компьютеров. Поэтому найти хоть какую-то информацию о той или иной компании было практически невозможно. Сейчас у любого человека под рукой все ресурсы, и всё в открытом доступе. У людей появилась реальная возможность контролировать свои деньги.

7. Вам когда-нибудь хотелось вернуться в мир Уолл-стрит?

Вы знаете, я до сих пор инвестирую и совершаю сделки. Но одна только мысль об обладании своей компанией заводит меня в тупик: мне бы не хотелось еще раз пройти через это. Для меня это слишком. Мне нравится то, что я делаю сейчас. Путешествую по миру, встречаюсь с новыми людьми. Я оказываю консалтинговые услуги: на каких нишах сосредоточиться, за какими компаниями наблюдать. И потом, мне бы не хотелось засиживаться на одном месте, поэтому я все время путешествую.

Кто он - мистер Белфорт?

Джордан Белфорт родился 9 июля 1962 г. в Бронксе, Нью-Йорк. Он окончил университет по специальности "Биология". Позже некоторое время обучался в колледже стоматологической хирургии. Однако после заявления декана о том, что в стоматологии денег много не заработать, Белфорт очень быстро бросил учебу.

Работу брокером он начал в L.F. Rothschild, но затем решил создать свою собственную контору. Учитывая уникальные способности убеждать людей, ему достаточно легко удавалось продавать людям акции "компаний-пустышек" или просто вводить их в заблуждение, разумеется, извлекая из этого выгоду. Компания Белфорта Stratton Oakmont росла стремительными темпами, и уже совсем скоро ее штат превышал тысячу человек, а суммарный объем операций перевалил за миллиард долларов. На волне успеха он провел ровно десять лет, а в 1998 г. был осужден и сел в тюрьму на 22 месяца.

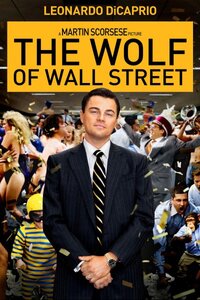

Тем не менее Джордана Белфорта помнят до сих пор. Его история в 2000 г. легла в основу фильма "Бойлерная", а в 2015 г. на экранах гремела уже новая картина о Белфорте - "Волк с Уолл-стрит".

Источник