Аналитика FxPro

Любитель

Все большие препятствия для политики смягчения ФРС

Количество политиков, делающих массу оговорок в отношении необходимости дополнительных монетарных стимулов, говорит о том, насколько всех взволновала дальнейшая политика ФРС. Лишь за последние несколько дней не менее четырех региональных президентов ФРС высказались на эту тему, все они имеют право голоса в этом году в FOMC. Во вторник 13 марта протокол заседания FOMC показал, что чиновники были более уверенны в перспективах восстановления, хотя они по-прежнему были привержены сохранению ставок на очень низком уровне до конца 2014 года.

Президент ФРС Ричмонда, один из четырех региональных президентов, заявил, что дальнейшее смягчение вполне вероятно, но он не поддержит его, пока условия существенно не ухудшатся. Президент ФРС Атланты Локхарт придерживается того же мнения.

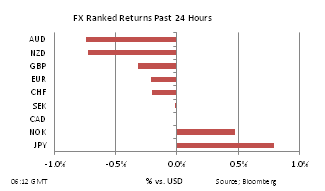

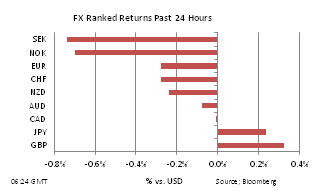

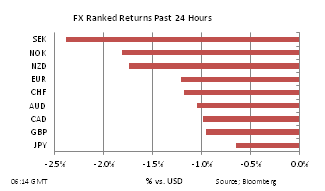

Что касается доллара, более ястребиный тон ФРС оказался положительным для валюты. Оборотная сторона в том, что инвесторы изменили свои взгляды на риски, так как инвесторы и трейдеры уже привыкли к эликсиру ликвидности от крупнейших ЦБ.

Количество политиков, делающих массу оговорок в отношении необходимости дополнительных монетарных стимулов, говорит о том, насколько всех взволновала дальнейшая политика ФРС. Лишь за последние несколько дней не менее четырех региональных президентов ФРС высказались на эту тему, все они имеют право голоса в этом году в FOMC. Во вторник 13 марта протокол заседания FOMC показал, что чиновники были более уверенны в перспективах восстановления, хотя они по-прежнему были привержены сохранению ставок на очень низком уровне до конца 2014 года.

Президент ФРС Ричмонда, один из четырех региональных президентов, заявил, что дальнейшее смягчение вполне вероятно, но он не поддержит его, пока условия существенно не ухудшатся. Президент ФРС Атланты Локхарт придерживается того же мнения.

Что касается доллара, более ястребиный тон ФРС оказался положительным для валюты. Оборотная сторона в том, что инвесторы изменили свои взгляды на риски, так как инвесторы и трейдеры уже привыкли к эликсиру ликвидности от крупнейших ЦБ.