Аналитика FxPro

Любитель

Тревога для высокобетовых валют

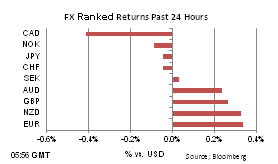

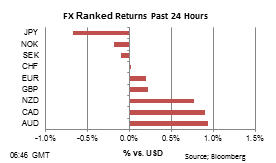

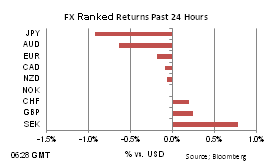

Трейдеры ставили на рисковые высокобетовые валюты в последние недели, что весьма примечательно, учитывая экстремальный глобальный экономический фон.

По последним данным CFTC, суммарные некоммерческие лонги по осси выросли до ошеломляющих 87.000 контрактов за последние недели, что не так далеко от рекордного максимума, достигнутого последний раз чуть более года назад. В начале июня суммарные короткие позиции по осси составляли более 35.000, что было также рекордом; таким образом, разворот настроений является просто ошеломляющим. Глобальная экономика продолжает спотыкаться, потому уголь и железная руда оказались под нисходящим давлением последние недели, и тот факт, что трейдеры хотели сохранить длинные позиции по осси, казался безрассудным. Ценовая активность за последние пару недель также должна беспокоить делающих длинные позиции по осси, с момента достижения 1.06 две недели назад осси сделал серию снижающихся минимумов, и сейчас валюта грозится пробить 50-ти дневную среднюю скользящую. Потенциал грубого отката по длинным позициям по осси чрезвычайно высок.

Еще одна высокобетовая валюта, которая привлекала внушительный покупательский интерес со стороны трейдеров – это мексиканский песо. Суммарные некоммерческие длинные позиции по песо почти достигли 100.000 за последнюю неделю; рекордный максимум в 134.000 достигался в апреле 2011 года. В прошлом всякий раз, когда суммарные позиции по песо достигали повышенных уровней, следом довольно скоро шла ощутимая коррекция.

Обе эти валюты выглядят весьма уязвимо в краткосрочной перспективе. Если спрос на риски упадет, когда рынки вернутся в нормальное состояние в сентябре, а также упадут цены на сырье, тогда эти валюты попадут под удар.

Трейдеры ставили на рисковые высокобетовые валюты в последние недели, что весьма примечательно, учитывая экстремальный глобальный экономический фон.

По последним данным CFTC, суммарные некоммерческие лонги по осси выросли до ошеломляющих 87.000 контрактов за последние недели, что не так далеко от рекордного максимума, достигнутого последний раз чуть более года назад. В начале июня суммарные короткие позиции по осси составляли более 35.000, что было также рекордом; таким образом, разворот настроений является просто ошеломляющим. Глобальная экономика продолжает спотыкаться, потому уголь и железная руда оказались под нисходящим давлением последние недели, и тот факт, что трейдеры хотели сохранить длинные позиции по осси, казался безрассудным. Ценовая активность за последние пару недель также должна беспокоить делающих длинные позиции по осси, с момента достижения 1.06 две недели назад осси сделал серию снижающихся минимумов, и сейчас валюта грозится пробить 50-ти дневную среднюю скользящую. Потенциал грубого отката по длинным позициям по осси чрезвычайно высок.

Еще одна высокобетовая валюта, которая привлекала внушительный покупательский интерес со стороны трейдеров – это мексиканский песо. Суммарные некоммерческие длинные позиции по песо почти достигли 100.000 за последнюю неделю; рекордный максимум в 134.000 достигался в апреле 2011 года. В прошлом всякий раз, когда суммарные позиции по песо достигали повышенных уровней, следом довольно скоро шла ощутимая коррекция.

Обе эти валюты выглядят весьма уязвимо в краткосрочной перспективе. Если спрос на риски упадет, когда рынки вернутся в нормальное состояние в сентябре, а также упадут цены на сырье, тогда эти валюты попадут под удар.