Роль мани-менеджмента в трейдинге

Роль мани-менеджмента в трейдинге

Понятие «money management» означает умение управлять своим капиталом таким образом, чтобы открывать сделки с наименьшим риском, иметь прибыль даже в убыточных позициях, а также увеличивать свои средства. Для всего этого требуется не только ясная голова, но и знание основных правил мани-менеджмента, которые помогут добиться вышеперечисленных результатов.

Задача мани-менеджмента – сделать торговлю комфортной, уберечь капитал от потерь и обеспечить трейдеру фундамент для стабильного роста. Хаотичный характер рынка сравним со штормом, и если судно (то есть участник рынка), попавшее в эпицентр разыгравшейся стихии, не придерживается строгого алгоритма, то оно рискует быть потопленным.

В трейдинге необходимо принимать во внимание два важнейших фактора – неизбежность риска и награду за него. Зачастую начинающие участники рынка сосредотачиваются только на одном аспекте и – что логично – терпят поражение. Чтобы достичь успеха, необходимо научиться поддерживать баланс между обоими факторами, то есть находить правильное соотношение между прибылью и убытками и постоянно поддерживать эту пропорцию. Первейшая цель мани-менеджмента – уберечь трейдера от убытков и сохранить его капитал. Вторая – обеспечить ему прибыль. Третья – привести его к большим доходам.

Задача мани-менеджмента – сделать торговлю комфортной, уберечь капитал от потерь и обеспечить трейдеру фундамент для стабильного роста. Хаотичный характер рынка сравним со штормом, и если судно (то есть участник рынка), попавшее в эпицентр разыгравшейся стихии, не придерживается строгого алгоритма, то оно рискует быть потопленным.

В трейдинге необходимо принимать во внимание два важнейших фактора – неизбежность риска и награду за него. Зачастую начинающие участники рынка сосредотачиваются только на одном аспекте и – что логично – терпят поражение. Чтобы достичь успеха, необходимо научиться поддерживать баланс между обоими факторами, то есть находить правильное соотношение между прибылью и убытками и постоянно поддерживать эту пропорцию. Первейшая цель мани-менеджмента – уберечь трейдера от убытков и сохранить его капитал. Вторая – обеспечить ему прибыль. Третья – привести его к большим доходам.

Математика торговли

Математика торговли

В науке управления капиталом есть несколько правил, придерживаться которых должен каждый участник рынка. Во-первых, он должен рассчитать приемлемый размер объема лота, исходя из заданного риска. Вторым шагом является расчет максимально возможной для трейдера суммы убытков, приходящихся на одну позицию. Третье правило связано с оценкой потенциала сделки, участник рынка анализирует рынок и на основе полученных выводов вычисляет соотношение риска и прибыли сделки, которую он собирается открыть. В-четвертых, он должен понять, каким способом можно уменьшить риски. Выработанный алгоритм позволит ему составить собственную стратегию и придерживаться ее.

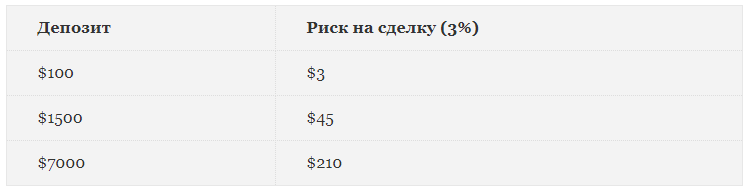

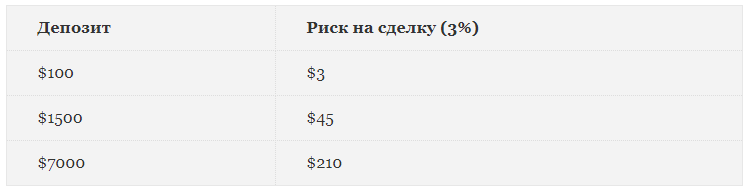

Принципы риск-менеджмента гласят, что предел допустимого риска на одну сделку не может быть больше 3% от всей суммы, лежащей на депозите. Иногда это значение может достигать 5%, но все-таки оптимальная доля составляет 3%. Так, при наличии полутора тысяч долларов США трейдер может рисковать лишь 45 долларами на одну сделку. Здесь очень важен психологический момент: даже если трейдер чувствует себя уверенно и знает, что позиция принесет ему ощутимую прибыль, он должен оставаться в рамках выбранного им размера риска.

Соотношение take profit и stop loss должно быть не менее 2:1.

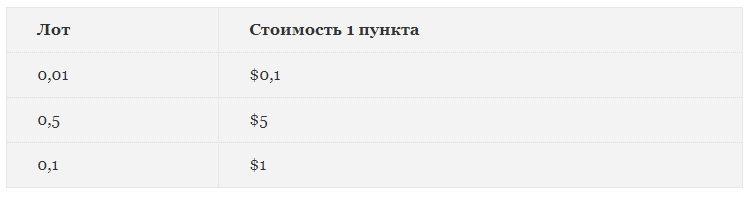

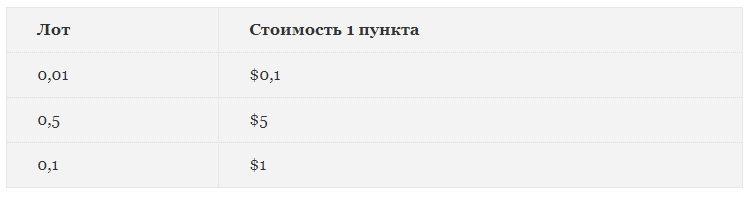

Еще один важный шаг заключается в том, чтобы вычислить стоимость одного пункта. Стоимость лота может отличаться от примера ниже – на это влияет выбор валютной пары.

Существует несколько способов расчета лота, одним их которых является метод стандартного лота. Этот подход подразумевает, что размер лота определяется только один раз и вся работа впоследствии происходит только с ним. Важно понимать, что его увеличение влечет за собой большие риски, а уменьшение ведет к тому, что средства используются крайне неэффективно. Рекомендуемый объем составляет не больше 10% от максимума.

Расчет происходит следующим образом. Сумма депозита умножается на размер плеча. Затем вычисляется разница между валютами и получается максимально возможный объем в лотах. Умножив его на 10%, получим стандартный размер лота.

Второй способ – наиболее известный и используемый. Он представляет собой расчет от фиксированной суммы риска, когда размер одного лота вычисляется исходя из максимальной суммы риска на одну сделку. Плюс такого подхода состоит в том, что он позволяет получить максимальную прибыль при строгом ограничении потерь.

Формула расчета следующая. Первый этап заключается в том, чтобы найти максимальный размер риска, то есть определить сумму, которая будет представлять собой 3% (или любое другое значение до 5%) от депозита. Затем полученное число делится на количество пунктов до стопа, чтобы определить максимальную стоимость одного пункта. Заключительный этап – поделить эту сумму на стоимость пункта целого лота. Таким образом, с помощью данной формулы участник рынка получает максимальный размер лота, исходя из заданного риска.

Принципы риск-менеджмента гласят, что предел допустимого риска на одну сделку не может быть больше 3% от всей суммы, лежащей на депозите. Иногда это значение может достигать 5%, но все-таки оптимальная доля составляет 3%. Так, при наличии полутора тысяч долларов США трейдер может рисковать лишь 45 долларами на одну сделку. Здесь очень важен психологический момент: даже если трейдер чувствует себя уверенно и знает, что позиция принесет ему ощутимую прибыль, он должен оставаться в рамках выбранного им размера риска.

Соотношение take profit и stop loss должно быть не менее 2:1.

Еще один важный шаг заключается в том, чтобы вычислить стоимость одного пункта. Стоимость лота может отличаться от примера ниже – на это влияет выбор валютной пары.

Существует несколько способов расчета лота, одним их которых является метод стандартного лота. Этот подход подразумевает, что размер лота определяется только один раз и вся работа впоследствии происходит только с ним. Важно понимать, что его увеличение влечет за собой большие риски, а уменьшение ведет к тому, что средства используются крайне неэффективно. Рекомендуемый объем составляет не больше 10% от максимума.

Расчет происходит следующим образом. Сумма депозита умножается на размер плеча. Затем вычисляется разница между валютами и получается максимально возможный объем в лотах. Умножив его на 10%, получим стандартный размер лота.

Второй способ – наиболее известный и используемый. Он представляет собой расчет от фиксированной суммы риска, когда размер одного лота вычисляется исходя из максимальной суммы риска на одну сделку. Плюс такого подхода состоит в том, что он позволяет получить максимальную прибыль при строгом ограничении потерь.

Формула расчета следующая. Первый этап заключается в том, чтобы найти максимальный размер риска, то есть определить сумму, которая будет представлять собой 3% (или любое другое значение до 5%) от депозита. Затем полученное число делится на количество пунктов до стопа, чтобы определить максимальную стоимость одного пункта. Заключительный этап – поделить эту сумму на стоимость пункта целого лота. Таким образом, с помощью данной формулы участник рынка получает максимальный размер лота, исходя из заданного риска.

Методы управления капиталом

Методы управления капиталом

Первый метод – использование фиксированной суммы, подвергаемой риску. Он подразумевает торговлю одним и тем же объемом в каждой сделке, когда участник рынка не определяет риск и не высчитывает процент от капитала. Такой вариант работы считается наименее эффективным.

Второй метод – фиксация риска в процентах от капитала. Этот способ нравится подавляющему большинству участников рынка благодаря своей простоте и эффективности, с которыми он определяет оптимальный объем позиции. Сначала риск определяется в процентном выражении (максимум 3–5 %), затем, с помощью размера stop loss и стоимости пункта, вычисляется объем лота.

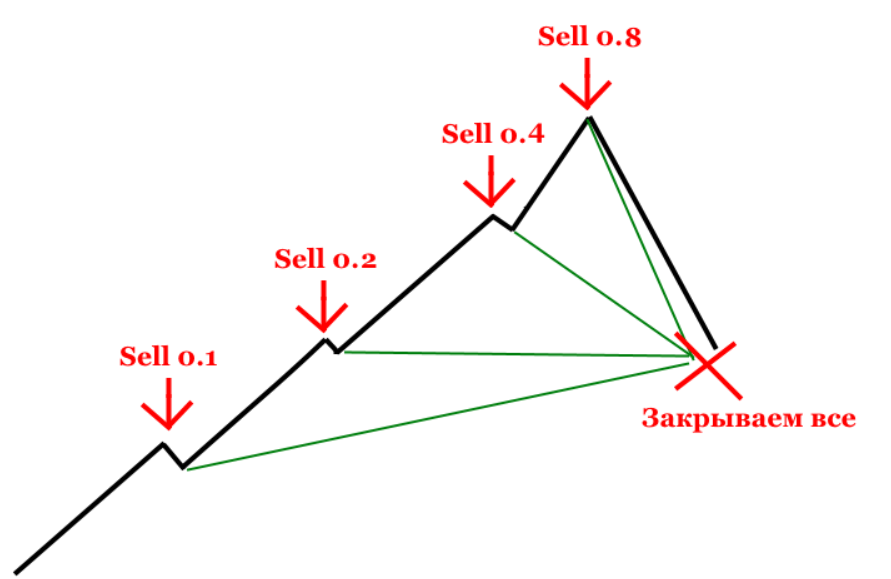

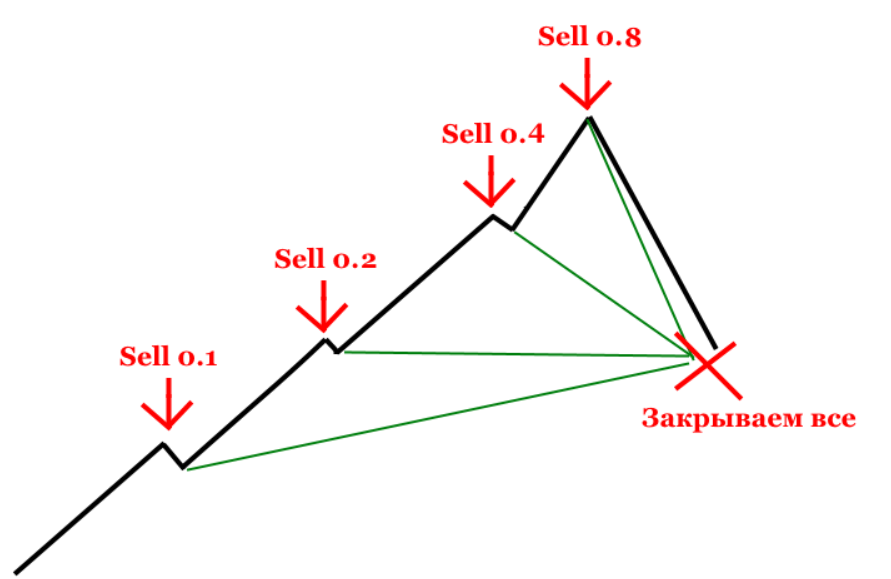

Третий метод – рискованная форекс-стратегия, которую называют мартингейлом (от французского «Martingale»). Суть этой системы заключается в том, что трейдер, терпя череду убыточных сделок, увеличивает объем позиции до тех пор, пока не получит прибыль, способную покрыть все его потери.

Если при открытой позиции цена идет против участника рынка, увеличивая тем самым убыток, он открывает еще один ордер, увеличивая объем лота. В том случае, когда цена продолжает движение против него, все действия в точности повторяются, однако от ордера к ордеру объем лота должен быть все больше и больше. Те, кто использует мартингейл, руководствуются следующим: цена не может долго двигаться в одном и том же направлении, рано или поздно приходит время для откатов и коррекции. Когда они встречаются на пути трейдера, он получает хорошую прибыль и закрывает все сделки, компенсируя убытки одним большим профитом.

Успешные истории использования подобной стратегии – результат редкого везения, и только ничтожный процент трейдеров, решающихся на подобную торговлю, достигает успеха. Как правило, им не удается как следует «разогнать» свой депозит и они теряют весь свой капитал на серии убыточных сделок.

Второй метод – фиксация риска в процентах от капитала. Этот способ нравится подавляющему большинству участников рынка благодаря своей простоте и эффективности, с которыми он определяет оптимальный объем позиции. Сначала риск определяется в процентном выражении (максимум 3–5 %), затем, с помощью размера stop loss и стоимости пункта, вычисляется объем лота.

Третий метод – рискованная форекс-стратегия, которую называют мартингейлом (от французского «Martingale»). Суть этой системы заключается в том, что трейдер, терпя череду убыточных сделок, увеличивает объем позиции до тех пор, пока не получит прибыль, способную покрыть все его потери.

Если при открытой позиции цена идет против участника рынка, увеличивая тем самым убыток, он открывает еще один ордер, увеличивая объем лота. В том случае, когда цена продолжает движение против него, все действия в точности повторяются, однако от ордера к ордеру объем лота должен быть все больше и больше. Те, кто использует мартингейл, руководствуются следующим: цена не может долго двигаться в одном и том же направлении, рано или поздно приходит время для откатов и коррекции. Когда они встречаются на пути трейдера, он получает хорошую прибыль и закрывает все сделки, компенсируя убытки одним большим профитом.

Успешные истории использования подобной стратегии – результат редкого везения, и только ничтожный процент трейдеров, решающихся на подобную торговлю, достигает успеха. Как правило, им не удается как следует «разогнать» свой депозит и они теряют весь свой капитал на серии убыточных сделок.

Выводы

Выводы

Правила управления рисками и капиталом – это тот самый Грааль, то есть секрет успеха, который ищут все трейдеры без исключения. Хаотичное движение рынка способно легко сбить с толку, поэтому так важно иметь ясный ум и набор строгих правил, которые не позволят потерять голову и потерять весь свой капитал, гонясь за иллюзией прибыли.

Разработка собственной системы мани-менеджмента позволит объединить известные принципы с особенностями торговой стратегии, которую использует трейдер, и создать свой перечень правил, которые будут помогать на протяжении всего времени. Важно помнить, что успешным человека делают не сами правила, а способность подчиняться им и возвращаться в устойчивую позицию при малейшем изменении курса.

ПАРИТЕТ НАУКА ВЗВЕШЕННЫХ ИНВЕСТИЦИЙ

Разработка собственной системы мани-менеджмента позволит объединить известные принципы с особенностями торговой стратегии, которую использует трейдер, и создать свой перечень правил, которые будут помогать на протяжении всего времени. Важно помнить, что успешным человека делают не сами правила, а способность подчиняться им и возвращаться в устойчивую позицию при малейшем изменении курса.

ПАРИТЕТ НАУКА ВЗВЕШЕННЫХ ИНВЕСТИЦИЙ

Торговые роботы и стратегии. Обучение трейдингу.

paritet.group

Интереснейшее инвестиционное предложение

Безграничные перспективы или как начать с нуля +Конкурс на $1000 в MTHUB

Продолжение обзора

Прохождение квалификационного теста MTHUB (доверительное управление)

Теория

Обсуждение/общение. Вопросы/ответы

ЗАЙТИ В ГОСТИ К РОБИНУ

paritet.group

Интереснейшее инвестиционное предложение

Безграничные перспективы или как начать с нуля +Конкурс на $1000 в MTHUB

Продолжение обзора

Прохождение квалификационного теста MTHUB (доверительное управление)

Теория

Обсуждение/общение. Вопросы/ответы

ЗАЙТИ В ГОСТИ К РОБИНУ