Когда с высоких трибун аналитики с известными именами стараются объяснить, почему те, или иные долговые обязательства США будут только расти в цене, и приносить своим инвесторам прибыль, они опираются на якобы растущие доходы населения США. Растут доходы, растёт привлекательность ГКО США. Логично? Вполне, я считаю. И такую аналитику можно читать практически во всех мировых финансовых изданиях. В том числе и на российском РБК. А что мы имеет в настоящей жизни, если сами решим окунуться в отчётность ФРС США, под названием "Survey of Consumer Finances", что переводится как "Исследование потребительских финансов"? Если кто владеет английским, почитайте, будет интересно, и будет на что опираться при принятии торговых решений. Кто владеет не очень, далее краткая выжимка из доклада.

1. В период после восстановления экономики, после первой волны Суперкризиса 2008 года, наибольший рост доходов наблюдался только у тех слоёв населения США, которые и без того имели высокие уровни доходов. Даже во время кризиса.

2. Один процент самых влиятельных семей США, имеет долю в национальном доходе - 23.8 процента. Что является максимальным значением с 1989 года.

3. Доля дохода 90 процентов населения США равняется 49.7 процента в национальном доходе, минимальное значение с 1989 года.

Если обратить внимание на график ниже, то можно видеть, как происходило перетекание капитала из кармана исчезающего среднего класса, в карманы тех, кто был всегда богатым.

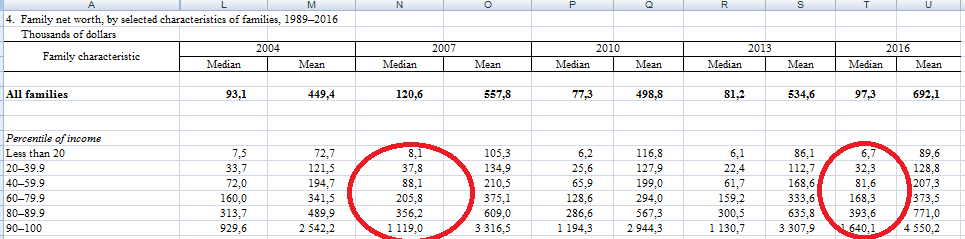

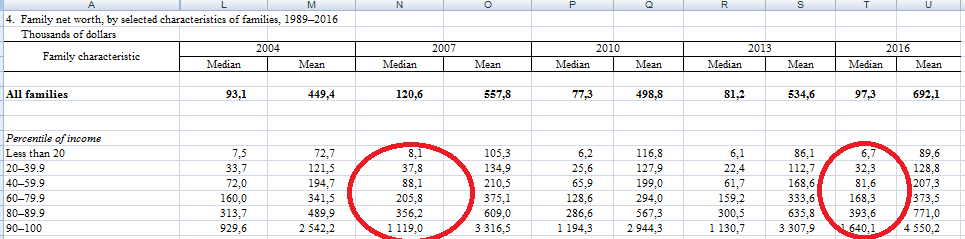

Но всё ещё веселее выглядит, если рассмотреть отчётность, под призмой не просто доходности населения, но и концентрации национальных богатств.

4. Доля богатств у 1 процента самых влиятельных семей США измеряется в 38.6 процента - исторический максимум.

5. Доля богатств у 90 процентов семей США равняется 22.8 процента - исторический минимум.

По времени изменения баланса национального богатства, выглядит вот так, смотрим график ниже.

6. Если сравнить с докризисным 2007 годом, то окажется, что совокупное богатство у 80 процентов населения США сократилось, у 10 процентов стагнировало. И у 10 лишь выросло. И это без поправки на официальную инфляцию. На самом деле всё намного хуже.

И это уже не фантазии аналитиков и финансистов с экранов и страниц печати. Это статистика ФРС. Вот на это и нужно опираться, при принятии торговых решений, по долговым ценным бумагам США.

По материалам federalreserve.gov

1. В период после восстановления экономики, после первой волны Суперкризиса 2008 года, наибольший рост доходов наблюдался только у тех слоёв населения США, которые и без того имели высокие уровни доходов. Даже во время кризиса.

2. Один процент самых влиятельных семей США, имеет долю в национальном доходе - 23.8 процента. Что является максимальным значением с 1989 года.

3. Доля дохода 90 процентов населения США равняется 49.7 процента в национальном доходе, минимальное значение с 1989 года.

Если обратить внимание на график ниже, то можно видеть, как происходило перетекание капитала из кармана исчезающего среднего класса, в карманы тех, кто был всегда богатым.

Но всё ещё веселее выглядит, если рассмотреть отчётность, под призмой не просто доходности населения, но и концентрации национальных богатств.

4. Доля богатств у 1 процента самых влиятельных семей США измеряется в 38.6 процента - исторический максимум.

5. Доля богатств у 90 процентов семей США равняется 22.8 процента - исторический минимум.

По времени изменения баланса национального богатства, выглядит вот так, смотрим график ниже.

6. Если сравнить с докризисным 2007 годом, то окажется, что совокупное богатство у 80 процентов населения США сократилось, у 10 процентов стагнировало. И у 10 лишь выросло. И это без поправки на официальную инфляцию. На самом деле всё намного хуже.

И это уже не фантазии аналитиков и финансистов с экранов и страниц печати. Это статистика ФРС. Вот на это и нужно опираться, при принятии торговых решений, по долговым ценным бумагам США.

По материалам federalreserve.gov