Как долго может продолжаться рост? Уже не в первый раз представители Федеральной Резервной Системы США ведут дискуссию по поводу оценки акций на фондовых биржах. На последнем собрании ФРС, так же были отметены высокие показатели фондовых рынков США.

Некоторые участники последнего совещания отметили высокие цены на активы компаний, как завышенные, по сравнению со стандартными мерами оценки. В протоколах совещания так же отмечается, что некоторые меры оценки, такие как, соотношение цены и прибыли, оказались выше исторических средних показателей.

И хотя во время последнего совещания, не были названы, какие именно акции перегреты, стоит вспомнить, что глава ФРС Джанет Йеллен называла завышенными акции индекса S & P 500, во время своей речи 15 мая 2015 года. С того времени индекс вырос в цене ещё на 13 процентов. Такое резкое движение рынка заставило многих инвесторов, в том числе Роберта Шилера заявить о том, что фондовые рынки переоценены. Но, не смотря на это, множество метрических инструментов не указывают на то, что на фондовых рынках произойдёт какой-то резкий скачок.

Акции могут быть в цене несколько выше среднего значения, в плане оценки рынков США, но это не является препятствием для дальнейшего роста индексов, так заявляет Джеффри Клинтоп, главный глобальный стратег по инвестициям в компании Charles Schwab & Co, во время своего интервью, в Гонконге. По мнению финансиста, рынки никогда не останавливаются на среднестатистических, или выше статистических уровнях цены. Как правило, акции становятся слишком дорогими, прежде чем сделать разворот в обратную сторону. Именно поэтому, как заявляет Джеффри Клинтоп, не стоит опасаться того, что фондовые активы переоценены.

Финансист, сравнивая между собой акции компаний США, указывает на то, что высокотехнологические компании имеют более высокую относительную стоимость, чем компании, работающие в других секторах экономики. То же самое можно наблюдать при сравнении активов различных компаний на рынках других стран. Клинтоп уверен, что у акций высокотехнологических компаний есть потенциал к дальнейшему росту. Всегда нужно сравнивать, к примеру, активы компаний США, по сравнению с компаниями других стран мира. Ведь коэффициент цена/прибыль при сравнении акций из США и Японии всегда будет различаться.

Поскольку дебаты о слишком дорогих акциях выглядят логично, чтобы снова войти в горячую фазу, вот некоторые диаграммы, которые помогут понять, что происходит.

Во-первых, существует так называемая модель ФРС, которая сравнивает доходность акций с коэффициентами Казначейства. Данный коэффициент до сих пор остаётся в пределах исторического диапазона, за последние десять лет, хотя и чуть выше тех уровней, когда тогдашний председатель ФРС Алан Гринспен предупредил, в 1996 году, об "иррациональном изобилии" на фондовом рынке. От себя напомню, в 1998 году грянул мировой финансовый кризис.

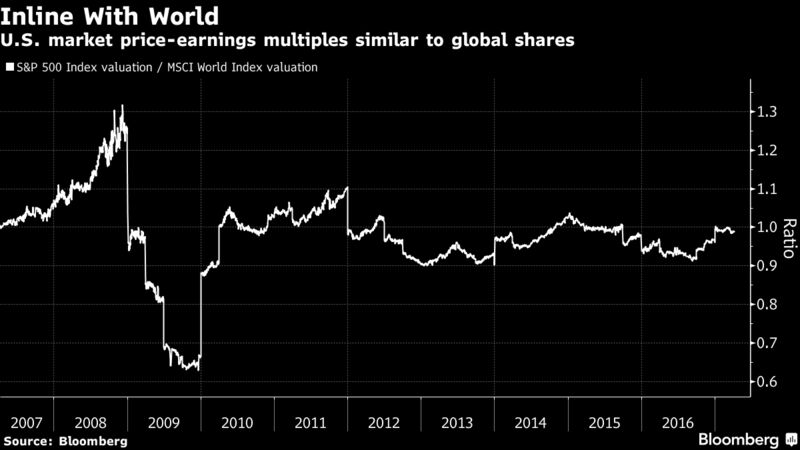

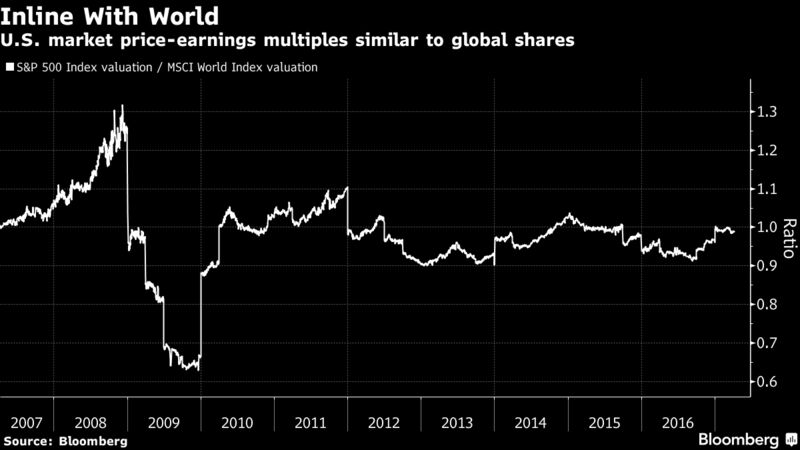

Сравнивая мультипликаторы цены и прибыли как по S & P 500, так и по индексу MSCI, оба индикатора остаются, в целом, в соответствии с прошлыми тенденциями, и это прекрасно видно на графике ниже.

Стоит отметить, учитывая вышеизложенное, что американские фондовые индексы превысили доходность по глобальному индексу, с начала бычьего тренда в 2009 году, и это видно на графике ниже.

Одним из наиболее внимательно наблюдаемых показателей оценки фондовых активов, является коэффициент CAPE, который был введён известным экономистом Шиллером. Этот широко используемый метод оценки основан на средних показателях с поправкой на инфляцию за предыдущие 10 лет. Как видно из графика ниже, индикатор превысил уровни, наблюдавшиеся во время старта финансового кризиса 2008 года. Но показатели индекса до сих остаются значительно ниже максимумов, когда лопнул пузырь доткомов, в конце 1990-х годов.

Перевод специально для MMGP.COM bloomberg.com

Некоторые участники последнего совещания отметили высокие цены на активы компаний, как завышенные, по сравнению со стандартными мерами оценки. В протоколах совещания так же отмечается, что некоторые меры оценки, такие как, соотношение цены и прибыли, оказались выше исторических средних показателей.

И хотя во время последнего совещания, не были названы, какие именно акции перегреты, стоит вспомнить, что глава ФРС Джанет Йеллен называла завышенными акции индекса S & P 500, во время своей речи 15 мая 2015 года. С того времени индекс вырос в цене ещё на 13 процентов. Такое резкое движение рынка заставило многих инвесторов, в том числе Роберта Шилера заявить о том, что фондовые рынки переоценены. Но, не смотря на это, множество метрических инструментов не указывают на то, что на фондовых рынках произойдёт какой-то резкий скачок.

Акции могут быть в цене несколько выше среднего значения, в плане оценки рынков США, но это не является препятствием для дальнейшего роста индексов, так заявляет Джеффри Клинтоп, главный глобальный стратег по инвестициям в компании Charles Schwab & Co, во время своего интервью, в Гонконге. По мнению финансиста, рынки никогда не останавливаются на среднестатистических, или выше статистических уровнях цены. Как правило, акции становятся слишком дорогими, прежде чем сделать разворот в обратную сторону. Именно поэтому, как заявляет Джеффри Клинтоп, не стоит опасаться того, что фондовые активы переоценены.

Финансист, сравнивая между собой акции компаний США, указывает на то, что высокотехнологические компании имеют более высокую относительную стоимость, чем компании, работающие в других секторах экономики. То же самое можно наблюдать при сравнении активов различных компаний на рынках других стран. Клинтоп уверен, что у акций высокотехнологических компаний есть потенциал к дальнейшему росту. Всегда нужно сравнивать, к примеру, активы компаний США, по сравнению с компаниями других стран мира. Ведь коэффициент цена/прибыль при сравнении акций из США и Японии всегда будет различаться.

Поскольку дебаты о слишком дорогих акциях выглядят логично, чтобы снова войти в горячую фазу, вот некоторые диаграммы, которые помогут понять, что происходит.

Во-первых, существует так называемая модель ФРС, которая сравнивает доходность акций с коэффициентами Казначейства. Данный коэффициент до сих пор остаётся в пределах исторического диапазона, за последние десять лет, хотя и чуть выше тех уровней, когда тогдашний председатель ФРС Алан Гринспен предупредил, в 1996 году, об "иррациональном изобилии" на фондовом рынке. От себя напомню, в 1998 году грянул мировой финансовый кризис.

Сравнивая мультипликаторы цены и прибыли как по S & P 500, так и по индексу MSCI, оба индикатора остаются, в целом, в соответствии с прошлыми тенденциями, и это прекрасно видно на графике ниже.

Стоит отметить, учитывая вышеизложенное, что американские фондовые индексы превысили доходность по глобальному индексу, с начала бычьего тренда в 2009 году, и это видно на графике ниже.

Одним из наиболее внимательно наблюдаемых показателей оценки фондовых активов, является коэффициент CAPE, который был введён известным экономистом Шиллером. Этот широко используемый метод оценки основан на средних показателях с поправкой на инфляцию за предыдущие 10 лет. Как видно из графика ниже, индикатор превысил уровни, наблюдавшиеся во время старта финансового кризиса 2008 года. Но показатели индекса до сих остаются значительно ниже максимумов, когда лопнул пузырь доткомов, в конце 1990-х годов.

Перевод специально для MMGP.COM bloomberg.com

Я не люблю догонять уходящий поезд.

Я не люблю догонять уходящий поезд.