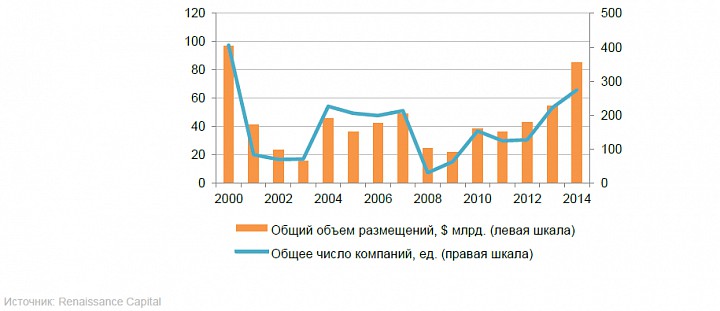

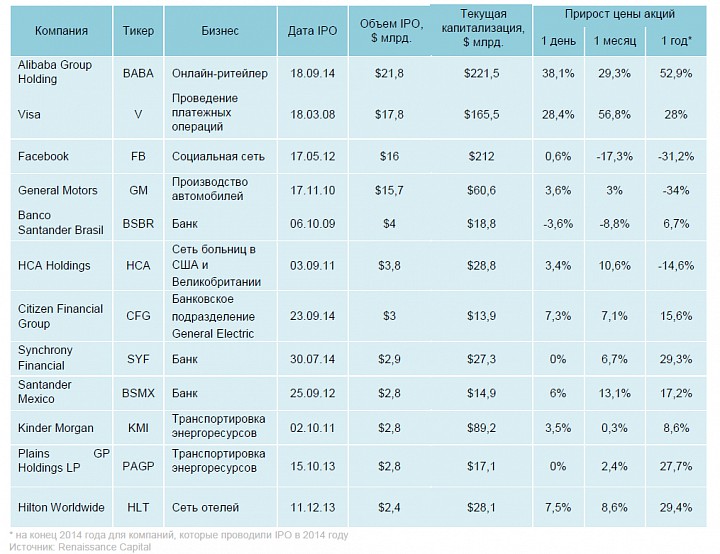

В 2014 году рынок с восторгом встретил множество выдающихся IPO. Только на американском рынке с начала года было проведено 275 размещений, из которых 4 побили все рекорды по объемам. Однако обозреватель CNBC Боб Пизани утверждает, что это еще не предел. Он прогнозирует в 2015 году еще больше грандиозных по объему и качеству публичных размещений. Лидерами этого сегмента вновь будут технологические компании.

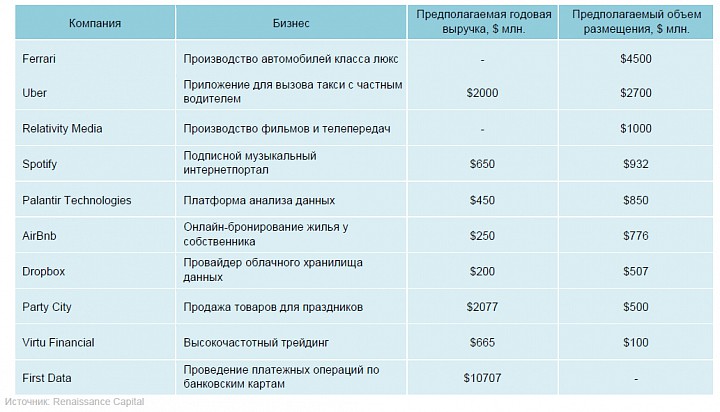

Боб Пизани убежден, что на Уолл-Стрит в 2015 году примут только тех эмитентов, которые росли и процветали на протяжении всего прошлого года. С этой точки зрения больше всего инвесторы ждут компании из сектора медиа и IT. В четверку потенциальных лидеров входят Uber, Airbnb, Pinterest и облачный сервис Box.

На сегодняшний день стоимость интернет-сервиса по заказу и оплате такси Uber, основанного всего пять лет назад, оценивается в $41 млрд. По мнению аналитиков, первичное размещение акций компании из Сан-Франциско может стать более чем успешным и даже встать в один ряд с рекордным IPO китайского гиганта Alibaba.

Фотохостинг и соцсеть Pinterest, стартовавшая в 2010 году, сейчас оценивается примерно в $5 млрд. В октябре сервис для краткосрочной аренды жилья Airbnb получил оценку на уровне $13 млрд, капитализация сервиса по обмену файлами Box, чей доход с января составил $153,8 млн, достигла $10 млрд. Также инвесторы ожидают громкие IPO таких компаний, как Yodle, которая осуществляет маркетинговое продвижение в глобальной сети, софт-разработчика Palantir и музыкального сервиса Spotify.

Потенциальные обладатели таких ожиданий есть и в других отраслях. Например, в секторе ресторанов быстрого питания конкурентом сети McDonald“s может стать Shake Shack, которая в народе получила название “бигмачная для хипстеров”. Согласно прогнозам аналитиков, после проведения размещения рыночная стоимость компании составит более $1 млрд. Производитель корма для домашних животных Blue Buffalo после выхода на IPO рассчитывает нарастить свою капитализацию до $3 млрд.

Напомним, в 2014 году на Нью-йоркской фондовой бирже и Nasdaq компании привлекли $77 млрд в рамках IPO. В том числе здесь прошло крупнейшее в истории размещение китайского интернет-гиганта Alibaba Group Holding Ltd. на $25 млрд.

Источник: finance.ua

Боб Пизани убежден, что на Уолл-Стрит в 2015 году примут только тех эмитентов, которые росли и процветали на протяжении всего прошлого года. С этой точки зрения больше всего инвесторы ждут компании из сектора медиа и IT. В четверку потенциальных лидеров входят Uber, Airbnb, Pinterest и облачный сервис Box.

На сегодняшний день стоимость интернет-сервиса по заказу и оплате такси Uber, основанного всего пять лет назад, оценивается в $41 млрд. По мнению аналитиков, первичное размещение акций компании из Сан-Франциско может стать более чем успешным и даже встать в один ряд с рекордным IPO китайского гиганта Alibaba.

Фотохостинг и соцсеть Pinterest, стартовавшая в 2010 году, сейчас оценивается примерно в $5 млрд. В октябре сервис для краткосрочной аренды жилья Airbnb получил оценку на уровне $13 млрд, капитализация сервиса по обмену файлами Box, чей доход с января составил $153,8 млн, достигла $10 млрд. Также инвесторы ожидают громкие IPO таких компаний, как Yodle, которая осуществляет маркетинговое продвижение в глобальной сети, софт-разработчика Palantir и музыкального сервиса Spotify.

Потенциальные обладатели таких ожиданий есть и в других отраслях. Например, в секторе ресторанов быстрого питания конкурентом сети McDonald“s может стать Shake Shack, которая в народе получила название “бигмачная для хипстеров”. Согласно прогнозам аналитиков, после проведения размещения рыночная стоимость компании составит более $1 млрд. Производитель корма для домашних животных Blue Buffalo после выхода на IPO рассчитывает нарастить свою капитализацию до $3 млрд.

Напомним, в 2014 году на Нью-йоркской фондовой бирже и Nasdaq компании привлекли $77 млрд в рамках IPO. В том числе здесь прошло крупнейшее в истории размещение китайского интернет-гиганта Alibaba Group Holding Ltd. на $25 млрд.

Источник: finance.ua

Но идея хорошая, удачи Вам и профитов

Но идея хорошая, удачи Вам и профитов