Gannibal Barka

Специалист

Ситуация на финансовых рынках, с каждым часом становится всё напряжённее. И на данный момент инвесторы обеспокоены тем, какими объёмами осуществляются распродажи долговых обязательств. Ведь никто так толком не смог предложить ответ на вопрос, что подтолкнуло глобальных игроков к такому шагу.

И ведь действительно странно, ведь что во вторник, что в пятницу, ослабление фондовых и долговых рынков происходило синхронно. А такая корреляция рынкам вовсе не свойственна. Ведь долговые облигации всегда считались чем-то вроде защитного актива. К тому же, когда мировая финансовая система накачивается свободной денежной ликвидностью Центральными Банками, инвестиции в инструменты с фиксированной доходностью стали привычным явлением в мире финансов. Именно поэтому сейчас всё больше долговых обязательств имеют отрицательный уровень доходности.

Впрочем, в последние дни, как и писалось выше, на долговых рынках наблюдались сильнейшие уровни распродаж. Как стало известно, объём бондов, с минусовой доходностью резко сократился, с 10 трлн долларов до 8,3 трлн.

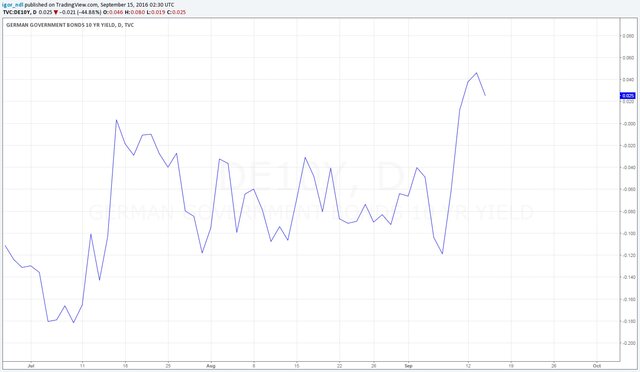

К примеру, в плюсовую зону вошли немецкие долговые обязательства со сроком погашения 10 лет. А ведь по ним отрицательный уровень доходности фиксировался очень давно.

Распродажи коснулись и рынка трежерис. Кривая доходности по американским долговым обязательствам поднялась до максимальных показателей, впервые за два месяца. И хотя падение на долговых рынках в среду несколько замедлилось, говорить о смене тренда явно рановато.

Не менее любопытная ситуация складывается и в индексе волатильности VIX. Мало того, что показатели индикатора подскочили до максимума, которые были достигнуты только во время Brexit, так в середине недели ETF на индекс VIX стал самой торгуемой ценной бумагой, впервые в своей истории. То есть объёмы торгов этим активом превысили объёмы торгов по любой акции из индекса ценных бумаг S&P 500.

Но самое интересное наблюдается в позиционировании. Длинные спекулятивные позиции по индексам Dow Jones и Nasdaq находятся на исторических максимумах. А короткие позиции по индексу VIX на исторических минимумах. То есть все серьёзные игроки финансовых рынков начали движение в одну сторону, скупая акции и распродавая волатильность. Что это может значить? А это значит только одно, крупный спекулятивный капитал больше не ждёт неприятностей в мировой финансовой системе.

Забавно, но такая эйфория среди крупных инвесторов наблюдалась перед крахом банка Lehman Brothers, а так же в 2012 году.

специально для MMGP.COM