Аналитика FxPro

Любитель

Бестрендовый вторник

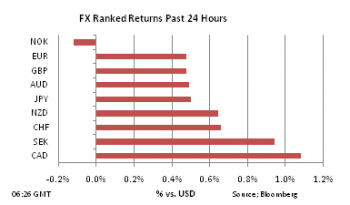

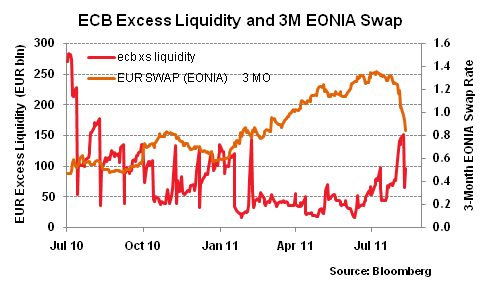

Резкая вспышка бегства от рисков вчера утром после бессмысленного заявления от лидеров ЕС предыдущей ночью, спровоцировали серьезные убытки как по рисковым активам, так и по единой валюте. Евро падал до 1,3830 и европейские активы пережили заметные потери, так как еще один приступ неприятия рисков подстегнула рост безопасных валют (иены, швейцарского франка и доллара) и цен на облигации центральных стран. Причиной таких настроений стали спекуляции, что шесть испанских банков не прошли стресс-тесты, которые будут опубликованы в пятницу, а также заявления датского министра финансов, который сказал, что выборочные дефолты уже не исключаются из возможных сценариев. Однако, как только евро провалился, быстро началось закрытие коротких позиций, что тут же вернуло евро к 1,40, и предоставило периферийным долговым рынкам такую долгожданную передышку. Всюду ходили слухи, что это Китай открыл свой огромный бумажник, чтобы купить дешевых евро и даже дешевых европейских облигаций. Также, так как у Италии на завтра назначен большой аукцион по облигациям, бывший полисмейкер Банка Англии предположил, что ЕЦБ оживит замороженную уже четыре месяца программу выкупа облигаций, чтобы быть уверенными, что все идет как надо. Неожиданный отскок евро поддержал акции, хотя по итогам дня они все же зафиксировали заметное снижение. Предположительно лидеры ЕС соберутся еще раз в пятницу, чтобы обсудить европейский долговой кризис, хотя Меркель это отрицает.

Резкая вспышка бегства от рисков вчера утром после бессмысленного заявления от лидеров ЕС предыдущей ночью, спровоцировали серьезные убытки как по рисковым активам, так и по единой валюте. Евро падал до 1,3830 и европейские активы пережили заметные потери, так как еще один приступ неприятия рисков подстегнула рост безопасных валют (иены, швейцарского франка и доллара) и цен на облигации центральных стран. Причиной таких настроений стали спекуляции, что шесть испанских банков не прошли стресс-тесты, которые будут опубликованы в пятницу, а также заявления датского министра финансов, который сказал, что выборочные дефолты уже не исключаются из возможных сценариев. Однако, как только евро провалился, быстро началось закрытие коротких позиций, что тут же вернуло евро к 1,40, и предоставило периферийным долговым рынкам такую долгожданную передышку. Всюду ходили слухи, что это Китай открыл свой огромный бумажник, чтобы купить дешевых евро и даже дешевых европейских облигаций. Также, так как у Италии на завтра назначен большой аукцион по облигациям, бывший полисмейкер Банка Англии предположил, что ЕЦБ оживит замороженную уже четыре месяца программу выкупа облигаций, чтобы быть уверенными, что все идет как надо. Неожиданный отскок евро поддержал акции, хотя по итогам дня они все же зафиксировали заметное снижение. Предположительно лидеры ЕС соберутся еще раз в пятницу, чтобы обсудить европейский долговой кризис, хотя Меркель это отрицает.