Дальнейшее QE в Британии неизбежно

Банк Англии ждут непростые времена в следующем месяце, когда выйдет следующий отчет по инфляции и закончится текущий раунд количественного смягчения (начавшийся в октябре). Было неудивительно узнать этим утром о падении ВВП на 0.2% в последнем квартале 2011 года. Это не первое падение после окончания рецессии в конце 2009 года; в четвертом квартале 2010 это объяснили сочетанием одноразовых факторов, которые в последствии были существенно пересмотрены. В этот раз, хотя и меньшее, но снижение трудно «списать».

Тем временем, появились новые признаки склонности Банка Англии к закупкам активов. В речи прошлой ночью председатель Кинг своевременно напомнил о том, что нас ждет долгий путь, а также период регулировки балансов. Рынки порой забывают об этом, однако послание заключалось в том, что «прошлый опыт показывает, что восстановления после рецессий, связанных с банковскими кризисами, медленны, но в конечном итоге происходят». Он также напомнил о том, что мы находимся в мире дисбалансов, коррекция которых «не бывает мягкой. Однако этот процесс необходим».

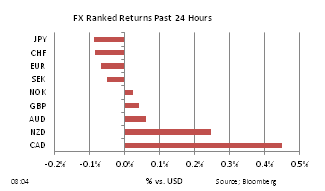

Эти комментарии в сочетании с январским протоколом Комитета, опубликованные этим утром, еще больше давят на ту точку зрения, что Британия еще не закончила с QE. Хотя уровни ставок и закупок активов воспринимаются единодушно, опубликованные протоколы говорят о том, что «для некоторых членов риск не достижения целей означает необходимость дальнейших закупок активов». Даже если ВВП растет в текущем квартале (и мы избегаем технической рецессии), для большинства это будут рецессионные условия, особенно в условиях жесткого кредитования. Кроме того, влияние последнего раунда закупок было более приглушенным по сравнению с первым раундом, даже с учетом снижения его размеров. Если министр финансов не отойдет от своего плана А (и данные говорят об этом), тогда дальнейшее QE весьма вероятно в следующем месяце.

добавлено через 22 часа 58 минут

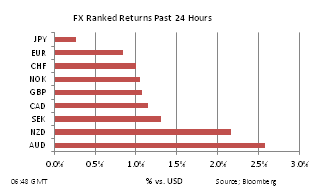

Вот вам простой тест. По прогнозам, экономика «А» покажет рост на 1.8% в этом году, экономика достигла докризисного уровня производства, базовая инфляция также растет (в настоящий момент 2.2%). Экономика «B» - движется к рецессии (ожидается спад на 0.5%), производство ниже докризисного уровня на 2%, базовая инфляция устойчива на уровне 1.6%. ЦБ «Х» держит ставку на уровне 0.25%, и подтвердил свое желание сохранить ее в течение еще трех лет, а также дал понять, что возможно дальнейшее QE после уже осуществленных двух раундов. ЦБ «Y» со ставкой в 1%, без QE в строгом смысле этого слова и без обещаний по ставкам даже на месяц вперед. Теперь определите экономику с правильным ЦБ.

Конечно, многое в таком наивном подходе будет указывать на экономику «А» (США) и ЦБ «Y» (ЕЦБ). Однако это способ изобразить то, что было примечательным в политических анонсах прошлой ночи от ФРС (предварительные обязательства о дальнейшем QE, продление сроков погашения казначейских ценных бумаг), которые появились в тот момент, когда США более прочно стоят на ногах, чем еврозона, а весь мир сосредоточился на рисках, которые еврозона представляет для финансовой стабильности Европы и за ее пределами.

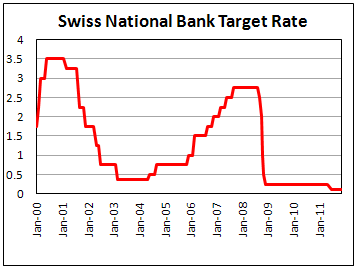

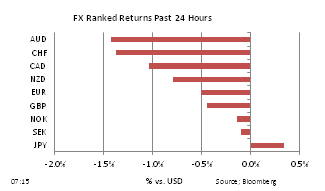

ЕЦБ в рамках своего мандата не способен осуществлять QE таким же способом, как США (или Британия), потому ЦБ предоставил трехлетнюю ликвидность банковскому сектору. Эти меры будут удерживающими до какого-то момента, но это большее, на что способен ЕЦБ. В рамках монетарной политики путем снижения ставок с 1.50% до 1.00% единственное, что сделал Драги, так это устранил ошибочное повышение ставок сделанное ранее в прошлом году, но он не отреагировал на текущий спад и выросшие понижательные риски.

Вот почему необходимо дальнейшее сокращение ставок. Снижение учетной ставки до 0.50% эффективно снизит ставки овернайт почти до нуля, учитывая текущий избыток ликвидности, но это и также сократит стоимость банковских кредитов от ЕЦБ с помощью репо (зависящий от средней ключевой ставки), что более важно, чем рыночные ставки, учитывая, что ЕЦБ быстро становится рынком для внутрибанковского кредитования. Действия ФРС также должны служить напоминанием о том, что ЕЦБ нужно делать больше, и лидеры ЕС должны искать другие способы донести это до ЦБ. А сейчас все выглядит так, будто Банк все более отстает от экономических реалий и теряет возможность наверстать упущенное.

Simon Smith, главный экономист FxPro.