Золото как актив

Золото как актив

На протяжении всей истории человечества золото являлось самым драгоценным металлом. О том, что оно представляло собой большую ценность еще для наших предков, рассказывают найденные археологами доказательства – украшения из золота и монеты, тоже изготовленные из этого металла. Эти находки относятся к IV и V тысячелетиям до нашей эры. Еще тогда люди поняли редкость золота и присвоили ему статус самого ценного материала.

Долгие столетия золото было главным мерилом ценности всех денежных средств, выпускаемых любым из существующих государств. Национальная валюта оценивалась по тому, сколько золота содержалось в каждой монете. Позже, когда появились бумажные деньги, золото было так называемым стандартом.

Такое положение дел изменилось в 1971 году, когда Соединенные Штаты Америки отменили «золотой стандарт». Это решение было принято на встрече лидеров «Большой Семерки», которая проходила в городе Кингстон, на Ямайке. Именно там было внесено и одобрено предложение о новой системе оценки мировых валют. Отныне они должны были оцениваться через американский доллар. Официально процесс отмены «золотого стандарта» произошел в 1978 году Международным Валютным Фондом. Это привело к возникновению рынка Forex.

Сегодня существует множество мнений, призывающих к возврату к системе обеспечения национальной валюты золотом, однако это невозможно осуществить в ближайшее время, поэтому нужно использовать все возможности, чтобы торговать золотом.

Долгие столетия золото было главным мерилом ценности всех денежных средств, выпускаемых любым из существующих государств. Национальная валюта оценивалась по тому, сколько золота содержалось в каждой монете. Позже, когда появились бумажные деньги, золото было так называемым стандартом.

Такое положение дел изменилось в 1971 году, когда Соединенные Штаты Америки отменили «золотой стандарт». Это решение было принято на встрече лидеров «Большой Семерки», которая проходила в городе Кингстон, на Ямайке. Именно там было внесено и одобрено предложение о новой системе оценки мировых валют. Отныне они должны были оцениваться через американский доллар. Официально процесс отмены «золотого стандарта» произошел в 1978 году Международным Валютным Фондом. Это привело к возникновению рынка Forex.

Сегодня существует множество мнений, призывающих к возврату к системе обеспечения национальной валюты золотом, однако это невозможно осуществить в ближайшее время, поэтому нужно использовать все возможности, чтобы торговать золотом.

Что влияет на курс золота?

Что влияет на курс золота?

Первый фактор, который нужно иметь в виду, касается месторождений золота, а конкретнее – стран, где происходит добыча драгоценного металла. Дело в том, что наибольшее влияние на курс имеют Центральные банки тех государств, у которых самый большой запас золота. Раньше лидером выступала ЮАР, но ее источники истощились, и сегодня пальма первенства принадлежит Китаю. Второе место по праву занимает Австралия, а третье отходит России, где добыча золота началась уже в XVIII веке на Урале.

Второй момент, имеющий большое значение, относится к тому запасу золота, который накапливает каждое государство. Несмотря на то, что этот металл больше не является средством обеспечения национальной валюты, страны все равно формируют его в виде некого стратегического резерва, способного поддержать и стабилизировать экономику. Самый большой запас по состоянию на 2020 год у США, он составляет 8133,5 тонны. На втором месте с огромным отрывом расположилась Германия – ее резерв составляет 3363,6 тонны. 2814 тонн имеются у Международного Валютного Фонда, а вот Россия находится всего лишь на шестом месте, размер ее запаса – 2298,7 тонны.

Золотой фонд увеличивается за счет операций на рынке, не имеющем отношение к бирже. Однако это все равно влияет на курс золота, а также на стоимость валюты того государства, центральный банк которого проводит сделки.

Еще один фактор касается промышленного спроса на драгоценный металл. Он используется в изготовлении ювелирных украшений, как покрытие для продуктов премиального класса, а также для стоматологических целей. Объемы, которые потребляются, увеличиваются по мере развития электроники и частоте использования в химической промышленности.

Второй момент, имеющий большое значение, относится к тому запасу золота, который накапливает каждое государство. Несмотря на то, что этот металл больше не является средством обеспечения национальной валюты, страны все равно формируют его в виде некого стратегического резерва, способного поддержать и стабилизировать экономику. Самый большой запас по состоянию на 2020 год у США, он составляет 8133,5 тонны. На втором месте с огромным отрывом расположилась Германия – ее резерв составляет 3363,6 тонны. 2814 тонн имеются у Международного Валютного Фонда, а вот Россия находится всего лишь на шестом месте, размер ее запаса – 2298,7 тонны.

Золотой фонд увеличивается за счет операций на рынке, не имеющем отношение к бирже. Однако это все равно влияет на курс золота, а также на стоимость валюты того государства, центральный банк которого проводит сделки.

Еще один фактор касается промышленного спроса на драгоценный металл. Он используется в изготовлении ювелирных украшений, как покрытие для продуктов премиального класса, а также для стоматологических целей. Объемы, которые потребляются, увеличиваются по мере развития электроники и частоте использования в химической промышленности.

Золотой тренд

Золотой тренд

Пара активов золота и доллара США подвергается тем же аспектам, что и любая другая валютная пара, а именно: сезонности, динамике изменения активности на протяжении дня, данным статистики и другим факторам. Однако глобальная картина позволяет сделать вывод о том, что за последние 30 лет тренд пары выглядит растущим.

На данный момент тренд находится во временной коррекции, локальный анализ графика говорит о том, что с 2011 по 2014 года происходило падение, а затем обозначился флэт. Это не позволяет сделать вывод об уверенном направлении движения цены, а значит, статус золота как «тихой гавани», то есть надежного прибежища, постепенно исчезает.

На данный момент тренд находится во временной коррекции, локальный анализ графика говорит о том, что с 2011 по 2014 года происходило падение, а затем обозначился флэт. Это не позволяет сделать вывод об уверенном направлении движения цены, а значит, статус золота как «тихой гавани», то есть надежного прибежища, постепенно исчезает.

Сезонные колебания

Сезонные колебания

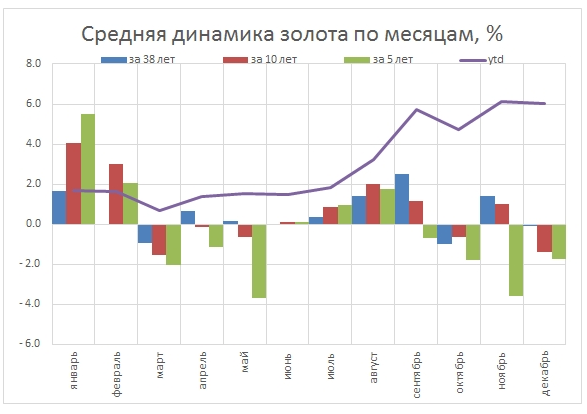

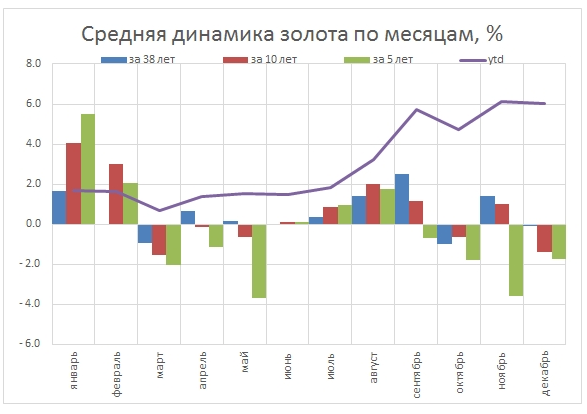

Как правило, в конце декабря начинается рост пары золото – доллар США, он продолжается на протяжении всего января. Объяснение этому можно найти в том, что фонды доверяют часть своих активов золоту, используя его в качестве защиты. Весной цена меняет направление, и тренд становится падающим.

Летом все снова повторяется. Трейдеры в этот период проявляют наименьшую активность на других рынках, происходит вывод основной части денежных средств из активов, участники рынка переводят их в золото.

Летом все снова повторяется. Трейдеры в этот период проявляют наименьшую активность на других рынках, происходит вывод основной части денежных средств из активов, участники рынка переводят их в золото.

Корреляция золота с другими валютами

Корреляция золота с другими валютами

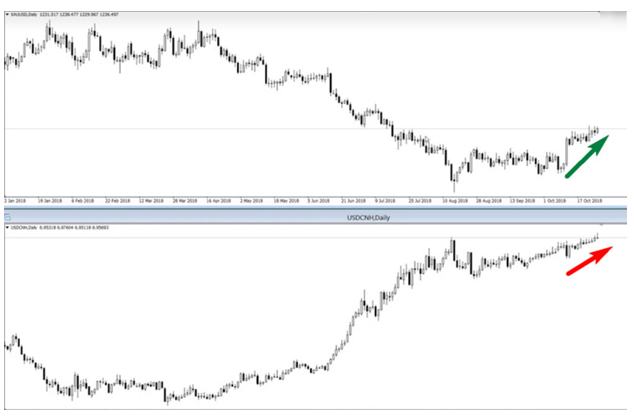

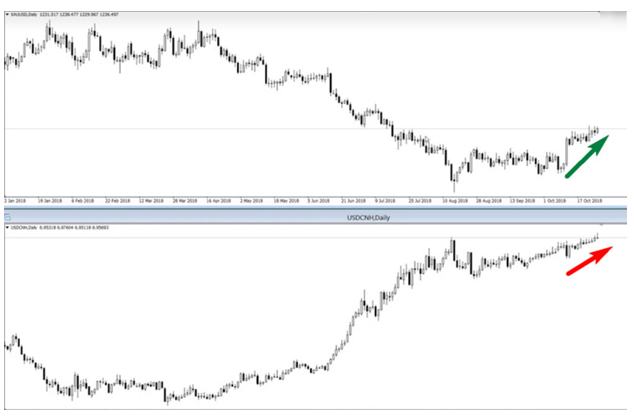

Некоторые валютные пары отчасти совпадают с движением золота, но их не так много. Если смотреть на другие металлы, то есть сырьевые валюты, то самая высокая степень корреляции котировок золота (XAU/USD) происходит с платиной (XPT/USD) и серебром (XAG/USD). А если смотреть на национальную валюту, то самое большое совпадение движений у золота и юаня, что вполне закономерно, ведь Китай удерживает первенство по объемам добычи. Их графики выглядят почти одинаково, только в зеркальном отражении.

Указанный коэффициент, равный 0,95, означает, что графики похожи почти в стопроцентном соотношении. На графиках золота и серебра, например, будет больше различий, соответственно, и коэффициент будет равен 0,88.

Указанный коэффициент, равный 0,95, означает, что графики похожи почти в стопроцентном соотношении. На графиках золота и серебра, например, будет больше различий, соответственно, и коэффициент будет равен 0,88.

Стратегии для торговли золотом

Стратегии для торговли золотом

В качестве основы при разработке стратегии обычно берутся особенности колебаний пары золото – доллар США. Одной из них является резкая смена котировок, которая происходит внутри диапазона на любом торговом периоде. Это связано с тем, что золото не обладает свойством быть быстро проданным, то есть имеет низкую ликвидность на рынке Forex.

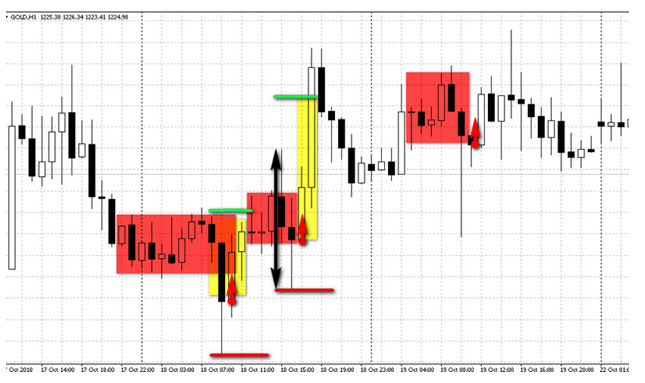

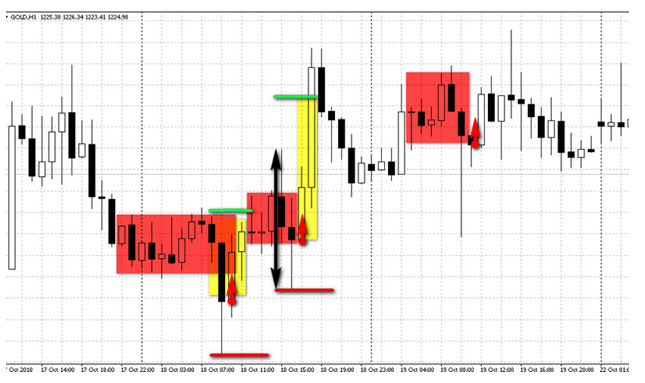

У пары XAU/USD очень слабая очередь заявок, поэтому любая большая сделка приводит к тому, что Стопы выбиваются. Работать необходимо на часовом торговом периоде.

Если вы видите неожиданный взлет котировок и незамедлительный ответ, это может быть хорошим поводом для торговли против тренда. Те свечи, которые оставляют длинные хвосты, направленные туда же, куда и устремлен тренд, являются хорошим сигналом для того, чтобы открыть сделку в обратном направлении.

Дождитесь усиления этого знака ложным прорывом, когда хвост пробит областью образовавшегося флэта. Хвост той самой свечи, которая подала вам сигнал, становится способом определения размера Стоп Лосса.

Резкий характер движения цены золота можно применить к торговле на пробой. Однако для этого нужно видеть четкие границы флэта и уметь устанавливать ордера относительно них. Эта стратегия подходит для опытных трейдеров, которые развивают свои профессиональные навыки уже не первый год. Определение размеров диапазона флэта подскажет уровень тейк-профита, а Стоп Лосс будет находиться на той его границе, которая находится на противоположной стороне от входа.

Для того чтобы обезопасить себя от выбивания Стопов, можно использовать индикатор ATR.

У пары XAU/USD очень слабая очередь заявок, поэтому любая большая сделка приводит к тому, что Стопы выбиваются. Работать необходимо на часовом торговом периоде.

Если вы видите неожиданный взлет котировок и незамедлительный ответ, это может быть хорошим поводом для торговли против тренда. Те свечи, которые оставляют длинные хвосты, направленные туда же, куда и устремлен тренд, являются хорошим сигналом для того, чтобы открыть сделку в обратном направлении.

Дождитесь усиления этого знака ложным прорывом, когда хвост пробит областью образовавшегося флэта. Хвост той самой свечи, которая подала вам сигнал, становится способом определения размера Стоп Лосса.

Резкий характер движения цены золота можно применить к торговле на пробой. Однако для этого нужно видеть четкие границы флэта и уметь устанавливать ордера относительно них. Эта стратегия подходит для опытных трейдеров, которые развивают свои профессиональные навыки уже не первый год. Определение размеров диапазона флэта подскажет уровень тейк-профита, а Стоп Лосс будет находиться на той его границе, которая находится на противоположной стороне от входа.

Для того чтобы обезопасить себя от выбивания Стопов, можно использовать индикатор ATR.

Американский золотой взрыв

Американский золотой взрыв

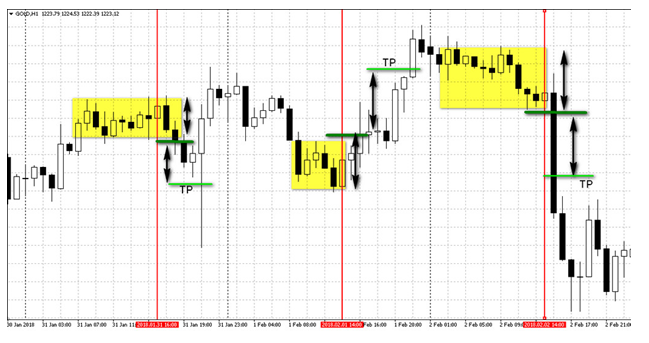

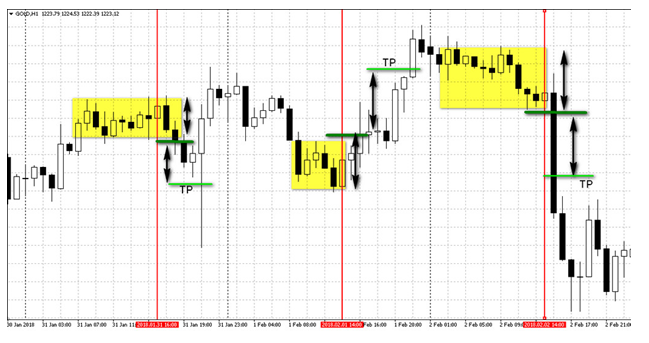

Так называется одна из стратегий торговли золотом. Особенностью ее использования является анализ периода времени до 15:00 и пошаговая инструкция, описывающая каждое действие трейдера.

Самое оптимальное время для трейдинга – интервал с трех часов дня до восьми вечера по московскому времени.

Примерно за час или полчаса до начала этого периода участник рынка должен определить границы флэта, а также установить отложенные ордера на продажу по цене ниже и выше текущего уровня цен, они должны располагаться выше и ниже границ этого диапазона. Место Стоп Лосса – на уровне противоположного ордера, а тейк-профит определяется размером флэта.

Когда после трех часов дня сделка становится активной, необходимо дождаться срабатывания одного из отложенных ордеров. Под конец активного периода, то есть около восьми часов вечера по московскому времени, нужно закрыть позицию.

Самое оптимальное время для трейдинга – интервал с трех часов дня до восьми вечера по московскому времени.

Примерно за час или полчаса до начала этого периода участник рынка должен определить границы флэта, а также установить отложенные ордера на продажу по цене ниже и выше текущего уровня цен, они должны располагаться выше и ниже границ этого диапазона. Место Стоп Лосса – на уровне противоположного ордера, а тейк-профит определяется размером флэта.

Когда после трех часов дня сделка становится активной, необходимо дождаться срабатывания одного из отложенных ордеров. Под конец активного периода, то есть около восьми часов вечера по московскому времени, нужно закрыть позицию.

Выводы

Выводы

Золото как актив обладает своими особенностями, в частности резким характером движения. Используя знания об этом и применяя нужные стратегии, можно добиться успеха в торговле с парой золото – доллар США.

ПАРИТЕТ НАУКА ВЗВЕШЕННЫХ ИНВЕСТИЦИЙ

ПАРИТЕТ НАУКА ВЗВЕШЕННЫХ ИНВЕСТИЦИЙ

Торговые роботы и стратегии. Обучение трейдингу.

paritet.group

Интереснейшее инвестиционное предложение

Безграничные перспективы или как начать с нуля +Конкурс на $1000 в MTHUB

Продолжение обзора

Прохождение квалификационного теста MTHUB (доверительное управление)

Теория

Обсуждение/общение. Вопросы/ответы

ЗАЙТИ В ГОСТИ К РОБИНУ

paritet.group

Интереснейшее инвестиционное предложение

Безграничные перспективы или как начать с нуля +Конкурс на $1000 в MTHUB

Продолжение обзора

Прохождение квалификационного теста MTHUB (доверительное управление)

Теория

Обсуждение/общение. Вопросы/ответы

ЗАЙТИ В ГОСТИ К РОБИНУ