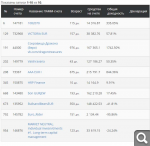

в первой сотне 36 счетов со сроком существования более 182 дней из них 9 слитых с доходностью более -70% (просто счета не ликвидированы)

Инерция

Я же пишу, рейтинг нужно немного доработать, и все будет ОК. Кстати на многих слившихся процентов на 70-80 счетах торговля продолжается, а те что остаются в списке и торговли нет, через 100 дней покидают верхние строчки. Счет GOOD после слива, еще проторговал какое-то время, завершив торговлю в декабре, и 100 дней с того момента еще не прошло. Через пару недель он уйдет вниз рейтинга.

Но в целом, я озвучил мысль, что необходимо учитывать просадку и коэффициент восстановления, тогда большинство подобных счетов откатятся назад автоматически. Сделать это можно достаточно просто: 1) берется максимальная просадка от топа доходности (пусть даже за 3-5 последних месяца или 100 дней, а не за всю историю) - чем она (просадка) меньше, тем лучше. 2) Берется скорость выхода из максимальной просадки - чем быстрее, тем лучше. Необходимо учитывать оба этих фактора. Например один счет имеет просадку 20%, но выходит за 5 дней, второй, просадку 10%, но выходит 45 дней. Объективно, первый будет интереснее для инвестора и должен иметь высшее значение в рейтинге, но имеет высокую просадку, что связано с рисками, и алгоритм расчета может его немного осадить.

Еще нужно будет учитывать вариант, если счет в настоящий момент находится в максимальной просадке от хаев доходности. Как вариант, можно подсчитать какая часть просадки в настоящий момент уже компенсирована, за какое время, и экстраполировать, сделав временной прогноз, сколько потребуется на выход. Но здесь возможны варианты и обсуждение.

Т.е. если счет торгует с серьезными, 30-50% просадками, они должны компенсироваться быстрым выходом, и очень хорошим ростом. Чтобы не было ситуации, что счет сделал 700%, потом минус 40% и лег во флет, но продолжает оставаться наверху за счет общей высокой доходности. Но и торговля с просадкой, скажем в 5%, не повод быть в топе, если выход из нее происходит в течение полугода.

Про интенсивность торговли, чтобы в топ не попадали счета с 1-2 сделками за время существования тоже сказал ранее.

добавлено через 40 минут

Здесь я имел в виду, что инвестор, который хочет вложить в один ПАММ $10К не будет рассматривать для инвестирования счета с балансом менее этой суммы. А скорее всего даже будет рассматривать счета с балансом, как минимум превышающие его инвестицию раза в два. Вы бы доверили 10К управляющему, который даже пусть торговал полгода положительно, но суммой 2-3К? Думаю нет. Максимум Вы бы в него инвестировали какую сумму? Я бы не более 20% от его баланса.

Я не спорю, но есть возможность отфильтровать счета по капиталу, поэтому данный вопрос прекрасно решается в рамках действующего функционала установкой фильтров. Ранжировать счета в общем рейтинге по денежным средствам я не считаю правильным, и рад, что от этой идеи отказались.

Другое дело, что инвестируя в ПАММы, человек всегда должен отдавать себе отчет о 100%-й возможности потери этого капитала, и здесь меня умиляют рассказы некоторых управов, что инвестиции в их ПАММ также надежны, как в банк, и дают доходность в несколько раз большую. Чудес не бывает. С ростом доходности пропорционально растут и риски, хотя и очень рискованный счет может просуществовать достаточно долго, а "супернадежный" слиться на очередном Брекзите.