ЗАО ИФК СОЛИД

Интересующийся

Рекомендации и сигналы.

Анализируем технично: ГМК Норильский Никель

Долгосрочно: боковое движение

С начала 2009 г. бумага находилась в восходящем тренде (канале). В мае 2010 г. произошла сильная коррекция к нижней границе канала. Но продавить цену ниже поддержки 4500 р. не удалось. В октябре началась очередная волна роста, и бумага достигла верхней границы канала. В первой половине 2011 г. шла боковая торговля в пределах канала с поддержкой чуть ниже 7000 р. Во второй половине года бумага окончательно покидает растущий канал, и с осени 2011 г. идет уверенное снижение. Пока оно притормозило чуть выше сильной поддержки на уровне 4500 р.

Среднесрочно: снижение

Бумага продолжает снижаться с середины сентября, когда сильным отскоком нивелировали августовское падение. Падение пытались сдерживать в зоне 6000 – 6200 р. Последний пробой этой поддержки лишь ускорил снижение. Последняя, третья волна в этом тренде закончилась в середине декабря прошлого года, когда цена два раза не могла пробить поддержку в районе 4700 р. В начале текущего года, на последних трех барах пошел неплохой рост, который закрепил пробой падающего тренда. Теперь важным рубежом становится уровень 5500 р.При его пробое уже может начать оформляться растущий тренд.

Краткосрочно: рост

Небольшое сползание вниз в начале января сменилось сильным ростом. Консолидация в районе 5200 р. прорывается вверх. Вторая половина последних торгов проходит в консолидации в форме небольшого бычьего флага. Принимая во внимание среднесрочные уровни, после прорыва этого флага есть потенциал движения вверх к уровню 5600 р., что вполне совпадает с длиной флагштока.

Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней.

Торговые идеи (ГМК Норникель)

Идея для длинной позиции:

Бумага хорошо растет, начиная с этой недели. Узкая консолидация вокруг уровня 5250 р. разрешается вверх. В середине последних торгов идет мощный рывок вверх, после которого цена начинает немного сползать, формируя узкий бычий флаг, скошенный вниз. Данная фигура может отработать как фигура продолжения, рассматривая главное растущее движение текущей недели. Цель после прорыва флага – длина флагштока, или, примерно, 200 р. от точки прорыва. Мы не рекомендуем открывать позиции с открытия торгов.

Торговый план открытия длинной позиции:

1. Покупка в зоне 5430 р.,

2. Тейк-профит: зона 5590 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 5330 р.

4. Сигнал отменяется, когда цена закрепляется ниже уровня 5300 р.

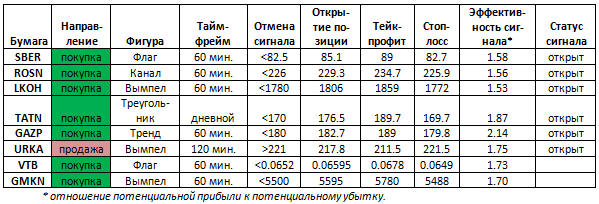

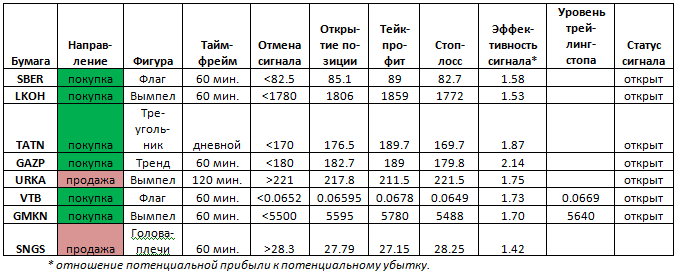

Таблица сигналов.

добавлено через 18 минут

Эксперты о событиях

Марио Драги отметил некоторые признаки восстановления экономики региона

Вчера ЕЦБ принял решение сохранить процентную ставку без изменений после 2-х последовательных снижений. Причиной такого хода стали намечающиеся признаки выхода из кризисной ситуации с суверенным долгом.

Европейский Центробанк сохранил значение ставки на уровне рекордного минимума в 1%, что совпало с прогнозами большинства аналитиков.

Несмотря на тот факт, что экономика еврозоны балансирует на грани 2-й рецессии за последние 3 года, признаки восстановления экономической активности дали ЦБ возможность взять паузу и оценить эффект от уже принятых мер стимулирования, которые включали в себя вливания рекордных объемов ликвидности в банковскую систему.

Тем не менее, Центробанк все же может быть вынужден пойти на решительные меры в том случае, если экономика региона серьезно пострадает от сокращения бюджетных расходов и недостатка кредитов.

Как заявил глава ЕЦБ Марио Драги в ходе вчерашней пресс-конференции, наблюдаются робкие признаки стабилизации экономической обстановки.

"Последние данные указывают на тот факт, что экономика начинает стабилизироваться, пусть и на низких уровнях. И все же перспективы остаются неопределенными из-за наличия серьезных понижательных рисков", - сообщил Драги.

По его словам, ценовое давление в экономике останется умеренным, и уровень инфляции на протяжении длительного времени будет оставаться сопоставимым с определением ценовой стабильности.

"ЕЦБ принял решение взять паузу для того, чтобы оценить масштабы уже проделанной работы, - говорит Карштен Бржески из ING Group. - Маловероятно, что монетарные власти загорятся желанием опустить значение процентной ставки ниже 1%, однако в случае серьезного ухудшения обстановки такую вероятность исключать нельзя".

Комментарий эксперта: отметим, что заявления М. Драги позитивны для игроков на повышение. Пожалуй, это первые положительные комментарии относительно ситуации в Европе с того момента, как Драги занял этот пост. Добавим также, что благодаря заявлениям подобного рода, а также тому, что ставку в еврозоне не снизили, пара EUR/USD выросла вчера примерно на 1%.

Chevron сообщит о снижении прибыли в IV квартале

Американская нефтяная компания Chevron Corp сообщила, что прибыль в IV квартале будет гораздо ниже, чем в III, так как добыча не соответствует плану, а переработка находится на грани рентабельности.

Прибыль от добычи будет близка к показателю третьего квартала $6.2 миллиарда, но лишь до учета валютных курсов, говорится в сообщении.

"Прибыль III квартала включала прибыль от разницы валютных курсов в размере почти $450 миллионов, а в IV квартале мы ожидаем убыток", - сообщила компания.

Ранее аналитики прогнозировали чистую прибыль в IV квартале в $6.6 миллиарда против $7.8 миллиарда в III квартале и $5.3 миллиарда в IV квартале 2011 года.

Добыча в нефтяном эквиваленте выросла в октябре-ноябре до 1.98 миллиона баррелей в сутки со среднего показателя 1.94 миллиона в третьем квартале. Но добыча в США снизилась до 660.000 баррелей в сутки с 662.000 в третьем квартале.

Рентабельность нефтепереработки на побережье Мексиканского залива "существенно" снизилась в четвертом квартале, говорится в сообщении, а её объем упал на 180.000 баррелей в сутки до 717.000. Таким образом, перерабатывающее подразделение в четвертом квартале было на грани рентабельности, тогда как в третьем квартале оно получило разовую прибыль в $500 миллионов от продажи НПЗ в Великобритании.

Комментарий эксперта: судя по всему, на российском рынке акций, нефтегазовый сектор может оказаться под давлением на сегодняшних торгах. В пятницу также в фокусе внимания будет отчетность банка JP Morgan Chase, что может быть особенно важно для Сбербанка и ВТБ.

Розничные продажи в США в декабре выросли меньше ожиданий

Розничные продажи в США в декабре увеличились всего на 0.1% м/м, свидетельствуют данные министерства торговли страны. Причинами слабого роста стали низкие цены на топливо и высокие предпраздничные скидки. Аналитики прогнозировали повышение этого показателя на 0.3% м/м.

Согласно пересмотренным данным, в ноябре розничные продажи увеличились на 0.4%, а не на 0.2%, как сообщалось ранее.

Розничные продажи без учета автомобилей снизились в декабре на 0.2% после подъема на 0.3% месяцем ранее, эксперты прогнозировали рост на 0.3%.

Многие американские ритейлеры предлагали значительные скидки и продлевали часы работы в предпраздничный сезон. Однако покупатели зачастую делали выбор в пользу наиболее дешевых товаров, что негативно сказалось на выручке магазинов.

Рост спроса в прошлом месяце был отмечен в 7 из 13 основных категорий розничных товаров. Наиболее активным был рост спроса на автомобили, благодаря которому продажи автодилеров увеличились на 1.5%.

Показатель продаж без учета автомобилей, бензина и стройматериалов, который используется для расчета ВВП, снизился на 0.2% в декабре после повышения на 0.3% в ноябре.

Комментарий эксперта: таким образом, надежды на предпраздничную суету и усиление активности не оправдали ожиданий, в ближайшие месяцы так же не стоит ждать увеличения продаж, т.к. в начале года потребители будут тратить еще более сдержанно.

НОВАТЭК, по предварительным данным, увеличил добычу газа в 2011 году на 42%

НОВАТЭК, по предварительным данным, в 2011 году увеличил добычу газа на 41.7% - до 53.5 млрд куб. м газа, добычу жидких углеводородов на 13.5% - до 4.1 млн тонн.

Напомним, что по прогнозу компании добыче газа в 2011 году должна была составить 51-52 млрд кубометров. Таким образом, НОВАТЭК перевыполнил свой план по добыче.

Валовая добыча в IV квартале 2011 года составила 14.53 млрд куб. м природного газа (на 33.4% выше соответствующего периода 2010 года) и 1.1 тыс. тонн жидких углеводородов (на 6.7% выше). В 2011 году, по предварительным данным, объем реализации стабильного газового конденсата на экспорт составил 2.98 млн тонн по сравнению с 2.3 млн тонн в 2010 году.

НОВАТЭК планирует увеличить общие мощности компании по добыче газа в 2012 году до 57 млрд кубометров. Добыча при этом вырастет на 6-7% по сравнению с прошлым годом.

Ожидается, что к 2020 году НОВАТЭК будет продавать в России порядка 90 млрд куб. м газа при добыче в 112.5 млрд куб. м. При этом планируется сохранение доли поставок газа энергетикам: 43% из общего объема продаж в 2012 году, до 45% в 2015 году и 43% к 2020 году. В результате НОВАТЭК планирует к 2020 году выйти на уровень производства в 825 млрд кубометров, что позволит занять 14% российского рынка.

Комментарий эксперта: рост производственных показателей НОВАТЭКа объясняется общим повышением спроса на газ в мире, а кроме того, ряд российских потребителей переходят на газ, поставляемый НОВАТЭКом, благодаря более привлекательным условиям поставок. Ожидается, что результаты НОВАТЭКа за 2011 год окажут позитивное влияние на динамику котировок акций компании.

Анализируем технично: ГМК Норильский Никель

Долгосрочно: боковое движение

С начала 2009 г. бумага находилась в восходящем тренде (канале). В мае 2010 г. произошла сильная коррекция к нижней границе канала. Но продавить цену ниже поддержки 4500 р. не удалось. В октябре началась очередная волна роста, и бумага достигла верхней границы канала. В первой половине 2011 г. шла боковая торговля в пределах канала с поддержкой чуть ниже 7000 р. Во второй половине года бумага окончательно покидает растущий канал, и с осени 2011 г. идет уверенное снижение. Пока оно притормозило чуть выше сильной поддержки на уровне 4500 р.

Среднесрочно: снижение

Бумага продолжает снижаться с середины сентября, когда сильным отскоком нивелировали августовское падение. Падение пытались сдерживать в зоне 6000 – 6200 р. Последний пробой этой поддержки лишь ускорил снижение. Последняя, третья волна в этом тренде закончилась в середине декабря прошлого года, когда цена два раза не могла пробить поддержку в районе 4700 р. В начале текущего года, на последних трех барах пошел неплохой рост, который закрепил пробой падающего тренда. Теперь важным рубежом становится уровень 5500 р.При его пробое уже может начать оформляться растущий тренд.

Краткосрочно: рост

Небольшое сползание вниз в начале января сменилось сильным ростом. Консолидация в районе 5200 р. прорывается вверх. Вторая половина последних торгов проходит в консолидации в форме небольшого бычьего флага. Принимая во внимание среднесрочные уровни, после прорыва этого флага есть потенциал движения вверх к уровню 5600 р., что вполне совпадает с длиной флагштока.

Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней.

Торговые идеи (ГМК Норникель)

Идея для длинной позиции:

Бумага хорошо растет, начиная с этой недели. Узкая консолидация вокруг уровня 5250 р. разрешается вверх. В середине последних торгов идет мощный рывок вверх, после которого цена начинает немного сползать, формируя узкий бычий флаг, скошенный вниз. Данная фигура может отработать как фигура продолжения, рассматривая главное растущее движение текущей недели. Цель после прорыва флага – длина флагштока, или, примерно, 200 р. от точки прорыва. Мы не рекомендуем открывать позиции с открытия торгов.

Торговый план открытия длинной позиции:

1. Покупка в зоне 5430 р.,

2. Тейк-профит: зона 5590 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 5330 р.

4. Сигнал отменяется, когда цена закрепляется ниже уровня 5300 р.

Таблица сигналов.

добавлено через 18 минут

Эксперты о событиях

Марио Драги отметил некоторые признаки восстановления экономики региона

Вчера ЕЦБ принял решение сохранить процентную ставку без изменений после 2-х последовательных снижений. Причиной такого хода стали намечающиеся признаки выхода из кризисной ситуации с суверенным долгом.

Европейский Центробанк сохранил значение ставки на уровне рекордного минимума в 1%, что совпало с прогнозами большинства аналитиков.

Несмотря на тот факт, что экономика еврозоны балансирует на грани 2-й рецессии за последние 3 года, признаки восстановления экономической активности дали ЦБ возможность взять паузу и оценить эффект от уже принятых мер стимулирования, которые включали в себя вливания рекордных объемов ликвидности в банковскую систему.

Тем не менее, Центробанк все же может быть вынужден пойти на решительные меры в том случае, если экономика региона серьезно пострадает от сокращения бюджетных расходов и недостатка кредитов.

Как заявил глава ЕЦБ Марио Драги в ходе вчерашней пресс-конференции, наблюдаются робкие признаки стабилизации экономической обстановки.

"Последние данные указывают на тот факт, что экономика начинает стабилизироваться, пусть и на низких уровнях. И все же перспективы остаются неопределенными из-за наличия серьезных понижательных рисков", - сообщил Драги.

По его словам, ценовое давление в экономике останется умеренным, и уровень инфляции на протяжении длительного времени будет оставаться сопоставимым с определением ценовой стабильности.

"ЕЦБ принял решение взять паузу для того, чтобы оценить масштабы уже проделанной работы, - говорит Карштен Бржески из ING Group. - Маловероятно, что монетарные власти загорятся желанием опустить значение процентной ставки ниже 1%, однако в случае серьезного ухудшения обстановки такую вероятность исключать нельзя".

Комментарий эксперта: отметим, что заявления М. Драги позитивны для игроков на повышение. Пожалуй, это первые положительные комментарии относительно ситуации в Европе с того момента, как Драги занял этот пост. Добавим также, что благодаря заявлениям подобного рода, а также тому, что ставку в еврозоне не снизили, пара EUR/USD выросла вчера примерно на 1%.

Chevron сообщит о снижении прибыли в IV квартале

Американская нефтяная компания Chevron Corp сообщила, что прибыль в IV квартале будет гораздо ниже, чем в III, так как добыча не соответствует плану, а переработка находится на грани рентабельности.

Прибыль от добычи будет близка к показателю третьего квартала $6.2 миллиарда, но лишь до учета валютных курсов, говорится в сообщении.

"Прибыль III квартала включала прибыль от разницы валютных курсов в размере почти $450 миллионов, а в IV квартале мы ожидаем убыток", - сообщила компания.

Ранее аналитики прогнозировали чистую прибыль в IV квартале в $6.6 миллиарда против $7.8 миллиарда в III квартале и $5.3 миллиарда в IV квартале 2011 года.

Добыча в нефтяном эквиваленте выросла в октябре-ноябре до 1.98 миллиона баррелей в сутки со среднего показателя 1.94 миллиона в третьем квартале. Но добыча в США снизилась до 660.000 баррелей в сутки с 662.000 в третьем квартале.

Рентабельность нефтепереработки на побережье Мексиканского залива "существенно" снизилась в четвертом квартале, говорится в сообщении, а её объем упал на 180.000 баррелей в сутки до 717.000. Таким образом, перерабатывающее подразделение в четвертом квартале было на грани рентабельности, тогда как в третьем квартале оно получило разовую прибыль в $500 миллионов от продажи НПЗ в Великобритании.

Комментарий эксперта: судя по всему, на российском рынке акций, нефтегазовый сектор может оказаться под давлением на сегодняшних торгах. В пятницу также в фокусе внимания будет отчетность банка JP Morgan Chase, что может быть особенно важно для Сбербанка и ВТБ.

Розничные продажи в США в декабре выросли меньше ожиданий

Розничные продажи в США в декабре увеличились всего на 0.1% м/м, свидетельствуют данные министерства торговли страны. Причинами слабого роста стали низкие цены на топливо и высокие предпраздничные скидки. Аналитики прогнозировали повышение этого показателя на 0.3% м/м.

Согласно пересмотренным данным, в ноябре розничные продажи увеличились на 0.4%, а не на 0.2%, как сообщалось ранее.

Розничные продажи без учета автомобилей снизились в декабре на 0.2% после подъема на 0.3% месяцем ранее, эксперты прогнозировали рост на 0.3%.

Многие американские ритейлеры предлагали значительные скидки и продлевали часы работы в предпраздничный сезон. Однако покупатели зачастую делали выбор в пользу наиболее дешевых товаров, что негативно сказалось на выручке магазинов.

Рост спроса в прошлом месяце был отмечен в 7 из 13 основных категорий розничных товаров. Наиболее активным был рост спроса на автомобили, благодаря которому продажи автодилеров увеличились на 1.5%.

Показатель продаж без учета автомобилей, бензина и стройматериалов, который используется для расчета ВВП, снизился на 0.2% в декабре после повышения на 0.3% в ноябре.

Комментарий эксперта: таким образом, надежды на предпраздничную суету и усиление активности не оправдали ожиданий, в ближайшие месяцы так же не стоит ждать увеличения продаж, т.к. в начале года потребители будут тратить еще более сдержанно.

НОВАТЭК, по предварительным данным, увеличил добычу газа в 2011 году на 42%

НОВАТЭК, по предварительным данным, в 2011 году увеличил добычу газа на 41.7% - до 53.5 млрд куб. м газа, добычу жидких углеводородов на 13.5% - до 4.1 млн тонн.

Напомним, что по прогнозу компании добыче газа в 2011 году должна была составить 51-52 млрд кубометров. Таким образом, НОВАТЭК перевыполнил свой план по добыче.

Валовая добыча в IV квартале 2011 года составила 14.53 млрд куб. м природного газа (на 33.4% выше соответствующего периода 2010 года) и 1.1 тыс. тонн жидких углеводородов (на 6.7% выше). В 2011 году, по предварительным данным, объем реализации стабильного газового конденсата на экспорт составил 2.98 млн тонн по сравнению с 2.3 млн тонн в 2010 году.

НОВАТЭК планирует увеличить общие мощности компании по добыче газа в 2012 году до 57 млрд кубометров. Добыча при этом вырастет на 6-7% по сравнению с прошлым годом.

Ожидается, что к 2020 году НОВАТЭК будет продавать в России порядка 90 млрд куб. м газа при добыче в 112.5 млрд куб. м. При этом планируется сохранение доли поставок газа энергетикам: 43% из общего объема продаж в 2012 году, до 45% в 2015 году и 43% к 2020 году. В результате НОВАТЭК планирует к 2020 году выйти на уровень производства в 825 млрд кубометров, что позволит занять 14% российского рынка.

Комментарий эксперта: рост производственных показателей НОВАТЭКа объясняется общим повышением спроса на газ в мире, а кроме того, ряд российских потребителей переходят на газ, поставляемый НОВАТЭКом, благодаря более привлекательным условиям поставок. Ожидается, что результаты НОВАТЭКа за 2011 год окажут позитивное влияние на динамику котировок акций компании.

Последнее редактирование: