Утренний обзор.

Новая неделя начинается угрожающим снижением. Информационный фон сравнивают с преддверием краха Lehman Brothers. Союзники Меркель в Германии теряют политические позиции, что угрожает идеи поддержки проблемных стран еврозоны.

По итогам торгов 16 сентября, индекс ММВБ снизился на -0,9% до 1511,50, а RTS на -1,77% до 1574,94 пункта. Обзор российского рынка можно было бы начать с того, что за неделю индекс ММВБ потерял 6,8 пункта, а RTS 50,3 пункта. При этом американский SNP 500 вырос на 51,8 пункта. Экспирация опционов в среду и четверг прошла достаточно высоко, но за последующие сутки фьючерс RTS обвалился на приличную величину, а индекс ММВБ стремительно потерял почти 40 пунктов. Впрочем, в США также была неделя экспирации опционов и движение вниз, после события, вполне просматривалось. Тем более что SNP 500 не взял важную отметку 1220 пунктов на закрытии дня. Внешний фон оставался крайне тревожным, да и собственные российские новости не отличались оптимизмом. Вновь, согласно данным EPFR, на неделе, завершившейся 14 сентября, отток средств из фондов, инвестирующих в акции РФ и СНГ, превысил $300 млн., или в 2,5 раза больше, чем на предыдущей неделе. «Голубые фишки», как лидеры рынка, показали пример остальным бумагам: «Газпром» -0,9%, «Роснефть» -2,06%, «ЛУКОЙЛ» -0,44%, ГМК «НорНикель» -6,34%, «Северсталь» -1,56%, хотя «Сбербанк» +0,7%, а «ВТБ» -0,6%, а «ИРАО» +11,73%. Из прочих историй можно выделить: «Соллерс» +2,26%, «ТМК» +1,44%, «Магнит» +1,24%, а также ОГК-6 -3,62%, «КамАЗ» -3,17%, ТГК-1 -3,13%. Технически, график индекса ММВБ вновь начинает показывать слабость. Неделя закрыта ниже предыдущей, а на графиках с меньшими таймфреймами можно найти несколько классических фигур на продажу. В случае негативного внешнего фона, уровень поддержки в 1460 пунктов вновь становится актуальным, а при негативном развитии сценария вокруг Греции и прочих проблемных стран на повестке дня могут оказаться минимумы года. Удручает тот факт, что отток средств из фондов, ориентированных на Россию, не ослабевает.

Неделя в США оказалась растущей. Частично, аналитики объясняют данный феномен экспирацией опционов после предыдущих крайне волатильных месяцев. На фоне удручающих макроэкономических данных и новостей из Европы крупные игроки предприняли усилия по минимизации своих выплат по проданным опционам. К тому же существуют надежды на то, что ФРС вмешается в ситуацию и подарит спекулянтам очередную идею «печатного станка». За неделю SNP 500 прибавил 5,4%, а DJIA 4,7%. Лидерство в пятницу захватили технологические компании, включая онлайн аукцион Ebay и производителя компьютеров Dell. В итоге, закрытие в пятницу принесло следующие результаты: DJIA +0,66% до 11509,09, а SNP 500 +0,57% до 1216,01. Возможно, что индекс потребительской уверенности университета Мичигана также внес свою лепту, поскольку вырос до 57,8 в сентябре с августовских 55,7. Но странным является то, что ссылки на эту статистику встречаются крайне редко в обзорах и отчетах по американскому рынку. Каждый день прошедшей недели проходил почти по схожему сценарию. Вне американской сессии фьючерс на SNP 500 снижался, но день неизменно завершался ростом. Тем не менее, еще в пятницу мы отмечали, что важным уровнем является 1220 отметка, где начинаются серьезные защитные ордера «медведей», способные вынести индекс до сильной зоны сопротивления 1240-1255. Однако взятия отметки не случилось, а дневной график индекса широкого рынка оказался в зоне перекупленности и с риском формирования сильного сигнала на продажу. Новая неделя началась на уже привычном негативном фоне, а фьючерс на SNP 500 вновь ушел в минус, угрожая развитием краткосрочной «медвежьей» тенденции на рынке.

Новая неделя началась с ярких графиков, указывающих на отсутствие аппетитов к риску. Премьер-министр Греции не полетит в США на переговоры с МВФ. Встреча министров финансов еврозоны с участием Тимоти Гейтнера из США окончилась без каких-либо результатов. Единственные разумные слова прозвучали от американского чиновника, который призвал увеличить размер Европейского Стабилизационного Фонда. Представители из еврозоны даже не смогли выработать какой-либо видимости решительных действий, ограничившись неопределенными заявлениями, что кризис не позволяет осуществлять снижение налогов или повышение расходов. Таким образом, вновь проявилась давняя историческая черта двух экономических систем: Европа боится инфляции, а США дефляции. Тем не менее, азиатская сессия сразу же выявила того, кто стал проигравшим. Единая европейская валюта продолжила слабеть. Остается только посочувствовать японцам, которые отдыхают в понедельник. В соседней Ю. Кореи индекс Kospi падал более чем на -0,6%, в Гонконге Hang Seng на -2,4%, а в Китае Shanghai Composite ушел на дневной перерыв с падением на -1,41%.

Ожидания глобального экономического спада продолжают оказывать давление на нефть. Спекулянтов пока не пугают возможные действия ФРС, так как предыдущие QE-I и QE-II не смогли обезопасить мир от дефляционных тенденций. К настоящему времени в Атлантике нет именных штормов, которые угрожали бы добыче в Мексиканском заливе. Последний именной шторм Мария был деклассирован до области низкого давления после достижения полуострова Ньюфаундленд. К 9:50 мск, североморская смесь Brent дешевела на -0,68% до $111,45, а американская WTI на -1,35% до $86,99 за баррель.

На рынке промышленных металлов рост наблюдается только в золоте и платине, которые рассматриваются в качестве защитных инструментов. Нефть и никель, как наиболее зависимые от экономического роста, в группе аутсайдеров. При этом благодушные настроения в пятницу не подтвердились резервами крупнейшего золотого фонда SPDR Gold Trust, которые выросли на 10,6 тонн до 1451,91 тонны. К 9:50 мск, медь снижалась на -1,86%, золото подрастало на +0,43%, а серебро снижалось на -0,55%.

Существенной статистики на предстоящий день нет, поэтому рынки будут ориентироваться на слухи, новости и заявления. После экспирации опционов на прошлой неделе, скрытых поводов для роста почти нет. Фон весьма негативный и осложняется тревожными ожиданиями возможного дефолта Греции по своим обязательствам. ФРС не имеет формальных причин для количественного смягчения, так как ставки по облигациям, включая ипотечные, находятся на крайне низком уровне, хотя безработица остается на высоком. Однако традиционные инструменты ФРС, похоже, не способны в текущих условиях что-либо сделать с безработицей. Поэтому для российского рынка, как мы и ожидали еще в пятницу, не остается других вариантов, кроме открытия в хорошем минусе. При этом падение может не закончится в течение одного дня. Хотя возможность крайне высокой волатильности внутри торговой сессии сохраняется.

добавлено через 1 час 0 минут

Эксперты о событиях

Греция намерена полностью выполнить бюджетные цели на текущий год

Греция намерена полностью выполнить цели по бюджетному дефициту на текущий год, заявил в воскресенье министр финансов страны Эвангелос Венизелос.

"Тройка" кредиторов (Еврокомиссия, Европейский центральный банк и МВФ) грозит не выделить Греции в октябре очередной восьмимиллиардный транш кредитной поддержки, если страна не примет дополнительные меры по обузданию бюджетного дефицита. Согласно данным греческой статистической службы, за восемь месяцев 2011 года бюджетный дефицит практически сравнялся с запланированной годовой цифрой примерно в 7.5% от ВВП.

"Если мы хотим стабилизировать страну, уйти от банкротства, остаться внутри еврозоны и добиться прекращения шантажа и унижений в адрес Греции, мы должны полностью достичь бюджетных целей в 2011-2012 годах", - сказал Венизелос на пресс-конференции в воскресенье вечером.

Министр финансов выступил после экстренного заседания правительства, которое продолжалось большую часть дня в воскресенье и касалось новых возможных мер по сокращению расходов и повышению доходов. Премьер-министр Йоргос Папандреу накануне прервал визит в США и вернулся в Грецию из-за тяжелой ситуации в стране. Предложения греческого правительства будут обсуждаться в понедельник на телеконференции министра финансов Греции с руководителями "тройки".

Венизелос выступил в защиту нового сбора на недвижимость, который должен принести в казну до конца года 2-2,5 миллиарда евро.

"Это тяжелая, болезненная, но справедливая и пропорциональная мера", - сказал министр.

По его словам, греки инвестировали в недвижимость около 1 триллиона евро, и требуемый взнос является "сравнительно небольшой страховой выплатой", которая гарантирует сохранение стоимости этих активов в долгосрочной перспективе за счет выхода страны из кризиса. Также новый налог в меньшей мере затронет молодежь, в среде которой высока безработица, но невысок процент владения недвижимостью, пояснил министр.

Венизелос вновь заявил, что греческая банковская система является "абсолютно гарантированной" от последствий кризиса, несмотря на проблемы банков с оттоком капитала и падением цены на имеющиеся у них греческие государственные облигации. Венизелос раскритиковал лидера правоцентристской оппозиции Антониса Самараса, который потребовал досрочных выборов, мотивируя это неспособностью правительства стабилизировать ситуацию в экономике.

"Под сомнением в мире сейчас способность не правительства, а нашей страны как таковой выполнить то, что необходимо", - сказал Венизелос, заявив, что требование досрочных выборов может "дорого обойтись" Греции.

Комментарий эксперта: между тем, с завершившегося в субботу саммита министров финансов ЕС, который проходил в Польше, поступили не самые хорошие новости. Было сказано, что не ожидается новых стимулирующих мер в поддержку европейской экономике. Не было и конкретики относительно дальнейшей судьбы EFSF, а также конструктивного решения относительно европейской банковской системы. В общем, по большому счету нам вновь напомнили о том, что согласия и единства в ЕС нет.

Индекс настроений потребителей в США неожиданно вырос

Индекс настроений потребителей от Мичиганского Университета вырос на 2.1 пункта до 57.8 пункта. Рост оказался неожиданностью для многих наблюдателей, констатирует агентство. Эксперты считали, что уровень потребительских настроений останется на отметке в 55.7 пунктов.

Аналитики считают, что рост индекса не будет долгим. «Волатильность на фондовом рынке и отсутствие роста занятости влияют на хрупкую психологию потребителя. Не помогает росту потребительских ожиданий и рост цен на топливо», — говорит старший экономист аналитического центра Moody’s в Пенсильвании Аарон Смит.

Индекс потребительских настроений в США, рассчитываемый университетом штата Мичиган, в августе упал до 55.7 пункта. Это падение стало рекордным за несколько лет. В июле индекс был на отметке в 63.7 пункта.

Комментарий эксперта: тем не менее, мы видим, что восстановление индекса достаточно скромное и показатель остается вблизи минимумов 2008 года. Что было достаточно неожиданным в отчете, так это то, что выросли инфляционные ожидания, причем они выросли также в Великобритании и Китае. Все это может усилить противостояние на сентябрьском заседании ФРС, не учитывать это они не смогут.

Греф рассчитывает на приватизацию пакета акций Сбербанка уже в этом году

Президент Сбербанка Герман Греф рассчитывает на приватизацию пакета акций Сбербанка уже в этом году. «Пока мы не отказываемся от этой идеи, очень надеемся, что такое окно может открыться в этом году», - сказал он, отвечая на вопрос журналистов о возможном переносе приватизации из-за негативной ситуации на фондовом рынке.

Однако, по его словам, для этого рынок должен стабилизироваться. Если же приватизация будет перенесена на 2012 год, то, уверен Греф, размещение акций Сбербанка было бы хорошо согласовать с приватизацией пакета ВТБ, запланированной также на 2012 год. «Я думаю, мы в состоянии это скоординировать», - уверен Греф.

Комментарий эксперта: отметим, что сейчас конъюнктура явно не благоволит к IPO и каким либо размещениям, учитывая кризис ликвидности у европейских банков.

Иностранные фонды продолжают выводить средства из российских активов

Отток капитала из фондов, инвестирующих в акции РФ и стран СНГ, составил с 8 по 14 сентября $315 млн. против $128 млн. неделей ранее, свидетельствуют данные Emerging Portfolio Fund Research. С начала года отток средств из фондов развивающихся рынков составил $21.9 млрд.

Россия остается единственным рынком, где наблюдается чистый приток в размере $1.45 млрд. Совокупный отток средств из всех категорий фондов развивающихся рынков за неделю увеличился до $1.3 млрд. Российский индекс ММВБ за рассматриваемую неделю опустился почти на 3%, РТС потерял вдвое больше.

Комментарий эксперта: на прошедшей неделе российский рубль также чувствовал себя не очень благополучно. Так, котировки пары доллар/рубль выросли за неделю более чем на 1% (пара растет уже три недели подряд). В паре евро/рубль также наблюдались покупки, и в целом за неделю она прибавила 2.25%. Слабость российской валюты при высоких ценах на нефть можно объяснить тем, что, вероятно, сейчас нерезиденты избавляются от российских рублевых активов, что и подтверждает вышеприведенная статистика.

В «Южный поток» вошли новые акционеры из Германии и Франции

Российский «Газпром», итальянская Eni, французская EdF и германская Wintershall подписали в пятницу соглашение о реализации проекта строительства газопровода «Южный поток», который предполагается проложить из России в Европу по дну Черного моря.

Документ подписан в рамках инвестиционного форума в Сочи в присутствии премьер-министра РФ Владимира Путина.

Подписи под документом поставили глава «Газпрома» Алексей Миллер, генеральный управляющий Eni Паоло Скарони, гендиректор EdF Анри Проглио, председатель набсовета компании Wintershall Харальд Швагер.

«В «Южный поток» вошли два новых акционера из Германии и Франции. Присоединение к проекту крупных европейских энергетических компаний является ярким свидетельством признания странами ЕС его своевременности и необходимости. Без сомнения, «Южный поток» создаст не только дополнительный маршрут безопасных и бесперебойных поставок российского газа в Европу, но и придаст мощный импульс экономическому развитию стран Центральной и Юго-Восточной Европы», — сказал Миллер на подписании.

В свою очередь, Швагер добавил, что акционеры проекта общими силами могут укрепить надежность газоснабжения тех стран ЕС, которые расположены на юго-востоке Европы и в которых «Газпром» и Wintershall уже многие годы сотрудничают в торговле природным газом.

Проглио отметил, что «подписание этого соглашения акционеров стало краеугольным камнем в проекте «Южный поток», который в полной мере получит все преимущества от тесного сотрудничества с четырьмя крупнейшими мировыми игроками в сфере энергетики, которыми являются «Газпром», Eni, Wintershall и EdF».

Компания Eni долгое время является партнером России и «Газпрома». Она обладает обширным опытом работы в газовой отрасли, уже имея опыт совместной работы с «Газпромом» по проекту трубопровода «Голубой поток».

Для реализации сухопутной части проекта с Болгарией, Сербией, Венгрией, Грецией, Словенией, Хорватией и Австрией были подписаны межправительственные соглашения.

К настоящему моменту завершена разработка Сводного технико-экономического обоснования «Южного потока», включающего в себя ТЭО морского участка, а также ТЭО национальных участков газопровода по территории стран Южной и Центральной Европы.

Комментарий эксперта: отметим, что присоединение к проекту Германии и Франции стало еще одним шагом на пути консолидации партнерских отношений между Европой и Россией. Будет создана компания South Stream Transport, доли в которой распределятся так: Газпром - 50% , Eni - 20%, Wintershall -15%, EdF - 15%. Именно эта компания будет реализовывать морскую часть проекта. Труба пройдет по дну Черного моря, от компрессорной станции Русская в Новороссийске до болгарского порта Варна. Протяженность трубопровода - 900 км. Добавим, что таким образом Россия проигнорировала призыв Украины отказаться от подводной части проекта и проложить газовый маршрут по суше с захватом территории Украины.

добавлено через 1 час 22 минуты

Рекомендации и сигналы на день.

Анализируем технично: Уралкалий

Долгосрочно: рост в канале

Весь 2009 год бумага находилась в восходящей волне. В октябре цена пыталась резко прорвать психологически важную отметку в 150 р., но потерпела неудачу. После этого были еще несколько попыток выйти выше 150 р. Бумага с осени 2009 г. торгуется в боковом канале. Попытка пробоя канала вниз в 2010 г. тоже была безуспешной. В октябре 2010 г. резко и сильно пробивают верхнюю границу бокового канала, и цена достигает верхней границы растущего канала. Далее рост продолжается вдоль верхней границы с поддержкой на центральной линии канала.

Среднесрочно: рост в канале

Начиная с декабря прошлого года, стал укрепляться уровень поддержки в районе 210 р. Отскоки от поддержки демонстрируют тенденцию повышения локальных максимумов. В мае текущего года было последнее касание поддержки. С лета пошел рост в канале. В августе канал пробили, но закрепить пробой не смогли. Бумагу довольно быстро вернули в канал. В сентябре цена подошла к верхней границе канала. На последних двух барах идет второе касание сопротивления в районе 290 р. Этот узел может быть довольно сильным, так как верхняя граница канала держится очень четко.

Краткосрочно: боковое движение

В сентябре бумага торгуется в широком боковике. Последний рост от поддержки на уровне 270 р. доводит цену до сопротивления на уровне 290 р. Это среднесрочный уровень (см. выше), и бумага начинает консолидироваться у этого уровня. Консолидация идет в форме прямоугольника. Классически, это фигура продолжения. Но в данном случае фигура довольно широкая, и занимает большую часть от предшествующего роста. Вполне возможны ложные пробои вверх.

Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней.

Торговые идеи

Идея для длинной позиции: (Суругтнефтегаз)

Бумага отскочила от поддержки на 23 р. и сходу пробила круглый уровень 25 р. Здесь идет консолидация в форме прямоугольника (флага). К концу последних торгов цена приблизилась к наклонной краткосрочной поддержке и подросла на ней к верхней границе фигуры. В случае, если флаг прорвут вверх, то рост может продолжиться. Цель роста – длина флагштока. Мы не рекомендуем открывать позицию с начала торгов, чтобы не попасть в бычью ловушку.

Торговый план открытия длинной позиции:

1. Покупка в зоне 25.6 р.,

2. Тейк-профит: зона 26.7 р. и выше. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 24.98 р.

4. Сигнал действителен, пока цена находится выше уровня 25 р.

Идея для короткой позиции: (Уралкалий)

Бумага торгуется в растущем канале с начала текущего года. Рост от последнего касания нижней границы в августе доходит до 290 р. Здесь идет консолидация с повторным касанием этого уровня. Получается узел сопротивления, состоящий из верхней границы и двойного верха на уровне 290 р. При пробое минимума последнего бара весьма вероятно снижение к нижней трети канала (как в предыдущем подходе к 290 р.). Не рекомендуется открывать позицию с начала торгов.

План открытия короткой позиции:

1. Продажа в зоне 281.8 р.,

2. Тейк-профит: зона 270 р. и ниже. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 288.2 р.

4. Сигнал отменяется, когда цена закрепляется выше уровня 291 р.

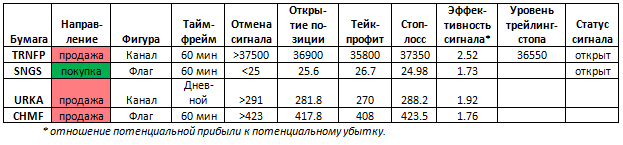

Сводная таблица сигналов.

добавлено через 3 часа 29 минут

Инвестиционная идея.

Лукойл

На днях в кулуарах сочинского международного инвестиционного форума президент НК

Лукойл Вагит Аликперов заявил, что до конца года компания намерена приобрести новые

добывающие активы за рубежом. Лукойл может продолжить работу в этом направлении не

только во Вьетнаме, где в этом году компания приобрела долю участия в шельфовом проекте, но

и открыть для себя новый регион добычи – США. Эти приобретения позволят Лукойлу

существенно повысить объемы добычи в будущем.

Следует заметить, что в последнее время акции Лукойла находились под давлением из-за

того, что показатели компании свидетельствовали о падении добычи, которая по итогам

полугодия сократилась на 4.4%. На этом фоне обнадеживающе выглядит заявление Вагита

Аликперова, каналу Russia today, о том, что компания планирует за десять лет увеличить объемы

добычи углеводородов на 20-30%.

Мы положительно оцениваем новость о планах руководства компании по приобретению

новых добывающих активов. Помимо этого заметим, что сейчас на снижающемся рынке акции

Лукойла традиционно являются защитным активом. Это связано с тем, что руководство компании

активно поддерживает котировки своей компании.

Торговый план.

Покупать по текущим ценам на первую часть лимитов, выделенных на покупку акций

Лукойла. Вторую часть докупать при снижении цены на уровень 1680 рубелей за акцию.

добавлено через 6 часов 4 минуты

Вечерний обзор.

Рынки под давлением, но в России не спешат с агрессивными продажами. Однако рубль в зоне повышенного внимания ЦБ. Греция пытается уговорить кредиторов, но спекулянты продолжают не верить.

К 16:00 мск индекс ММВБ снизился на -0,3% до 1507,04, а RTS на -1,33% до 1554. Открытие торгов произошло с разрывом вниз, но попыток закрыть этот разрыв не предпринималось. Европейские рынки также ушли в минус, фьючерс на SNP 500 оставался под давлением. Крайне негативным фактором является продолжающееся ослабление рубля. С одной стороны, рублевые акции становятся дешевле и привлекательней в долларах, но тенденция на ослабление пока остается сильной. По-прежнему рынок испытывает давление со стороны негативной истории ГМК «НорНикель». В остальном, «голубые фишки» торговались на уровне, или даже лучше рынка: «Газпром» +0,32%, «Роснефть» -0,06%, «ЛУКОЙЛ» +0,62%, ГМК «НорНикель» -2,37%, «Северсталь» -0,84%, «Сбербанк» -0,8%, «ВТБ» +1,34%, «ИРАО» -1,56%. Из прочих историй можно выделить: ТГК-2 +4%, ТГК-13 +2,75%, «Распадская» +2,53%, «МРСК ЦП» +2,22%, а также «МосЭС» -3,57%, «Татнефть» -2,41%, «Верхнесалд» -2,1%. 1-ый вице-премьер правительства РФ И. Шувалов заявил, что, в целом, планы приватизации до 2013 г. остаются без изменений.

Российский рубль продолжает свое пикирование против валютной корзины. На прошлой неделе мы отмечали уровень 30,5 против доллара, как сопротивление, после которого открывается путь на 31,5. Однако из прошлых заявлений ЦБ РФ можно получить цифру в 37 р. за валютную корзину, где могут начаться валютные интервенции, сдерживающие ослабление рубля. С другой стороны, технический анализ показывает сопротивление по валютной корзине 37-38 р. При этом прохождение пары USD-Rub уровня в 32 р. может привести к тестированию значительно более высоких уровней. Среди негативных факторов общее неприятие риска на глобальном рынке, а также продолжающийся вывод капитала из фондов, инвестирующих в активы РФ и СНГ. К 16:00 мск доллар укреплялся к рублю на +1,28% до 30,94, а евро на +0,46% до 42,28.

Европейские рынки живут в тревоге за развитие событий вокруг проблемной Европы. В субботу агентство Moody’s продлило срок пересмотра рейтинга Италии еще на месяц, но в еженедельном обзоре было отмечено ухудшение положения местных бюджетов в Италии из-за новых мер экономии. Параллельно, Греция пытается убедить кредиторов в своей состоятельности. Министр Финансов заявил о том, что первичный профицит бюджета будет достигнут уже в 2012 г., даже на фоне сокращения экономики на -5,5% в текущем году. По предварительным оценкам, первичный профицит составит до 3 млрд. евро против дефицита в 24 млрд. евро в 2009 г. Впрочем, надежды Греции могут быть подорваны в Германии, где партия А. Меркель проиграла очередные региональные выборы в Берлине. Вполне логично, что наиболее сильные продажи вновь проходили по акциям банков, среди которых самое сильное снижение показали французские финансовые организации. К 16:00 мск британский FTSE 100 снижался на -1,68, а германский FTSE 100 терял -2,48%.

Особых изменений на рынке нефти не происходит. Общий пессимизм на рынках также отражается на нефти, но сильных продаж все-таки нет. На нефть также оказывает давление укрепляющийся доллар. К 16:00 мск, североморская смесь Brent снижалась на -0,26% до $111,93, а американская WTI на -0,96% до $87,33 за баррель. Напротив, движения в промышленных металлах носят более сильный характер. Чего стоит лишь падение меди на 3%. Золото продолжает выступать защитным активом. К 16:00 мск медь снижалась на -2,9%, золото подрастало на +0,41%, а серебро теряло -0,72%.

Крайне негативный фон сохраняется, что отражается графиками большинства традиционных индикаторов. Сырьевые валюты слабеют, медь обвально снижается, индексы в Европе падают, а фьючерс на SNP 500 лишь немного ликвидировал свои утренние потери. Тем не менее, после утреннего снижения рынки достигли определенного равновесия, что может стать основой для небольшого восстановления к концу торговой сессии. Однако говорить о выходе в плюс достаточно сложно. Позитивным моментом может стать очередной план президента США Б. Обамы по повышению налогов и стимулированию создания рабочих мест, но уже сейчас говорят о сильной оппозиции в Конгрессе.

добавлено через 6 часов 24 минуты

Неделя глазами экспертов

Наши ожидания

На будущей неделе будет небольшое количество макроэкономической статистики преимущественно из США и Еврозоны.

Неделя начинается на негативном внешнем фоне. Греция находится на грани дефолта, евровласти стараются, чтобы это прошло как можно более безболезненно, однако очередной транш помощи выделять не торопятся. Да и вряд ли он уже способен помочь в сложившейся ситуации, несмотря на все обещания греческого правительства экономить. Маловероятно, что на этой неделе вопрос решится.

Возможно, прояснится ситуация с другой проблемной ситуацией, а именно количественным смягчением в США. Возможно, на заседании ФРС в среду будет принято какое-то решение по данному вопросу.

Основная часть публикаций будущей недели будет касаться рынка недвижимости США и экономическим настроениям в Еврозоне.

Корпоративные отчетности представят лишь несколько компаний, среди них «Группа ЛСР» и «Уралкалий».

В понедельник выйдет лишь одна статистическая публикация. Вечером, в 18:00 Национальная ассоциация строителей в США опубликует индекс рынка жилья за сентябрь. Ожидается, что он уже третий месяц подряд сохранится на уровне 15 пунктов. Текущую ситуацию на рынке недвижимости США иначе как рецессией не назовешь. Несмотря на низкие ставки по ипотечным кредитам, активность в данном секторе крайне низкая.

Во вторник в 10:00 Евростат опубликует индекс цен производителей Германии за август. Прогнозируется, что он сохранится на уровне 5.8% в годовом выражении. Полагаем, что существенного влияния на рынки данный показатель, в отличие от следующего, не окажет. Следом в 13:00 выйдет немецкий индекс настроений ZEW за сентябрь. Ожидается существенное ухудшение конъюнктуры до -45 пунктов с -37.6 месяцем ранее. Заявления Ангелы Меркель, что Германия всеми силами будет удерживать Грецию в Еврозоне, судя по всему, не очень благоприятно воспринимаются немецкими производителями, поскольку основное бремя ляжет на них.

Вечером того же дня в 16:30 в США выйдет еще одна публикация по рынку недвижимости. Прогнозируется, что число закладок новых домов в августе упадет до 590 тыс. с 604 тыс. в июле. Есть основания полагать, что данные выйдут и хуже этих ожиданий.

В среду в 03:50 станет известен баланс внешней торговли Японии за август. Прогнозируется серьезное снижение сальдо до отрицательного -¥300 млрд. Напомним, что в июле, впервые после землетрясения было зафиксировано положительное сальдо, и вновь показатель упал ниже нуля. В немалой степени этому поспособствовала негативная ситуация, царившая в США на протяжении всего августа. Да и в самой Японии сейчас серьезные проблемы с госдолгом и чехарда в государственном аппарате, которая не позволяется решать их.

В 12:30 будет опубликован протокол заседания Банка Англии. Ситуация в британской экономике застойная: с одной стороны усиливается инфляционное давление, с другой – падают производство и продажи. В таких условиях монетарным властям трудно принять какую-либо позицию. Судя по всему, Банк Англии примет выжидательную позицию, что окажет негативное влияние на фондовые рынки.

Вечером ожидается статистика из США. В 18:00 выйдут данные по продажам жилья на вторичном рынке США за август. Прогнозируются продажи на уровне 4.75 млн., что немного выше уровня предыдущего месяца. Учитывая, что все остальные индикаторы рынка недвижимости демонстрируют негативную динамику, вряд ли данная новость добавит оптимизма инвесторам.

В 18:00 Энергетическое информационное агентство США опубликует данные о запасах нефти и нефтепродуктов в стране. Данные о запасах непосредственно влияют на цену нефти, которая является руководством к действию для инвесторов на российском рынке. Тем не менее, в последние две недели запасы снижались, однако к серьезному приросту цен на нефть это не приводило. Рецессионный вариант развития событий в США остается реальным и это не добавляет оптимизма инвесторам, которые предпочитают золото сырьевым товарам.

Наконец, в 22:15 состоится заседание ФРС, на котором будет принято решение о ключевой ставке. Скорее всего, сама ставка останется неизменной, поскольку ее обещали не менять до 2013 г. А вот какие-то конкретные заявления на тему всеми ожидаемого третьего этапа количественного ослабления могут быть сделаны.

В четверг выйдут сразу четыре предварительных индекса деловой активности за сентябрь. В 12:30 станут известны значение индексов деловой активности в промышленности и сфере услуг Германии, которые прогнозируются на уровне 50.5 пунктов. А в 13:00 аналогичные индексы выйдут по Еврозоне в целом с прогнозами 48.5 в промышленности и 51 в сфере услуг.

Отметим, что прогнозные значения по всем четырем показателям ниже уровней предыдущего месяца, что говорит об ухудшении экономической ситуации в регионе. Деловая активность падает из-за нерешенности долгового вопроса в регионе и отсутствия консенсуса по возможным путям преодоления сложившейся ситуации.

В 16:30 в США выходят данные по числу первичных заявок на пособие по безработице за прошедшую неделю. Эксперты обещают небольшое падения их числа с 428 тыс. до 420 тыс. На прошлой неделе предложенный Обамой пакет мер для стимулирования занятости привел к увеличению заявок, поэтому на этой неделе ожидается небольшая коррекция.

В пятницу важных событий, способных повлиять на ход торгов, не ожидается.